$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSПервая полноценная неделя банковского кризиса прошла динамично.. #ФРС #США #Кризис #ЕС #ставки #банки

ФРС влила в систему рекордный объем кредитов ($303 млрд), из них FDIC $143 млрд, туда же $40 млрд добавил Минфин США, у самой FDIC было ~$128 млрд в основном в госбондах, общий пул возможностей FDIC $300-310 млрд с предельными выплатами ~$260 млрд по двум банкам. Но на подходе могут быть еще... Возможности Йеллен ограничены («потолок» госдолга поджимает), денег у FDIC не так много, поэтому Signature Bank пытаются продать, а First Republic Bank фактически попросили спасти крупнейшие банки, которые предоставят $30 млрд.

Йеллен, у которой лишних денег нет уже заявила, что всех спасать не будет (правильнее было сказать «не сможет»), пришлось собрать крупнейших банкиров (JPM, BoFA, Citi и пр.) и продавливать их на спасение тонущего $200-млрдного калифорнийского банка. В FRB много незастрахованных депозитов состоятельных клиентов (которые бегут), а кредитные портфель в основном связан с недвижимостью (причем в 2022 году они его нарастили на 23.6%). По сути, та же история: «крупные» депозиты без страховки, кредитный портфель с большой дюрацией, но бумаг заложить в ФРС много не могу)т (мало). Есть еще нюанс – помимо этого у банка большой портфель wealth management на $270 млрд ... в Калифорнии, падение будет громким...с голливудскими страстями, а за этим еще десятки средних банков. История будет с продолжением, а у Йеллен возможности ограничены ...

Для Credit Suisse основной вариант = это поглощение со стороны UBS все более реалистичен. Хотя сами банки не очень этого хотят, но вариантов здесь особо нет – при текущем ударе по доверию. Отток клиентских денег временно можно перекрыть ликвидностью от НБШ, но только временно, крупные банки уже активно режут лимиты на банк. Падение CS, который тонкими нитями встроен во многие инструменты и механизмы глобальной финансовой системы – это новый Lehmann. В этом смысле ему совсем упасть не дадут (по крайней мере сделают все , чтобы не допустить), но даже без этого вывод капиталов из таких структур может приводить к разматыванию сложных деривативных конструкций и возможными продажами/волатильностью практически в любом рыночном сегменте. UBS получит кота в мешке, который может его похоронить, потому будет требовать запредельных гарантий. Можно было бы национализировать, но боюсь в Швейцарии это без референдума не решить ).

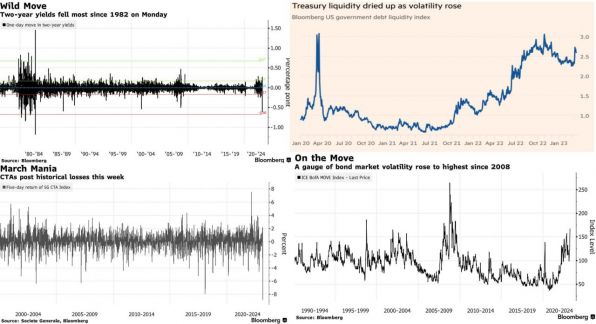

На рынках хаотично, в реальности движения любых активов могут быть обусловлены просто тем, что кто-то вынужден срочно закрывать имеющиеся позиции. Акции в США, особенно «техов» подросли, но думается это не только из-за ожиданий смягчения со стороны ФРС (хотя это тоже), но и из-за попыток распихать бегущие депозиты хоть куда-то ($300 млрд от ФРС по большей части идут на отток депозитов... им куда-то надо утекать кроме депозитов в крупных банках). Золото/серебро и биткоин ушли в потолок – тоже на этой истории бегства из банков. Золото -понятно и без комментариев. Учитывая, что в значительной мере задеты депозиты IT/креативных секторов, которые на «ты» с криптой – часть уходит и туда, да там тоже может падать... но без риска мгновенного обнуления. Много крипте не нужно - $1-2 млрд притока дадут ~$100 млрд прироста капитализации рынка. Понятно, что ожидания разворота ФРС и других ЦБ выступают мотором этого движения.

На рынках госдолга хаоса тоже хватает: ликвидность низкая (спредs разъехались), волатильность резко выросла – полеты на десятки пунктов то в одну, то в другую сторону. На денежном рынке – тоже есть перекосы. Все это напрямую связано с банковским кризисом – инвесторы мощно двинулись из депозитов в госдолг в том числе. В итоге, например, доходность 4-хнедельного векселя казначейства рухнула с 4.6% до 4%, в то время как SOFR 4.6% и фьючерс на ставку ФРС тоже 4.6%. Конечно, никто не ждет понижения ставки до 4% ... просто дикий спрос на векселя. Кризис ликвидности и доверия у средних банков соседствует с избытком ликвидности у крупных (никто в РЕПО с ФРС не пошел, да и обратное РЕПО начало подрастать, зато в дисконтное окно набилось на $153 млрд)...

Нет комментариев. Ваш будет первым!