ECN — это не просто модная аббревиатура на сайте брокера. Это архитектура вашего успеха или провала. В этом руководстве нет воды. Только практические шаги: как открыть, настроить и начать торговать на ECN-счете с минимальными издержками.

|

newslive Вчера в 22:03

|

|

31 марта 2026 #театр #комедия #ЦДКЖ «Авантюра» в ЦДКЖ: французский водевиль с звездной труппойЗрителей ждет настоящий каскад смешных ситуаций и забавных недоразумений, ведь 31 марта в 19:00 в ЦДКЖ покажут премьеру комедии «Авантюра» – современное прочтение знаменитого произведения Клода Манье «Блэз», ставшего классикой театрального юмора во всем мире.

+1

Нет комментариев

ЦДКЖ, Творческая команда, Пьеса Клода Манье, Детали мероприятия, Главные актёры

|

|

mik 10 марта 2026

|

Кому на самом деле принадлежит Tesla: гид по акционерамМногие думают, что Tesla — это "компания Илона Маска". Формально это не совсем так. У крупнейших корпораций всегда сложная структура владельцев, и Tesla — не исключение. В этом посте разберём, кто реально владеет акциями TSLA и как распределены голоса. |

|

newslive 10 марта 2026

|

|

В условиях постоянного роста цен на коммерческие площади инвестирование в офисные помещения приобретает особую актуальность. Управляющий партнер юридической фирмы "Прайм Лигал" Арик Шабанов рассказал о преимуществах лизинга перед арендой и ситуациях на рынке офисов класса А.

|

|

Биржа: Учимся зарабатывать на рынке →

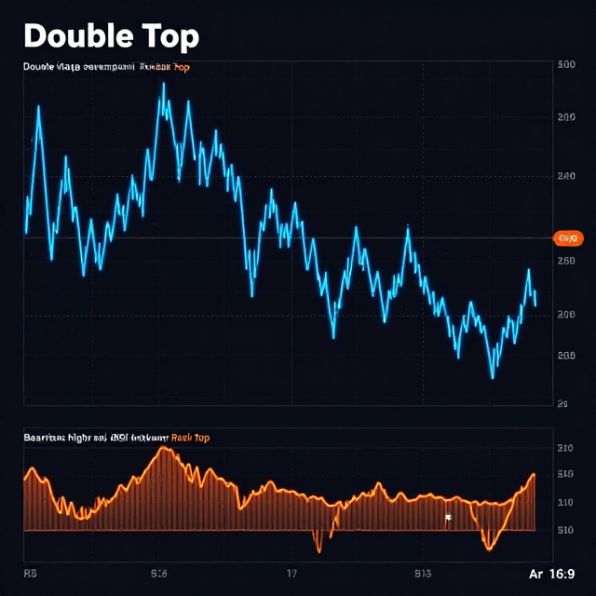

Высокая волатильность акций: риски и стратегии заработка для трейдеров

mik 9 марта 2026

|

Волатильность на фондовом рынке: что это такое и как её использоватьВолатильность — это интенсивность колебаний цены. Если представить рынок как океан, то волатильность — это высота волн. Штиль (низкая волатильность) позволяет спокойно плыть, но не даёт быстро переместиться. Шторм (высокая волатильность) опасен, но опытный серфер может оседлать самую большую волну.

Ключевая мысль: Волатильность измеряется через размах цен, стандартное отклонение, ATR, коэффициент бета и индекс VIX. Она возникает из-за новостей, макростатистики, геополитики и эмоций трейдеров.

|

|

Биржа: Учимся зарабатывать на рынке →

Что такое фундаментальный анализ и как на нём зарабатывать? Пошаговая стратегия

mik 9 марта 2026

|

Хотите прогнозировать рынок точно? Фундаментальный анализ — ваш ключ к пониманию истинной стоимости активов. Гайд для инвесторов и трейдеров с примерами стратегий процентного дифференциала.

|

|

newslive 9 марта 2026

|

|

Каждый год 8 Марта город наполняется весенним настроением и яркими эмоциями, так как Международный женский день становится особенным событием. В этом году компании подготовили для москвичек креативные поздравления и акции, которые поднимают настроение и напоминают о важности этого дня.

|

|

Биржа: Учимся зарабатывать на рынке →

Секреты профита: Стратегии входа в рынок у истоков нового тренда

mik 7 марта 2026

|

Хотите торговать на разворотах профессионально? Изучите комплексный подход: от классических фигур («Голова и плечи») до индикаторов накопления/распределения. Минимизируйте ложные входы

|

|

Биржа: Учимся зарабатывать на рынке →

Фондовый или срочный рынок: 7 отличий, которые нужно знать перед инвестициями

mik 7 марта 2026

|

Сравнение фондового и срочного рынка: особенности торговли, порог входа, ликвидность. Узнайте, как использовать оба рынка для диверсификации портфеля и защиты от рисков.

Фондовый рынок или срочный: куда нести деньги в 2026? |

|

newslive 6 марта 2026

|

|

Президент и основатель группы компаний «Сантэнс» Олег Моисеенков в результате реструктуризации стал владельцем 100 процентов группы компаний.

|

|

mik 4 марта 2026

|

ECN-счета: пошаговая инструкция по настройке и торговле

|