Блоги

|

Биржа: Учимся зарабатывать на рынке →

Биржа - учимся зарабатывать! Главные ошибки инвесторов на бирже!! Смотрим видео будет интересно!

mik 31 июля 2024

|

|

Не торгуй, пока не узнаешь 3 правила теханализа

Каких ошибок стоит избегать на бирже! Советы старого трейдера! Источник канал "Старый трейдер"

+1

Нет комментариев

|

|

Биржа: Учимся зарабатывать на рынке →

Учимся зарабатывать на бирже! Как рассчитать размер позиции в трейдинге! Расчет лота - на практике! Трейдинг - обучение!

mik 30 июля 2024

|

Разберём как рассчитать размер позиции в трейдинге.Размер позиции – это выбор правильного объёма для открытия ордера на покупку или продажу. По правде говоря, этот навык является самым важным в торговле на финансовом рынке, поэтому постарайтесь впитать в себя максимальное количество информации, чтобы в «бою» было легче.  Определить размер позиции, который бы удовлетворял вашему уровню риска, достаточно легко: нужно лишь знать ответы на несколько вопросов, из которых уже можно будет делать определённые решения по поводу выбора объёма позиции. Для верного расчёта размера позиции в трейдинге, вам нужно знать информацию об этих трёх составляющих: 1. Размер вашего депозита. 2. Каким процентов вашего капитала вы готовы рискнуть. 3. Нужный уровень стоп-лосса в данном случае. |

|

Maria ForexMart 29 июля 2024

|

|

Инфляция PCE умеренно выросла в июне Russell 2000, S&P Small Cap 600 растут четвертый день за пять. Deckers, Baker Hughes, Norfolk Southern поднимаются после публикации результатов. Индексы выросли в пятницу: Dow на 1,64%, S&P на 1,11%, Nasdaq на 1,03%. Индексы на этой неделе: Dow вырос на 0,8%, S&P снизился на 0,8%, Nasdaq снизился на 2,1%.

В пятницу основные индексы Уолл-стрит закрылись в плюсе, так как инвесторы вновь обратили внимание на крупные технологические компании. Это произошло после масштабных распродаж в начале недели, а позитивные данные по инфляции усилили уверенность в том, что Федеральная резервная система вскоре может начать снижать процентные ставки. |

|

Биржа: Учимся зарабатывать на рынке →

Мани-менеджмент! Что такое мани-менеджмент? Трейдинг - обучение! Как научиться зарабатывать на бирже!

mik 29 июля 2024

|

|

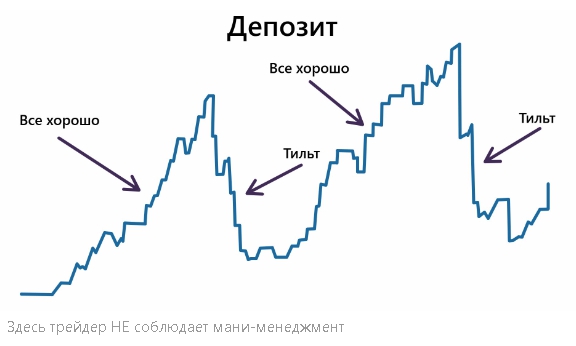

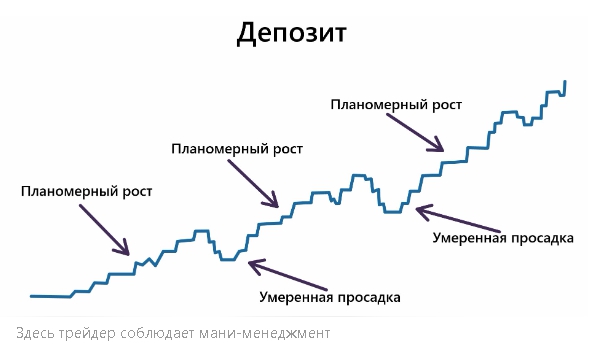

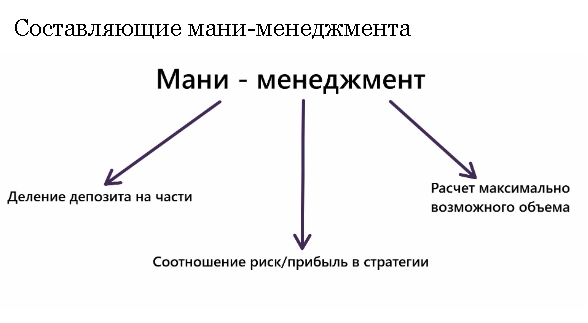

Что такое мани-менеджмент?

Если по-простому, то это правила управления деньгами. Цель мани-менеджмента в том, чтобы систематически увеличивать доход в прибыльные периоды и сохранять депозит во время просадок. В торговле любого трейдера бывают такие периоды, когда рынок чувствуется очень хорошо и прибыльные сделки идут буквально одна за другой. Депозит планомерно увеличивается вместе с уверенностью трейдера в себе. И кажется, что так будет всегда. Создается впечатление, что рынок наконец-то разгадан и просветление достигнуто. Но затем, совершенно неожиданно, череда успешных сделок сменяется неудачами. И заработанный таким трудом депозит начинает стремительно сокращаться. Почти что каждая совершенная сделка становится убыточной, а профитные сделки случаются крайне редко. Уверенность трейдера в себе улетучивается, и он впадает в так называемый "тильт". Это очень опасное состояние, в котором трейдер может потерять весь свой депозит за считанные дни. В "тильте" человек абсолютно не контролирует себя. Его сознание словно в тумане. В этот период сделки совершаются практически на шару, а объем в них постоянно увеличивается в надежде отбить все потери. Но, как вы понимаете, ни к чему хорошему это не приводит. Взаимосвязь мани-менеджмента и депозита Сейчас я приведу вам две иллюстрации. На первой трейдер не использует мани-менеджмент от слова совсем. Его депозит быстро увеличивается в периоды удачной торговли и мгновенно уменьшается, когда наступает состояние тильта. А на второй картинке трейдер уже использует мани-менеджмент в торговле. Да, у него депозит в краткосрочной перспективе растет медленнее, но по итогу, на дистанции, он в выигрыше благодаря гораздо меньшим просадкам.    |

|

Блог брокера ForexMart →

Выборы в США: как неопределенность повлияла на рынки и отток триллионов долларов из акций

Maria ForexMart 27 июля 2024

|

|

«Рынки испытывают сильное отторжение к неопределенности, а с учетом того, что результаты опросов близки к 50 на 50, ситуация максимально неопределенна», — отметил Росс Ярроу, управляющий директор по акциям США в инвестиционном банке Baird.

Индекс акций S&P 500 на Уолл-стрит (.SPX) в среду упал на 2,3%, что стало крупнейшим дневным снижением с декабря 2022 года. Это произошло на фоне падения акций крупных технологических компаний, которые занимают значительную долю в американских и мировых индексах. Падение продолжилось и в четверг утром, затронув европейские рынки. |

|

mik 26 июля 2024

|

|

Почему так упали акции США?

Почему так упали акции США?Прогноз на конец 2024 и 2025 год! …Как всегда наши 3 вывода в конце статьи Неделю назад вышла статистика в США за июнь. Впервые за несколько лет индекс потребительских цен упал на -0,1 за месяц. Быстрый вывод который сделали инвесторы сначала - инфляция замедляется и теперь уж ФРС точно снизит ставки и акции вырастут. Но обрадовались рано: индекс S&P 500 потерял почти 5% (5660 до 5430) за неделю.  Почему так? Давайте разберемся. |

|

Блог брокера ForexMart →

Возвращение титанов: Уолл-стрит закрылась ростом благодаря акциям с мегакапитализацией

Maria ForexMart 24 июля 2024

|

|

Nvidia подскочила на сообщении о новом чипе искусственного интеллекта для китайского рынка. Mattel взлетает на сообщениях об интересе покупателей. CrowdStrike падает после глобального киберудара в пятницу. Verizon падает на фоне снижения доходов за 2 квартал. Индексы растут: Dow 0,32%, S&P 1,08%, Nasdaq 1,58%.

В понедельник три основных индекса Уолл-стрит завершили день на подъеме, поскольку инвесторы вновь обратили внимание на акции компаний с мегакапитализацией. Это позволило индексам S&P 500 (.SPX) и Nasdaq Composite (.IXIC) восстановиться после худших недельных результатов с апреля. |

|

Биржа: Учимся зарабатывать на рынке →

Как определить РАЗВОРОТ тренда? Смотрите видео, будет интересно! #Трейдинг #Теханализ #Инвестиции

mik 24 июля 2024

|

|

Биржа: Учимся зарабатывать на рынке →

Коррекция, нужно ли заходить в рынок? Трейдинг - обучение! Как научиться зарабатывать на бирже!

mik 23 июля 2024

|

Коррекция, нужно ли заходить в рынок?Инвестирование на фондовом рынке — это не только возможности, но и риски. Коррекция рынка — это естественная часть его цикличности. Причины могут быть разными: экономические кризисы, изменения в политической ситуации, новости о компаниях и даже глобальные события. В такие моменты многие инвесторы начинают паниковать и распродают акции, что приводит к еще большему падению цен.  Возможности покупки на коррекции 1. Покупка по низким ценам: одно из главных преимуществ входа в это время - возможность купить акции по более низким ценам. Если вы уверены в долгосрочных перспективах компании, это может быть отличной возможностью для увеличения вашего портфеля. |

|

Биржа: Учимся зарабатывать на рынке →

Как научиться зарабатывать на бирже! Трейдинг - обучение! Разбираем график на Хайкен-Аши, что это, как использовать!

mik 23 июля 2024

|

|

Heiken Ashi — это форма отображения графиков, которую трейдеры могут использовать для поиска торговых возможностей. В какой-то степени, это новый способ взглянуть на привычные свечные модели для любых таймфреймов. Независимо от вашего стиля торговли (внутридневная торговля, свинг трейдинг, позиционный трейдинг), вы можете использовать данный метод анализа рынка, чтобы принимать лучшие торговые решения.

Он похож на традиционные свечные графики. Однако в отличие от обычного свечного графика, график Heiken Ashi пытается отфильтровать часть рыночного шума для лучшей идентификации трендовых движений на рынке. На японском языке Heiken Ashi означает «Средний бар» и представляет собой среднюю цену или темп движения цены, помогая нам лучше определять трендовые периоды на рынке и избегать торговлю в консолидациях.  Как рассчитываются свечи на графике Heiken Ashi? Heiken Ashi использует формулу COHL, которая означает «Закрытие, Открытие, Максимум, Минимум». Это четыре компонента, которые влияют на форму, размер и направление свечей. Формула их расчета приведена ниже: 1. Закрытие = (Закрытие + Открытие + Максимум + Минимум) / 4. 2.Открытие = (Предыдущее открытие+Предыдущее закрытие) / 2. 3. Максимум = Самое высокое значение недавнего максимума, открытия или закрытия. 4. Минимум = Самое низкое значение недавнего минимума, открытия или закрытия. Время от времени некоторые из этих значений будут равными, что повлияет на внешний вид графика в целом. Выбор таймфрейма также будет иметь большое влияние на вид графика. Многие трейдеры предпочитают использовать пятиминутную торговую стратегию. Но использование 15-минутных, часовых или даже дневных таймфреймов также вполне возможно. |