|

mik 24 сентября 2024

|

|

Уровни поддержки и сопротивления!Как правильно строить уровни? Разбираем построение уровней.

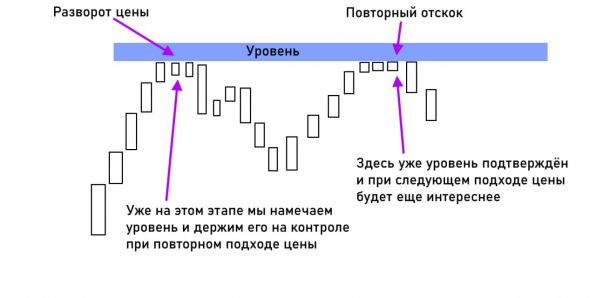

Итак, еще из школьного курса геометрии мы помним, что любую линию можно построить по двум точкам. Трейдинг же пошёл дальше - уровень можно начать накладывать уже по одной точке.  Если это резкий разворот цены, объёмный всплеск или аномальная свеча, то уже на этом этапе мы можем отметить наш уровень и ждать последующий подход цены к нему и её реакцию, то есть подтверждение уровня. После второй реакции цены на уровень, он считается подтвержденным, и пригодным к торговле.

+1

Нет комментариев

уровни поддержки и сопротивления, трейдинг, точка входа, торговля, график

|

|

Maria ForexMart 24 сентября 2024

|

|

Несмотря на снижение процентной ставки ФРС на 0,5%, доллар не только не ослаб, но и продолжает удерживать свои позиции. Возникает закономерный вопрос: почему это происходит и каковы перспективы дальнейшего движения американской валюты?

На первый взгляд, решение ФРС снизить ставку с 5,5% до 5% кажется слишком резким, особенно если учесть, что подобные шаги обычно предпринимались в условиях острого экономического негатива. Однако эксперты, недовольные таким решением, все чаще объясняют его политическими мотивами. Снижение стоимости кредитов, возможно, направлено на укрепление позиций действующей администрации США перед президентскими выборами, а также на поддержку фондового рынка и улучшение настроений бизнеса и населения. |

|

mik 23 сентября 2024

|

|

Разберём базовую тему - уровни поддержки и сопротивления!

Уровни поддержки и сопротивления — это ценовые области на графике, на которых цена НЕ только меняла своё направление, но и останавливалась в накоплении, то есть как-то реагировала.  Можно сказать, что уровень — это ценовая область на рынке, на которой трейдеры считают цену завышенной или заниженной в зависимости от текущей динамики рынка. Это зоны, где большинство игроков будут принимать торговые решения, поэтому уровни также называют зонами интереса и зонами ликвидности. |

|

Биржа: Учимся зарабатывать на рынке →

Как открыть брокерский счёт и начать инвестировать в акции: советы для начинающих

mik 23 сентября 2024

|

|

Инвестирование в акции может быть интересным и прибыльным способом вложения средств. Однако, чтобы начать инвестировать, необходимо открыть брокерский счет. В этой статье мы расскажем, как это сделать и какие шаги нужно предпринять начинающему инвестору.

Что такое брокерский счет?Брокерский счет — это специальный счет, который позволяет инвесторам покупать и продавать ценные бумаги, такие как акции, облигации и другие финансовые инструменты. Для этого необходимо выбрать брокера — компанию, которая будет предоставлять доступ к биржевым торгам. Как выбрать брокера?При выборе брокера следует учитывать следующие факторы: Репутация. Проверьте отзывы о брокере, его историю работы на рынке и наличие лицензий. Тарифы. Сравните тарифы разных брокеров и выберите наиболее выгодный вариант. Удобство. Оцените удобство использования платформы брокера, ее функциональность и доступность. Поддержка. Убедитесь, что у брокера есть хорошая служба поддержки, которая сможет помочь вам в случае возникновения вопросов или проблем. После выбора брокера необходимо зарегистрироваться на его платформе и открыть брокерский счет. Для этого потребуется предоставить следующие документы: Паспорт гражданина РФ; СНИЛС; ИНН. Также необходимо заполнить заявление на открытие счета и подписать договор с брокером. После этого вы сможете начать инвестировать. Какие шаги нужно предпринять новичку? Прежде чем начать инвестировать, важно изучить основы инвестирования и понять, какие риски связаны с этим видом деятельности. Также стоит разработать стратегию инвестирования, определить свои цели и сроки их достижения. Вот несколько советов для начинающих инвесторов: *Начните с небольших сумм. Не вкладывайте все свои средства сразу, начните с небольшой суммы, которую вы готовы потерять. *Диверсифицируйте свой портфель. Не инвестируйте все средства в одну компанию или отрасль. *Распределите свои инвестиции между различными активами. *Следите за новостями. Изучайте новости рынка, анализируйте тенденции и принимайте обоснованные решения. Инвестиции в акции могут быть прибыльными, но также сопряжены с рисками. Поэтому перед тем, как начать инвестировать, тщательно изучите этот вопрос и проконсультируйтесь с профессионалами. Не является ИИР |

|

Maria ForexMart 20 сентября 2024

|

|

Американские горки USD стали особенно заметны после значительного сокращения ключевой ставки Федрезерва. Доллар кидало то в жар, то в холод после ее резкого снижения сразу на 50 б. п. При этом европейская валюта тоже немного просела, в особенности по сравнению с прежними блестящими результатами.

Доллар резко упал после оглашения решения ФРС по ставкам. Однако позже DXY отыграл часть своих потерь, немного обойдя евро. Утром в четверг, 19 сентября, пара EUR/USD оставалась вблизи 1,1136. Позже европейская валюта набрала обороты. На этом фоне пара EUR/USD приблизилась к 1,1155, снижая шансы гринбека на успешное восстановление. |

|

Maria ForexMart 19 сентября 2024

|

|

В августе 2024 года Индия импортировала золото на сумму $10,06 млрд, что стало историческим рекордом, сообщает Министерство торговли и промышленности страны. Этот показатель более чем вдвое превышает объем импорта за август 2023 года и втрое больше показателя июля 2024 года.

Замминистра торговли и промышленности Индии Сунил Бартвал назвал несколько факторов, способствующих такому росту. Среди них — снижение импортных пошлин, рост мировых цен на золото и накопление запасов драгметалла перед предстоящим праздничным сезоном. В июле пошлины на золото в Индии были существенно снижены с 15% до 6%, а на сплав доре — с 14,35% до 5,35%, что, по мнению аналитиков, должно было стимулировать спрос. |

|

mik 19 сентября 2024

|

**Как выбрать правильный объём инвестиций в акции?**Инвестиции в акции могут быть прибыльными, но и рискованными. Чтобы минимизировать риски, важно правильно определить объём инвестиций. В этой статье мы рассмотрим несколько ключевых аспектов, которые помогут вам принять взвешенное решение.

**1. Определите свою цель.** Прежде чем инвестировать в акции, определите, какую цель вы преследуете: хотите ли вы сохранить капитал, получить доход или участвовать в росте компании? От этого будет зависеть ваш подход к выбору акций и объёму инвестиций. |

|

Блог брокера ForexMart →

IT-гиганты в росте: как Microsoft и Intel изменили картину на фоне стабильного S&P 500

Maria ForexMart 18 сентября 2024

|

|

Рынок акций замер в ожидании: инвесторы готовятся к шагам ФРС

Американские фондовые индексы завершили торги во вторник практически на прежнем уровне, отказавшись от ранее достигнутых высот, которые ранее позволили S&P 500 и Dow Jones Industrial Average обновить исторические максимумы. Причиной такой осторожности стало ожидание первого за 4,5 года снижения процентной ставки Федеральной резервной системы. Взлет S&P 500 и свежие экономические данные В течение торговой сессии индекс S&P 500 кратковременно поднялся до отметки 5670,81, чему поспособствовали свежие данные по экономике США. Статистика развеяла опасения касательно резкого замедления экономического роста в стране. |

|

Биржа: Учимся зарабатывать на рынке →

Как инвестировать в акции с нуля: руководство для начинающих инвесторов

mik 18 сентября 2024

|

Как инвестировать в акции с нуля: руководство для начинающих инвесторовПандемия оставила многих без стабильного заработка. Да что там, некоторых — вообще без заработка. Многие из тех, кто работал стандартную рабочую неделю в офисе, были отправлены работать из дома. И теперь все хотят узнать, как начать зарабатывать в интернете. Инвестиции в акции компаний кажутся простым способом и не требуют специального образования. Более того, узнав, как инвестировать в акции новичку, вы обеспечиваете себе неплохую подушку безопасности. Ведь все могут научиться инвестировать в акции компаний, так?

Давайте разберемся, какие базовые знания и инструменты вам нужны для того, чтобы начать инвестировать в акции, и сколько денег вы сможете зарабатывать на инвестициях.

Как начать инвестировать в акции: руководство из 5 шаговКонечно, сложно уместить все искусство инвестирования в 5 шагов. Но эти советы позволят вам избежать многих ошибок на первом этапе работы с акциями. Приготовьтесь к убыткам — без них обучение инвестированию невозможно. Тем не менее, если вы будете изучать новые торговые возможности, прилагать усилия и дисциплинировать себя, вы сумеете пройти этот долгий путь от новичка до опытного инвестора с акциями прибыльных компаний в портфеле Шаг 1: Решите, как вы хотите инвестировать в акции |

|

Maria ForexMart 18 сентября 2024

|

|

Перед заседанием ФРС американская валюта немного просела, но не слишком откатилась от прежних значений, хотя некоторые аналитики увидели на графиках «дно» USD. Тем не менее гринбек сохраняет боевой настрой, несмотря на усиление евро. К настоящему моменту европейская валюта отыграла львиную долю своих потерь, но в преддверии заседания Федрезерва она тоже затаилась.

По мнению аналитиков, улучшение настроений в отношении риска и увеличение шансов на значительное сокращение ставки ФРС привели к ослаблению доллара по отношению к другим ключевым валютам. В итоге в начале недели USD продолжил слабеть, но сохранил импульс потенциального роста. При этом во вторник, 17 сентября, распродажа гринбека приостановилась в преддверии выхода важных данных. |