|

|

Биржа: Учимся зарабатывать на рынке |

|

|

Все рубрики (904) |

|

+1

|

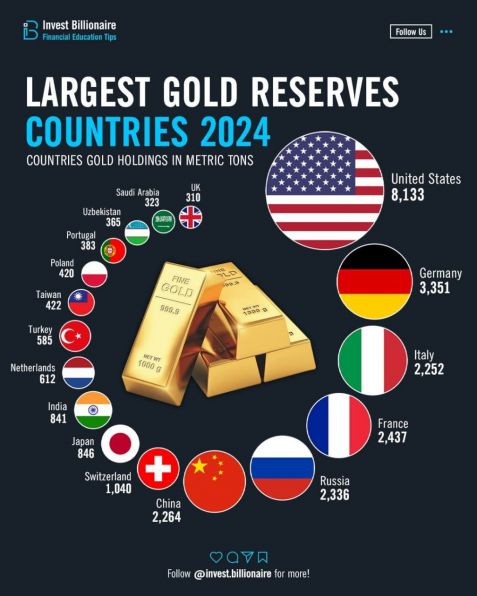

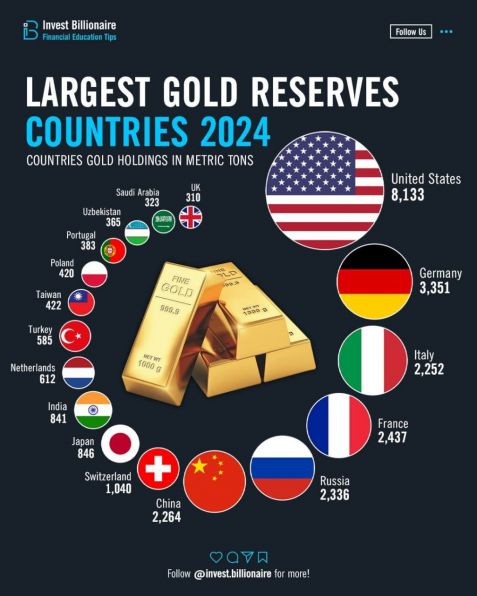

В статье рассматривается динамика золотых резервов различных стран мира. Анализируются причины изменений в объёмах запасов золота и их влияние на финансовую систему. Статья будет полезна инвесторам и трейдерам, следящим за мировыми экономическими тенденциями.

Динамика золотых резервов в мире

Государственные золотые резервы — это именно резервы. Они могут храниться в центральных банках стран. Однако некоторые государства решили изменить свою политику в отношении золота.

Португалия и Швейцария уменьшили свои запасы золота. Швейцария даже стала хранить часть золотовалютных резервов в акциях США. После продажи половины золотого запаса произошёл резкий взлёт акций банка Швейцарии в 2017 году — в 7 раз. Канада вообще отказалась иметь золото, но при этом хранит золото Голландии.

Запасы золота развитых стран — это скорее пережиток золотого стандарта. После отмены обмена долларов на золото в 1971 году золотые запасы особо не менялись. Развитым экономикам золото стало неинтересным, они переключились на наращивание долгов за счёт новых экономик БРИКС.

В отличие от других стран, Россия и Китай активно наращивали золотые резервы. Причём Китай стал делать это позднее России — после 2010 года. А Россия, вернее Центральный банк, прекратила покупать золото в 2020 году. Но сейчас, похоже, снова начала его приобретать. Самые большие покупки были у Китая в 2023 году — более 200 тонн золота.

|

|

+1

|

Свечные паттерны в трейдинге: руководство для успешной торговли

Свечные паттерны являются одним из наиболее востребованных инструментов в техническом анализе рынков. Эти модели были созданы японскими рисовыми торговцами в XVIII веке и сейчас остаются весьма популярными.

Существует множество различных свечных паттернов, каждый из них дает специфические сигналы о возможном направлении рынка Форекс. Одни паттерны предвещают изменение тренда, другие же подтверждают продолжение текущей динамики.

Данная статья является полным руководством по торговле с помощью свечных паттернов. Изучите данный материал и получите эффективную шпаргалку по свечным моделям.

Ключевые факты

- Свечной паттерн в трейдинге представляет собой визуальную модель, которая состоит из одной или нескольких японских свечей. Эти формации применяются трейдерами для предсказания дальнейших ценовых изменений.

- В трейдинге существует много свечных моделей, которые можно классифицировать на два основных типа: паттерны разворота и продолжения. Они могут быть или бычьими, или медвежьими, в зависимости от рыночной ситуации.

- Бычий разворотный паттерн сигнализирует о возможной смене тренда на восходящий. Классический пример – свеча Молот, которая появляется в конце нисходящего тренда. Это модель с длинной нижней тенью и маленьким телом, она указывает на сильное давление покупателей и потенциальный разворот.

- Бычий паттерн продолжения тренда намекает на дальнейшее развитие восходящего движения цены. Примером может являться три Бычьи ступени.

- Медвежий разворотный паттерн свидетельствует о возможной смене тренда на нисходящий. Хорошим примером является трехсвечный паттерн Вечерняя звезда.

- Медвежий паттерн продолжения сигнализирует о продолжении нисходящего тренда. Примером этой модели является медвежий паттерн Марубозу.

- Эффективная стратегия торговли с применением свечных моделей включает их использование с другими техническими инструментами, такими как уровни поддержки и сопротивления, индикаторы MACD, RSI, Stochastic, Bollinger Bands, уровни коррекции Фибоначчи, а также объемы торгов.

- Обычно более точные сигналы свечных моделей можно получить на более старших таймфреймах, например, дневных или недельных свечных графиков. Это связано с тем, что на таких временных промежутках меньше рыночного шума. Паттерны на младших таймфреймах могут быть полезны при внутридневной торговле.

|

|

+1

|

Бычьи свечи: как использовать свечные паттерны для прибыльной торговли

Свечные графики, появившиеся в Японии еще в XVIII веке, и по сей день помогают трейдерам и инвестором анализировать финансовые рынки.

Изобрел японские свечи торговец рисом Хомма Мунэхиса. С их помощью отображаются четыре основных параметра: цена открытия и закрытия, а также максимумы и минимумы за определенный промежуток времени.

Существуют формации «бычьи» и «медвежьи», с их помощью можно довольно точно предсказывать рыночные колебания, выявлять точки разворота или продолжения текущего тренда.

В данном руководстве мы рассмотрим бычьи свечные паттерны — сигналы, позволяющие открыть длинные позиции с высоким потенциалом прибыли

|

|

+1

|

Медвежьи свечные паттерны: как предсказать разворот тренда и получить прибыль

В статье мы рассмотрим медвежьи паттерны, которые позволяют предсказывать потенциальный разворот тренда и начало нисходящего движения. Торговля с использованием данных моделей вместе с другими сильными сигналами помогает точнее прогнозировать движение цены и минимизировать риски, особенно в условиях высокой волатильности.

Рассмотрим самые популярные свечные паттерны, с помощью которых можно получить неплохую прибыль при снижении котировок.

|

|

+1

|

Узнайте, как легально зарабатывать на майнинге биткоина. Почему инвестиции в эту сферу выгоднее покупки криптовалюты? Получите информацию о доходности и перспективах роста прибыли от вложений в майнинг.

В современном мире криптовалюты стали не просто трендом, а серьёзным инвестиционным инструментом. Биткоин — одна из самых популярных и обсуждаемых криптовалют, которая привлекает внимание инвесторов со всего мира. Но что выгоднее: покупать биткоины или добывать их с помощью майнинга?

Преимущества майнинга перед покупкой биткоинов

Сегодня стоимость одного биткоина может достигать значительных сумм, но есть способ приобрести его вдвое дешевле — заняться майнингом. Затраты на добычу биткоина с помощью специального оборудования составляют около $40 605, что значительно ниже рыночной цены монеты.

Начать свой путь в майнинге можно с относительно небольших вложений — около 400 000 рублей. Это позволяет постепенно увеличивать парк оборудования и наращивать объёмы добычи. С 1 ноября майнинг в России официально легализован, что делает его ещё более привлекательным инвестиционным инструментом.

Доходность майнинга: цифры и факты

Компания Intelion делится впечатляющими результатами своих клиентов за последние 1,5 года: средняя

За последние 1,5 года более 1200 клиентов компании Intelion в среднем получают доходность 68,74% годовых на майнинге. Для сравнения — недвижимость приносит всего 7-10%, банковский вклад — порядка 20%, а майнинг значительно больше.

Перспективы роста прибыли от инвестиций в майнинг очевидны, а времени на принятие решения все меньше. Самое время задуматься об инвестициях в майнинг, пока майнинг-компании распродают партии оборудования, купленные по старому курсу.

|

|

+1

|

Рассматривается идея о рациональности рынков и их эффективности. Автор анализирует, как можно зарабатывать на неэффективности рынка и какие проблемы возникают у инвесторов и регуляторов. Статья будет полезна для инвесторов, финансовых консультантов и всех, кто интересуется рынками и инвестициями.

Надо ли спорить с идеей «рациональных рынков»?

Идея о том, что рынки эффективны, сильно повлияла на экономическую деятельность за последние 100 лет. Но все по-разному это понимают. Очевидно одно — на рынке постоянно появляется неэффективность. Можно ли научиться регулярно на этом зарабатывать? Ответ прост: на неэффективном рынке можно, а на эффективном — нет.

Где искать неэффективные рынки?

Неэффективные рынки можно найти там, где нет борьбы с инсайдерами и манипуляторами, где продавцов (сейлзов) называют «инвестиционными консультантами». Они остаются сейлзами просто потому, что работают внутри индустрии, и их доходы напрямую зависят от продаж!

Роль регулятора в отношении инвестора

Регулятор должен помогать инвестору в обучении и развитии финансовой грамотности. Однако вместо этого он толкает его «в объятья» финансового советника и вводит для инвестора «экзамены» и тесты. Все эти нововведения звучат как «пчёлы против мёда» и легко обходятся с помощью того же «финсоветника».

Рыночное ценообразование — великое достижение! Представьте: абсолютно вся возможная информация и все мнения уже в одной цифре, цене на акцию! Это теория, на практике всё по-другому.

Первое: не бывает белого и пушистого эффективного рынка, всегда есть перекосы, особенно в периоды паники или эйфории. Второе: нет человека, принимающего только правильные и взвешенные решения. Но ведь экономическая теория основана на этих двух постулатах!

Все гуру и горе-теоретики зацикливаются на неправильных вопросах в дискуссии об эффективном рынке. Хотя даже им очевидно, что люди не всегда рациональны, а рынки не полностью эффективны!

Практики честно скажут: рынок — это самый крутой в мире механизм для ценообразования, получения информации и перемещения капитала к тому, кто эффективнее его использует! Инвесторы и экономика в целом отлично адаптируются к рынку, а вот чиновники — совсем нет. И понятно почему.

В заключение, рынок — это совокупность крайностей, от «умных» до «глупых» денег. Даже если кто-то полностью информирован, он может быть не прав. Важен именно совокупный баланс мнений, именно он покажет результат, но со временем.

По материалам Институт IFIT PRO Инвестиции Подписывайтесь

|

|

+1

|

Лучшие технические индикаторы Форекс

Технические индикаторы – это инструменты трейдера, помогающие анализировать рынок и принимать решения в трейдинге. С их помощью можно определять тренды, искать оптимальные точки открытия/закрытия позиций, оценивать волатильность рынка.

Большинство технических индикаторов Форекс, таких как скользящая средняя, RSI и полосы Боллинджера, дают четкие сигналы, которые помогают правильно оценить тенденции. Кроме того, такие индикаторы позволяют лучше понимать текущую рыночную ситуацию и прогнозировать цены в будущем.

В данной статье рассмотрим самые популярные индикаторы, которые будут полезны в различных торговых стратегиях.

В этой статье мы разберем:

- Ключевые факты

- Что такое технические индикаторы?

- Как выбрать лучший индикатор для торговли на Форекс?

- Индикатор MACD

- Индикатор RSI

- Полосы Боллинджера

- Облако Ишимоку

- Экспоненциальная скользящая средняя

- Индикатор Аллигатора

- Балансовый объем (OBV)

- Стохастический осциллятор

- Уровни коррекции Фибоначчи

- Индекс среднего направления (ADX)

- Параболический Стоп и Разворот (SAR)

- Стандартное отклонение

- Индикатор среднего истинного диапазона (ATR)

- Индекс товарного канала (CCI)

- Точка Пивот

- Индикатор моментума

- Индикатор Aroon

- Средний дневной диапазон (ADR)

- Заключение

-

|

|

+1

|

Статья посвящена популярному индикатору технического анализа — SuperTrend. Он помогает определить направление тренда и моменты его разворота. В статье подробно рассматривается, как использовать SuperTrend в торговле, какие у него есть настройки и как он может быть полезен трейдерам.

SuperTrend: как пользоваться индикатором СуперТренд?

СуперТренд – это популярный индикатор теханализа, который помогает трейдерам понимать направление тренда. Простота и наглядность делают его востребованным среди новичков и опытных трейдеров. В основе лежат принципы средней истинной волатильности и ценового движения. Визуально индикатор отображается в виде линии, меняющей цвет в зависимости от текущей рыночной тенденции.

Основная цель индикатора – определение приоритетного тренда и моментов его разворота. В этой статье мы подробно разберем, как использовать индикатор SuperTrend, какими настройками он обладает и как трейдеры могут применять его в своих стратегиях.

В этой статье мы разберем:

- Ключевые факты

- Что такое индикатор SuperTrend?

- Расчет индикатора SuperTrend

- За что трейдеры ценят индикатор SuperTrend?

- Ограничения индикатора SuperTrend

- Сигналы и использование индикатора SuperTrend

- Индикатор SuperTrend для внутридневной торговли

- Долгосрочные стратегии с SuperTrend

- Сочетание SuperTrend с другими индикаторами

- Заключение

- Частые вопросы по индикатору супертренда

|

|

+1

|

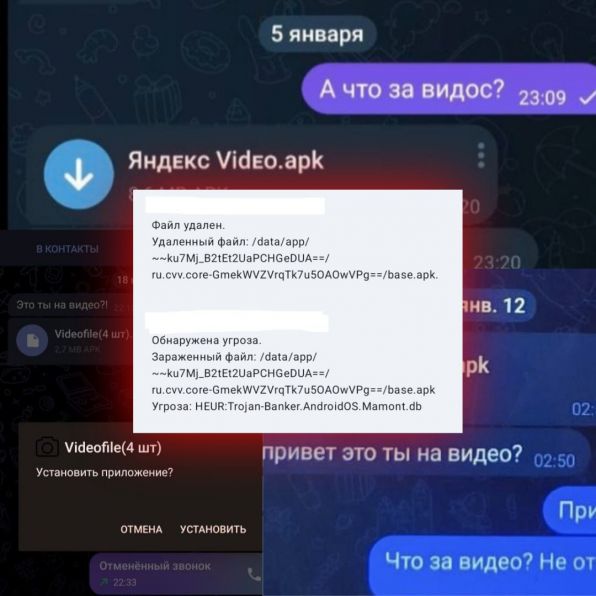

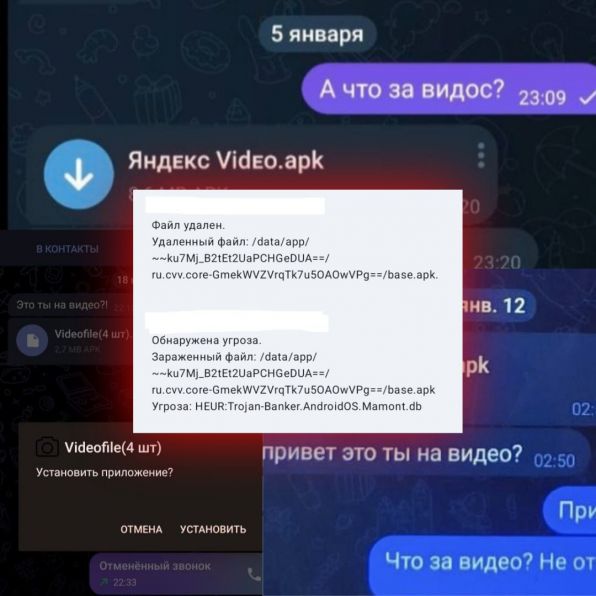

Узнайте, как защититься от вируса Mamont и не стать жертвой мошенников в Telegram. Как работает вирус, какие данные он крадёт и как этого избежать

Мошенники распространяют в Telegram вирус Mamont.

Как сообщили в УБК МВД России, это вирус считывает push-уведомления, смс и фотографии из галереи для получения доступа к платежным системам:

"Чаще всего злоумышленники направляют файлы, сопровождая их вопросом: "Это ты на видео?", а также слово "видео" в разных вариациях используется в названии файла".

Конечная цель злоумышленников — получение доступа к платежным средствам, однако персональные данные и другая информация со смартфона также может быть использована в противоправных целях.

|

|

+1

|

Время жадных наступило

Время быть жадным – когда другие боятся, а время бояться – когда другие жадные. Правило Уоррена Баффета звучит немного иначе: “Будь осторожным, пока другие жадничают и жадным, когда они боятся”, но суть понятна.

В декабре 2024 года мы тестировали минимум индекса MOEX (опускался почти до 2300 п.) Коррекция года! Минус 30% от мах!

Резкие движения - это всегда стресс и эмоции для инвестора. Для меня эта волатильность = коррекция, а не падающий тренд.

Волатильность – это толпа и хаос

Но из-за нее не меняются перспективы рынка на 2025 год. Всегда спрашиваю себя – чего я больше боюсь, продать и отстать от рынка, или просесть на 5-10%? Пока боюсь отстать.

Но надо и не забывать про медвежий рынок

Он начинается незаметно и постепенно. Все "в радости" от нескольких лет прекрасных результатов портфеля. Первые падения кажутся не страшными – запас большой. Я пережил много падающих рынков и могу сказать, что паника обычно приходит на последнюю четверть падения! И когда вы почувствовали панику – уже поздно что-то предпринимать.

Часто такие события начинаются без видимых причин (правда, задним числом им обязательно найдут объяснение).

Рынок часто нелогичен

Когда много негативных настроений – это сигнал, что сейчас будет скачок. Так было в декабре перед заседанием по ставке. Затем инвесторы обычно в течении еще нескольких месяцев видят – то, чего они боялись, уже не оказывает влияния. Кстати, это тот момент, когда хочется отсидеться на заборе, как любят говорить некоторые известные блогеры. И тут коррекция обычно и заканчивается, причем внезапно.

Ждать, пока страхи пройдут – это пропустить большую.часть роста

“Заборная” тактика – худшая тактика в инвестировании. Невозможно предсказать завершение коррекции, не получится отметить “официальное” начало роста.

Неопределенность испаряется постепенно и долго: аналитики должны разглядеть сильные фундаментальные причины роста.

|

← Назад

|

|

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS