$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSБиржа: Учимся зарабатывать на рынке |

| Автор блога: | mik |

|

Все рубрики (901) |

|

Полезно знать! (166) |

|

+1

mik → 20 марта 2025

|

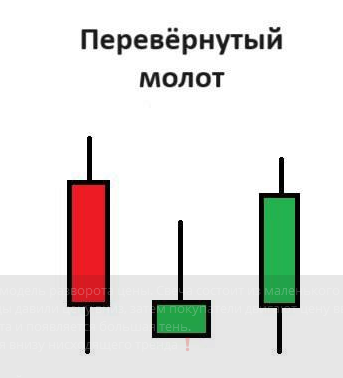

Свечной паттерн Перевёрнутый молот: стратегия входа и ключевые факторыУзнайте, как эффективно использовать свечную модель Перевёрнутый молот для определения разворота цены. В статье раскрыты правила идентификации паттерна, условия его усиления (уровень поддержки, RSI), а также пошаговая стратегия входа и установки стоп-лосса. Практические советы для трейдеров, работающих на любых рынках

Перевёрнутый молот: разворотный сигнал в техническом анализе

Нет комментариев

уровень поддержки, технический анализ, тень свечи, тело свечи, стратегия торговли, стоп-лосс, сигналы покупки, свечная модель разворота, разворотные паттерны, пробитие максимума свечи, подтверждение паттерна, перевёрнутый молот, паттерны японских свечей, нисходящий тренд, динамика цены, rsi перепроданность

|

|

+1

mik → 20 марта 2025

|

Фигура Голова и плечи в техническом анализе: Стратегии для начинающих трейдеровУзнайте, как идентифицировать паттерн «Голова и плечи» — один из ключевых инструментов технического анализа для прогнозирования разворота тренда. В статье разбираются психологические аспекты формирования фигуры, оптимальные точки входа (пробой линии шеи и ретест), а также стратегии минимизации рисков. Поймите, как использовать этот паттерн для принятия взвешенных решений на финансовых рынках. |

|

+1

mik → 20 марта 2025

|

|

Sollers на базе JAC T9: новый интерьер и двигатель для России

|

|

+1

mik → 20 марта 2025

|

Безопасность или политика? Почему Ванкувер выгнал Tesla с автомобильной выставкиTesla принудительно исключена с международной выставки в Ванкувере из-за протестов, политических разногласий и опасений организаторов. Узнайте, как поддержка Маском Трампа, конкуренция с Китаем и скандалы повлияли на решение Канады. Анализ причин и последствий для бренда. |

|

+1

mik → 20 марта 2025

|

Средняя цена авто в РФ в 2025 — 2,68 млн рублей. Кто лидирует?Узнайте актуальные цены на новые автомобили в России в 2025 году. Исследование ROМИР: рейтинг марок от LADA до Tank, средний чек покупки, сравнение цен с учетом комплектации и скидок. Сколько тратят россияне на авто в кризис?

Нет комментариев

цены с учетом комплектации, стоимость tank, средняя стоимость автомобиля в россии 2025, средний чек покупки авто, самые дорогие марки авто, рейтинг авто по цене, новые автомобили 2025, москвич, бюджетные автомобили россии, акции на авто в рф, автомобильный рынок россии 2025, roмир исследование цен, lada, haval, geely

|

|

+1

mik → 19 марта 2025

|

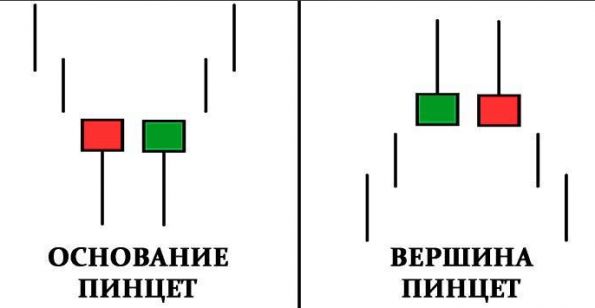

Торговля по Паттерну «Пинцет»: Когда Открывать Лонг и Шорт ПозицииУзнайте, как паттерн «Пинцет» помогает определить разворот тренда на графике. В статье разбираются правила идентификации модели (вершина и основание), условия для входа в сделку, а также важность подтверждения сигналов через RSI, дивергенцию и другие инструменты. Практические рекомендации по риск-менеджменту и примеры использования сделают ваш трейдинг более осознанным. |

|

+1

mik → 19 марта 2025

|

Двойное дно: как определить разворот тренда и правильно войти в сделкуРассказываем о паттерне «Двойное дно» — ключевой фигуре технического анализа, сигнализирующей о развороте нисходящего тренда. Вы узнаете, как идентифицировать модель, подтверждать пробой линии шеи, использовать объем для усиления сигнала и рассчитывать цели прибыли. Советы по риск-менеджменту и комбинации с другими инструментами помогут применять паттерн эффективно и безопасно. |

|

+1

mik → 19 марта 2025

|

Как торговать пробой флэта: стратегии для успешных сделокУзнайте, как эффективно торговать пробой боковика (флэта) на финансовых рынках. В статье разобраны ключевые шаги: подтверждение пробоя через объем, установка стоп-лосса и расчет цели. Практические советы помогут минимизировать риски и повысить прибыльность сделок.

|

|

+1

mik → 19 марта 2025

|

Как использовать параллельный канал в техническом анализе для прибыльных сделокУзнайте, как эффективно торговать с помощью параллельных каналов — одной из ключевых фигур технического анализа. В статье подробно разбираются этапы идентификации канала, стратегии входа у границ поддержки и сопротивления, правила установки стоп-лосса, а также риски пробития канала. Практические советы помогут минимизировать потери и повысить точность сделок даже в условиях нестабильного рынка.

Нет комментариев

ценовые колебания, фигуры графического анализа, уровни поддержки и сопротивления, управление капиталом, торговые стратегии, торговля в диапазоне, технический анализ, стратегии входа в рынок, стоп-лосс, риск-менеджмент, пробитие канала, параллельный канал, ложные пробои, линии тренда, идентификация канала

|

|

+1

mik → 19 марта 2025

|

Краткосрочные, среднесрочные и долгосрочные облигации: полный гид по выборуОбъясняем различия между краткосрочными, среднесрочными и долгосрочными облигациями, их преимущества и недостатки. Вы узнаете, как срок погашения влияет на доходность, риски и защиту от инфляции, а также как грамотно комбинировать облигации в портфеле для минимизации рисков и стабильного дохода.

Нет комментариев

финансовые цели, фиксированный доход, стратегия инвестирования, срок погашения, среднесрочные облигации, риски облигаций, процентные ставки, облигации, купонные выплаты, краткосрочные облигации, колебания ставок, капитал, инфляция, инвестиционный портфель, доходность облигаций, долгосрочные облигации, диверсификация, безопасные инвестиции

|