$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSТорговые идеи мая 2019: Рокочущие Штаты, затаившийся Китай.

Ключевые моменты:

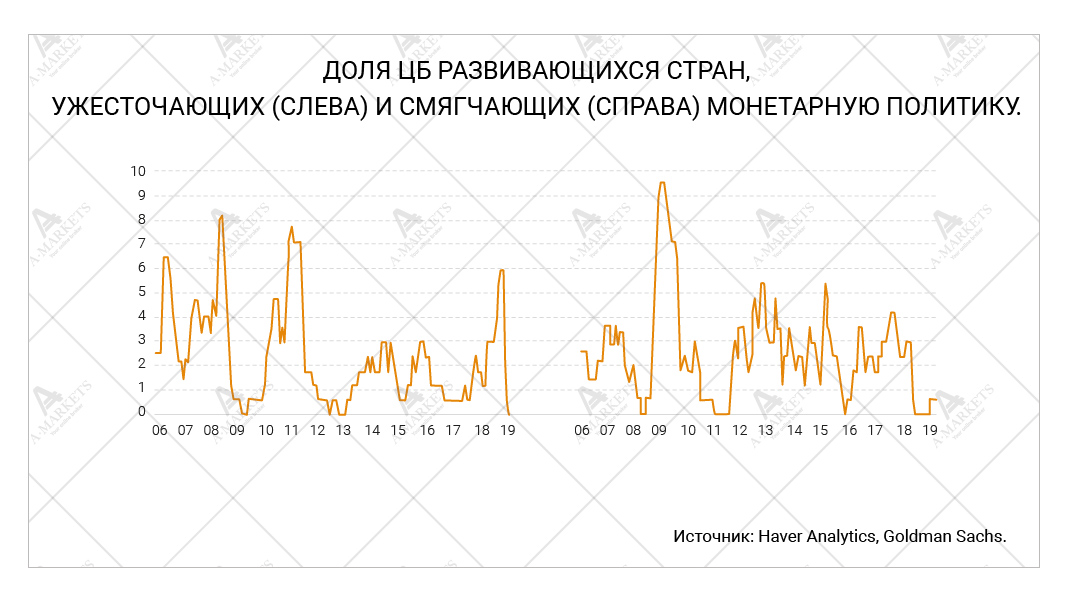

- Центральные банки массово отменяют планы по ужесточению политики в попытке продлить экономический цикл и избежать рецессии.

- Федрезерв обдумывает запуск операций РЕПО с казначейскими облигациями; это будет принципиально новый инструмент в арсенале центробанка.

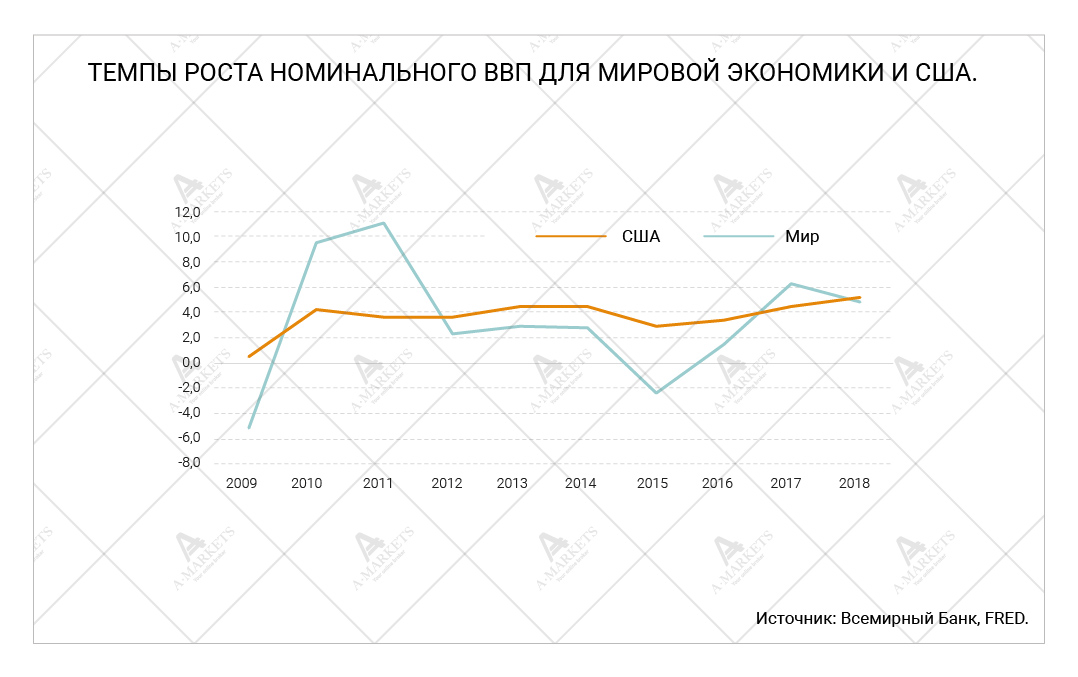

- Глобальная экономика продолжает замедляться, рост в Китае стабилизировался на низких уровнях.

Прошел еще один месяц, но особой ясности в отношении основных валютных пар не появилось. Собственно, перспективы самого доллара остаются неоднозначными. С одной стороны, его поддерживают высокие номинальные ставки и относительно быстрый экономический рост. По итогам первого квартала ВВП США увеличился на 3.2%, что по нынешним временам является великолепным результатом не только для развитых, но и для развивающихся стран. С другой стороны, приближается время масштабных решений ФРС по изменениям в устройстве ее монетарной политики. И их влияние на курс доллара представляется, как минимум, противоречивым.

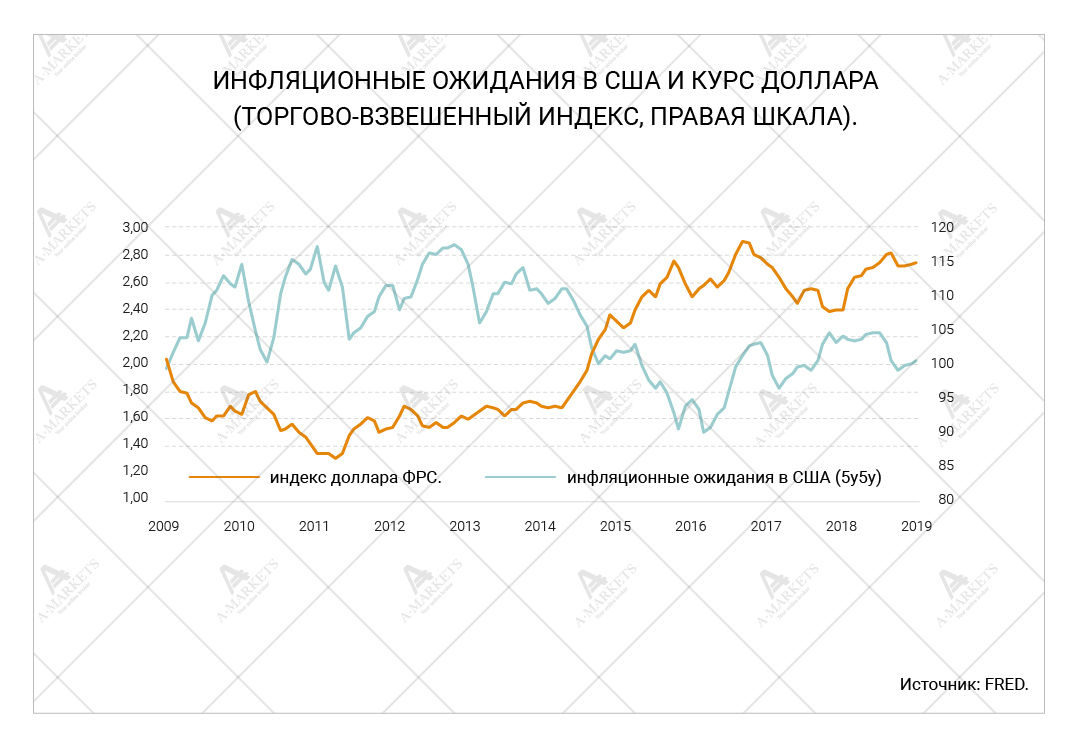

Об одной из таких тем мы уже неоднократно писали. В июне Федрезерв проведет специальную конференцию, посвященную формальным целям денежно-кредитной политики. Сейчас в качестве такой цели выступает годовая инфляция на уровне в 2% при максимальной занятости. Но период после 2008 года показал, что цены могут не расти быстро даже при значительном монетарном стимулировании. Почему так происходит – отдельный вопрос, но для ЦБ это означает невыполнение мандата и риск снижения инфляционных ожиданий до опасных уровней. Чтобы этого избежать, управляющие обсудят варианты таргетирования уровня цен или средних темпов инфляции за длительный период (например, один экономический цикл). Оба варианта при прочих равных подразумевают более мягкую монетарную политику и, соответственно, меньше преимуществ для доллара.

Вторая интересная идея по инновациям в политике ФРС окончательно оформилась именно в апреле, хотя опорная публикация ФРБ Сент-Льюиса на эту тему вышла в начале марта. Называлась она “Почему Федрезерву нужно создать постоянные операции РЕПО”. Авторы предлагают создать механизм, который позволит день в день проводить операции обмена казначейских бумаг на резервы. Иными словами, банкам можно будет держать меньше кэша в ФРС и больше инвестировать в облигации, так как в любой момент они смогут сдать их в ЦБ и увеличить резервы.

Очевидно, что Федеральная Резервная Система вспомнила, почему так называется, и решила всерьез взяться именно за резервы. По итогам последнего заседания совет управляющих неожиданно понизил ставку по избыточным резервам на 5 б.п. до 2.35%. По всей видимости, регулятор готовится мотивировать банки переложиться в трежерис. Ведь даже если Федрезерв и создаст механизм постоянного РЕПО, это еще не означает, что банки сразу станут масштабно им пользоваться. Тем не менее, здесь есть положительные, хотя и неочевидные эффекты для долгового рынка США.

Дело в том, что объем избыточных резервов сейчас составляет 1.5 трлн долларов. По оценкам самой ФРС, введение постоянного РЕПО приведет к сокращению этой величины вдвое. Средства в моменте могут быть направлены только в трежерис – и тут мы неожиданно обнаруживаем значительный источник финансирования дефицита бюджета США. Даже его одного хватило бы, как минимум, на год. А при обычных рыночных условиях Фед может аккуратно сократить собственный балансовый счет, при этом де-факто не осуществляя значительного ужесточения кредитно-денежных условий. Это в итоге может оказаться способным на какое-то время демпфировать опасения, связанные с двойным дефицитом. И таким образом защитить доллар. В качестве приятного побочного эффекта – вероятность утихомирить Дональда Трампа, который продолжает еженедельно требовать смягчения монетарной политики.

Общая суть в следующем: Фед решил поиграть с допустимыми темпами роста цен, и непонятно, как на это отреагирует рынок. В изменении таргета монетарной политики есть явные риски для доллара, связанные с риском упустить контроль над инфляционными ожиданиями. При этом предложение о создании постоянных операций РЕПО для обмена трежерис на резервы – это де-факто смягчение без создания новой долларовой ликвидности. Оно наоборот устраняет “хвостовые” риски для рынка, способно снизить волатильность ставок и при прочих равных положительно для американской валюты. Какой из факторов окажется важнее? Ответ наверняка появится достаточно скоро. Конференция по целям монетарной политики ФРС состоится 4-5 июня 2019 г. в Чикаго.

Вторая большая история апреля: целая череда мягких заявлений центральных банков. Только за последние недели принципиальные изменения произошли в риторике Банка Канады, Риксбанка (Швеция), Резервного Банка Новой Зеландии и Резервного Банка Австралии (от последних двух мы теперь ждем снижения ставок уже на ближайших заседаниях). В развивающихся странах ужесточающих ЦБ вообще не осталось. В апреле изменили курс центробанки России, Индии и даже Турции, хотя, казалось бы, в последнем случае этот шаг рискует быть преждевременным. Мотивация столь глобального сдвига общая. Во-первых, данные по глобальной экономике продолжают выходить слабыми, хотя и без ухудшений. Во-вторых, декабрьский разворот ФРС на 180 градусов убрал существенную часть внешнего давления, связанного с ростом долларовых ставок.

И особняком стоит Китай. Критически важным для рынков будет то, как разрешится торговый конфликт с США. Информация по этому вопросу поступает смешанная. С одной стороны, очевидно определенное давление на Поднебесную по политическим каналам. Появилась масса новостей на любой вкус о том, что телекоммуникационное оборудование китайских производителей опасно и могло использоваться для слежки. Есть и попытки прямо воспрепятствовать внедрению чипов для связи 5G, произведенных в КНР. Более того, продолжаются аресты на основании обвинений в экономическом шпионаже. С другой стороны, есть сообщения о том, что Соединенные Штаты и Китай согласовали вопрос валютных курсов. А в последние дни поступают новости о том, что Дональд Трамп готов смягчить требования, связанные с использованием технологий. Как раз для того, чтобы сделка все-таки состоялась.

На наш взгляд, существует вполне реальный риск, что и в мае договор между США и КНР подписан не будет. Если же станет понятно, что и в июне сделка рискует сорваться, то на рынках может произойти резкий уход от рисков. И в первую очередь, он коснется как раз развивающихся стран, у которых теперь нет иммунитета в виде растущих локальных ставок. Если же сторонам все-таки удастся договориться, то, наоборот, по рынкам прокатится волна покупки риска. Насколько устойчивой она окажется – большой вопрос. Но на фоне глобального неужесточения (а где-то и смягчения) монетарной политики положительные настроения смогут развернуться.

Отдельно отметим, что если в рамках итогового соглашения Китай согласится пойти на какие-то изменения курса юаня, они с крайне высокой вероятностью зеркалируются на остальные валюты. Так, если, к примеру, будет предусмотрено укрепление CNY на 5%, это с высокой вероятностью приведет к пропорциональному росту большинства валют ЕМ. Более того, та же динамика проявится и в основных парах, однако не так выраженно. Мы не считаем подобные договоренности основным сценарием, но его нельзя полностью исключать.

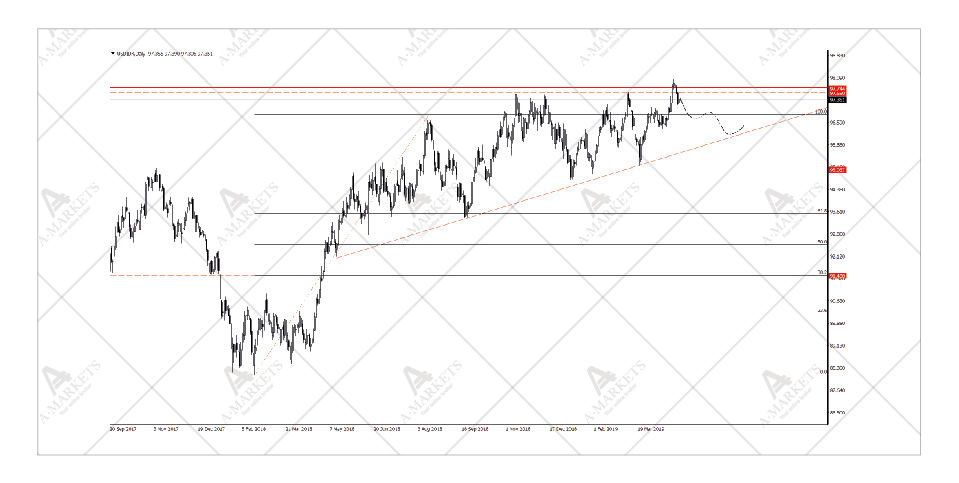

Индекс доллара (DXY): все еще затянувшаяся консолидация.

Мы воздерживаемся от позиций в парах с долларом.

Многомесячная консолидация в основной паре EURUSD пока сохраняется. Попытки перейти в понижательный тренд стали более частыми, но пока все они с технической точки зрения безуспешны. Рывки доллара не превращаются в устойчивый рост. Апрельский эпизод укрепления USD (и, соответственно, снижения EURUSD) хорошо укладывается в этот уже привычный паттерн. Тот факт, что американец в основном предпринимает попытки укрепления, конечно, несет в себе некий намек на будущий тренд, но, повторимся, пока на рынке нет устойчивой тенденции.

Для разнообразия в этот раз мы решили посмотреть не на EURUSD (там уж слишком давно ничего не меняется), а на индекс доллара DXY. Здесь в апреле состоялось тестирование отметки 98, но, как легко догадаться, пробития не произошло. Теперь вероятен откат к 96.1. И если кто-то соскучился по спекулятивному скальпу, то может попробовать отыграть это через USDCHF. Эта пара традиционно сильно коррелирует с общей долларовой корзиной, и во франке есть краткосрочная цель на уровне 1.01. Нужно понимать, что это всего лишь на фигуру ниже текущих уровней, то есть фактически сопоставимо с обычным “шумом” по амплитуде движения. Мы предпочитаем все же дождаться выхода основной пары из сложившегося диапазона. Подтверждением этого будет падение и закрытие недели EURUSD ниже 1.111. При этом возврат евро выше уровня 1.127 вернет рынок в бестрендовый диапазон и ликвидирует даже те слабые признаки даунтренда, которые забрезжили на горизонте.

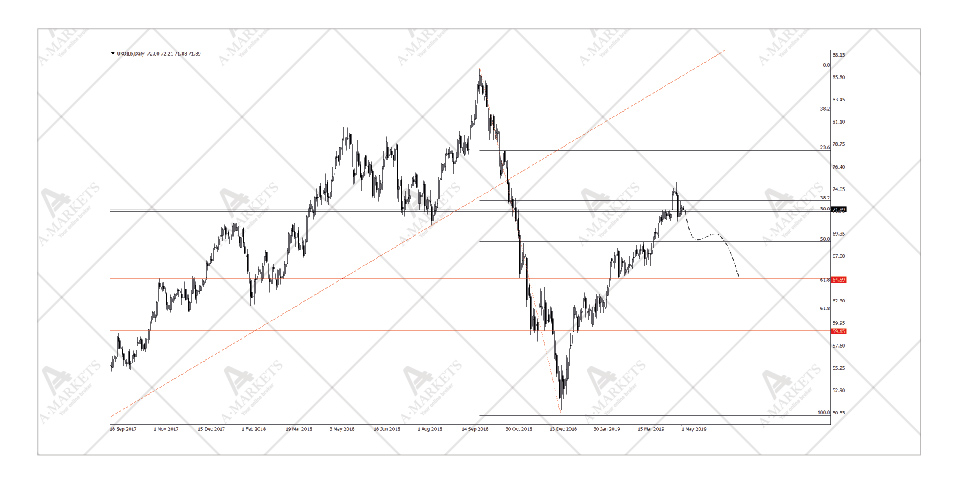

Медь и нефть (COPPER, Brent): новые подтверждения замедления мировой экономики.

Мы открываем короткую позицию в нефти Brent по 71.9 с целью 65.5, stop-loss на 75.15.

Откроем короткую позицию в меди на пробитии 6150 с целью 5410 и stop-loss на 6360.

В прошлом выпуске мы подробно описали одно из главных событий года: инверсию кривой доходности. Это, пожалуй, самый надежный из фундаментальных индикаторов, предвещающий рецессию в экономике США и по цепочке замедление всей мировой экономики. Несмотря на то, что статистика в апреле вроде бы стабилизировалась (а где-то даже улучшилась), движение котировок на сырьевых рынках подтверждает сигнал долговых площадок: темпы роста в мире устойчиво снижаются.

Медь традиционно считается активом, который раньше других реагирует на разворот цикла. И да, формально в ней пока сохраняется растущий коррекционный тренд. Но вторая половина апреля была ознаменована продажами металла, причем на достаточно высоких объемах. И если котировки уйдут ниже уровня 6150, это будет означать возвращение более долгосрочной понижательной тенденции. Первая ее часть обозначила себя на рынке в середине 2018 г., и все после этого следует считать коррекцией. Пробитие отметки 6150, соответственно, будет завершением коррекции. Ключевой целью тогда станет район 4750-4800, а первую значимую остановку следует ожидать лишь на уровне 5400.

Любопытно, но в нефти разворотная картинка уже нарисовалась. Тут, конечно, и отправная точка несколько другая: снижение начинается от локального максимума. Но и в Brent, и в WTI на недельном графике есть выраженные признаки завершения тренда вверх; торговля в ближайших фьючерсах также шла на нехарактерно высоких объемах. Конечно, нужно понимать, что на данном рынке присутствует мощный геополитический фактор, способный быстро изменить картинку. Но по общим признакам в нефти появились продавцы. Мы ожидаем, что котировки североморской смеси вернутся к отметке в 65 долларов.

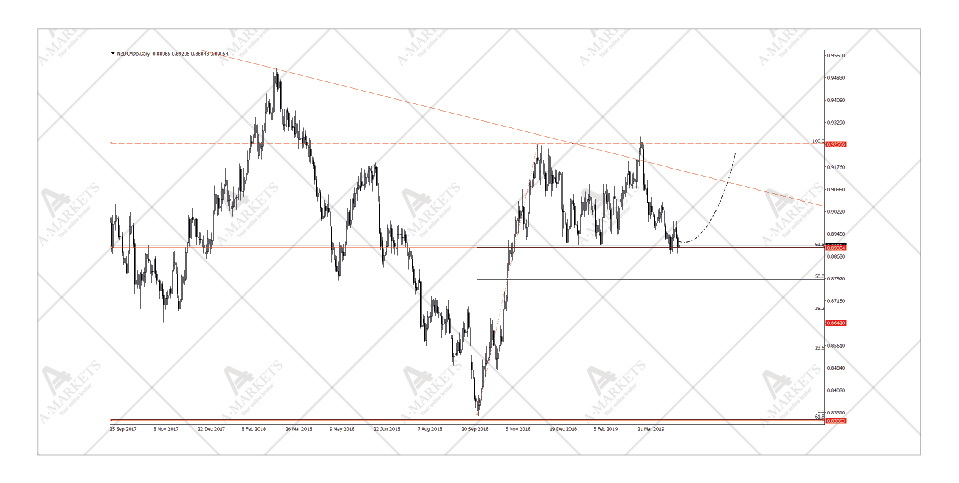

NZDCAD: борьба двух слабых.

Мы покупаем NZDCAD по 0.892 с целью 0.925, stop-loss на 0.885; будем восстанавливать позицию на 0.868 с той же целью и stop-loss на 0.8635.

Пока доллар определяется с направлением, во многих кроссах появилась жизнь. Одна из интересных пар – NZDCAD. По сути, здесь происходит борьба двух слабых валют. Напомним, оба соответствующих центробанка достаточно резко решили перейти к более мягкой монетарной политике. В прошлом месяце мы даже закрыли стратегический шорт в AUDNZD, ссылаясь на это обстоятельство. Однако в течение апреля в котировках новозеландца было дисконтировано практически все смягчение, и мы считаем, что в киви опять появился некоторый потенциал.

Отыгрывать его, однако, теперь представляется более разумным через кросс с CAD. Во-первых, риторика Банка Канады тоже неожиданно изменилась, и процесс включения в цену этого разворота пока продолжается. Во-вторых, такой лонг – это косвенно ставка на коррекцию в нефти, о чем речь шла выше. В-третьих, по отдельности в NZDUSD мы видим стабилизацию, а в USDCAD ближайшей целью выступает уровень 1.37, а основной – 1.4. Но позиций в долларе мы избегаем, а потому ищем другие варианты игры на слабости канадца. Конечно, это осложняет задачку поиска точки входа, но потенциал умеренного роста присутствует.

Мы также сохраняем короткую позицию в EURGBP.

Автор прогноза — Николай Корженевский, аналитик компании AMarkets, автор и ведущий программы «Экономика. Курс дня» на телеканале «Россия 24».

Аналитические обзоры и комментарии к ним отражают субъективное мнение авторов и не являются рекомендацией к торговле.

Похожие статьи:

ФОРЕКС ПРОГНОЗ → Торговые идеи мая 2018. Черная полоса, которая не должна затянуться

ФОРЕКС ПРОГНОЗ → Трейдерам: Торговые идеи октября - Продавай и уходи

ФОРЕКС ПРОГНОЗ → Мартовский прогноз: Коррекция, которую все слишком долго ждали

Статьи → Автор и ведущий программы «Экономика. Курс дня» Николай Корженевский — Торговые идеи марта. Незаметно крадучись.

ФОРЕКС ПРОГНОЗ → Торговые идеи июля 2019: Обещать – не значит жениться

Нет комментариев. Ваш будет первым!