Мартовский прогноз: Коррекция, которую все слишком долго ждали

Ключевые моменты:

- На смену рекордно затяжному ралли наконец пришла коррекция. Повышенная волатильность сохранится.

- Доллару при этом не удалось заметно укрепиться. Проблема стремительно увеличивающегося дефицита бюджета — серьезная угроза для USD.

- Развивающиеся рынки находятся в середине экономического цикла, и сохраняется потенциал для укрепления ряда валют ЕМ.

- Криптовалюты (или, скорее, криптоактивы) остаются в своих диапазонах. Пока неясно, смогут ли они возобновить движение вверх, или наконец «обнулятся».

Пусть и с опозданием на несколько месяцев, но на рынке все же случилась нормальная коррекция. Под нее попало большинство активов, однако в центре внимания долговой рынок США. Все началось с опубликованных в феврале данных по инфляции, которая оказалась выше ожиданий инвесторов. Вкратце напомним: в январе потребительские цены в США выросли на 2.1% в годовом выражении против ожидаемых 1.9%. И этого было достаточно, чтобы спровоцировать панику на рынке долга.

Потенциал рост доходностей, конечно, сформировался уже давно. Даже по консервативным оценкам, в первые два месяца года номинальный ВВП США рос более чем на 5%. Доходность госбондов при этом была в два раза ниже. Рынки явно недооценивали инфляционные риски, а премия за срочность исчезла как таковая. Такова была позиция практиков-трейдеров. А вот аналитики давно поняли, что Соединенные Штаты растут очень уверенно. Важно, что наконец начали проявляться исторические закономерности. Жесткий рынок труда привел к росту заработных плат, и в итоге это переносится на потребительские цены, так как конечный спрос тоже становится сильнее.

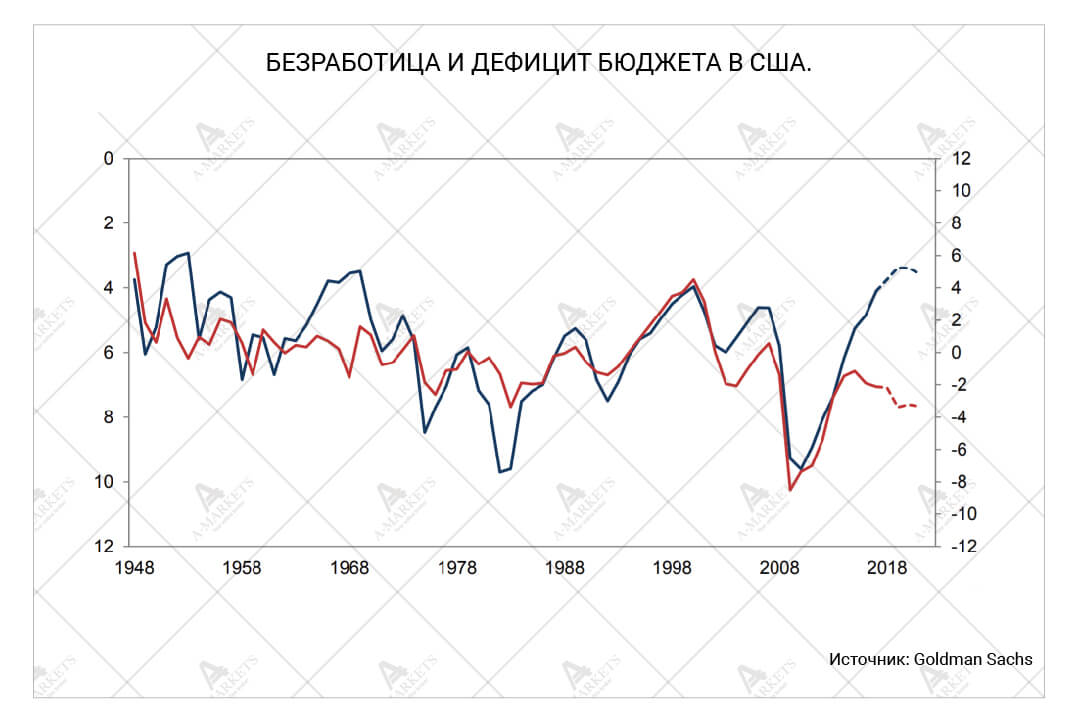

Однако уровень цен в экономике – это только одна из проблем для американского рынка облигаций. Есть еще один вопрос, решить который будет гораздо труднее — это государственные финансы. История практически не знает случаев, когда налоговые реформы проводились во времена мощного экономического роста. Как правило, власти прибегают к ослаблению фискальной политики в условиях рецессии, чтобы вернуть экономику к росту. Сейчас же все совершенно иначе. Администрация Трампа намерена довести дефицит американского бюджета до 5-5.3% ВВП в 2019 году. Непонятно только одно: кто это оплатит банкет?

Развивающиеся рынки уже не являются таким значимым источником инвестиций как раньше. Низкие доходы от экспорта вкупе со сдерживающими факторами структурного характера заставляют тратить ресурсы на себя. Страны ЕМ в целом более не способны предоставлять значимый объем капитала. Страны развитые при этом быстро растут. Но это тоже скорее проблема, ведь в такой ситуации США придется конкурировать за капитал и с Европой, и с Японией, которым он тоже нужен. Более того, сальдо текущего счета этих регионов уже составляет 4% и 5% ВВП соответственно, и очень сложно представить, что оно может быть больше. Но тогда дополнительных средств для Америки ни у кого попросту нет.

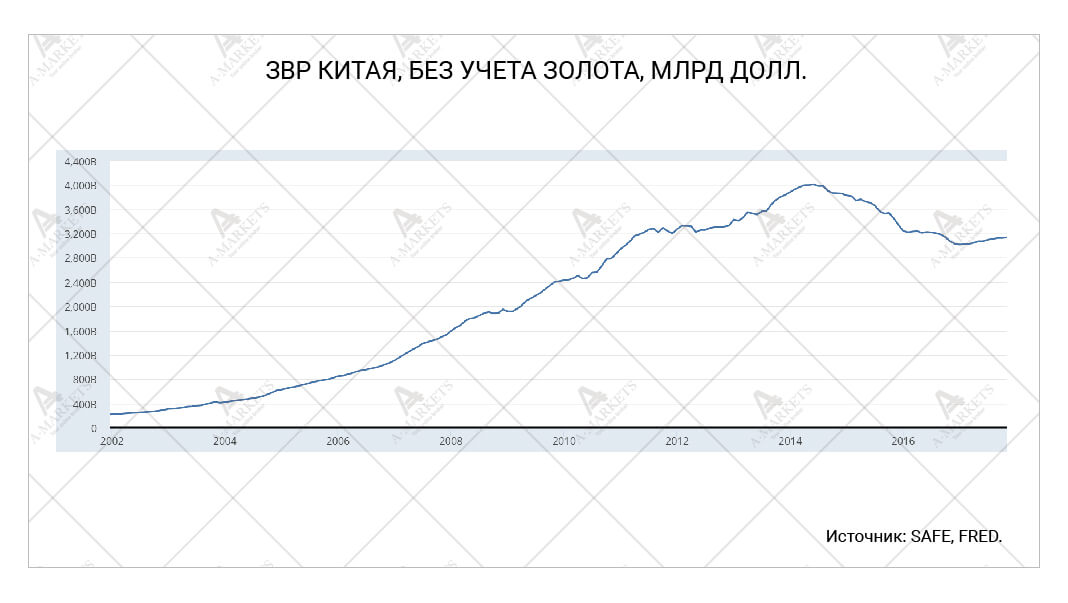

Реалистически, единственной страной, которая могла бы залатать дыру в гос. финансах США, является Китай. Однако отношения двух государств стремительно ухудшаются. Министерство торговли США рекомендовало Трампу наложить серьезные ограничения на поставки стали и алюминия из Китая. Решение будет принято до середины апреля, чему мы уделим большое внимание в следующем выпуске данного обзора. Пока же мы настоятельно рекомендуем следить за развитием американо-китайских отношений.

По сути, вариантов два. Первый: благоприятный для рынков и экономики, при котором США и Китай вдруг находят общий язык и не допускают торговой войны. Этот сценарий подогреет аппетит КНР к американским казначейским облигациям и сдержит рост доходностей. Плюс, такие условия не должны негативно сказаться на долларе, поскольку они подразумевают, что дисбаланс во внешних поступлениях будет устранен и без изменений валютных курсов.

Второй сценарий более жесткий и турбулентный. США все-таки вводят ограничения на импорт, которые главным образом направлены на Китай. И это вполне вероятно. Подобный шаг не только бы полностью соответствовал позиции нынешней администрации, но и был бы благоприятным для ухудшающегося платежного баланса. В таком случае, Пекин будет мало заинтересован в покупке дополнительного объема госдолга Америки (в конце концов, в руках государства и так достаточно бумаг). И казначейству США придется искать деньги где-то еще. А для этого понадобятся высокие ставки и слабый доллар.

К сожалению, второй из описанных вариантов развития событий представляется гораздо более вероятным. Позиция китайских властей будет хорошо видна по динамике пары USDCNY. Если Китай снижает вложения в казначейские облигации, юаню неизбежно придется укрепиться. И пусть укрепление будет происходить постепенно, это очень показательно иллюстрирует общий тренд по доллару.

В краткосрочной перспективе риски есть и в Европе. По традиции, риски эти сугубо политические. 4 марта сразу в двух европейских странах может появиться (или не появиться) новое правительство. В Италии на этот день намечены парламентские выборы, и здесь в принципе все должно пройти гладко. Чего не скажешь о Германии, где социал-демократы проведут голосование по вопросу создания коалиции с партией Меркель, отрицательный исход которого становится уже статистически вероятным. Отсутствие большинства в Бундестаге может крайне негативно сказаться на евро и на покупке риска в целом.

От положительного исхода голосования выиграет не только евро, но и российский рубль. Глава МИД Германии Зигмар Габриэль официально заявил о возможности отмены санкций в случае успешного размещения миротворческой миссии ООН в Донбассе. Такой сценарий представляется вполне реалистичным, однако возможен он лишь при отсутствии существенных перестановок в правительстве Германии. Таким образом, формирование “большой коалиции” создаст благоприятную почву для укрепления рубля. Мы в принципе ждем хороших результатов от российской валюты, учитывая повышение кредитного рейтинга страны агентством S&P. Теперь уже официально: Россия вернула себе статус инвестиционно привлекательного государства.

В завершение, конечно, несколько слов о криптовалютах. Цены несколько недель не растут – и общая эйфория моментально испарилась. Как будто разговоров о “валютах будущего” и “убийцах доллара” не было вовсе. Торговля криптовалютами это то же казино, и вероятность очередного взлета все равно составляет 50%. Однако теперь не остается сомнений, что от сокращения уровня глобальной ликвидности больше всех пострадает именно этот бит-пузырь. И здесь мы полностью согласны с аналитиками из Goldman Sachs: “приготовьтесь к падению большинства криптовалют до нуля”. Лучше и не скажешь.

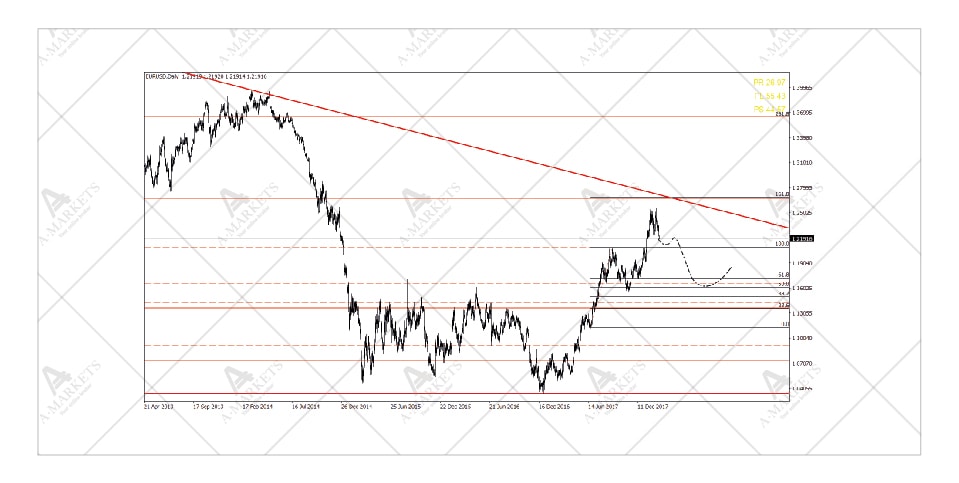

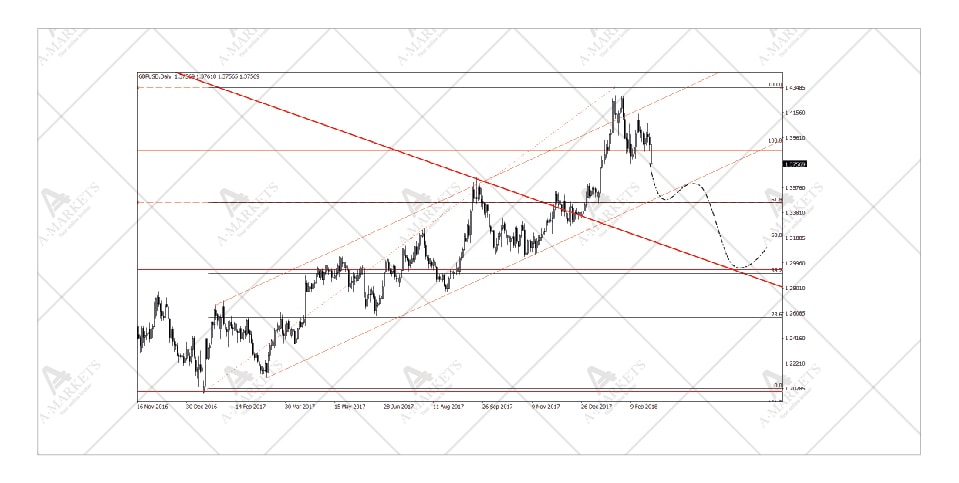

Прогноз и рекомендации EURUSD: летает на удивление высоко

Мы продаем EURUSD по 1.22, stop-loss на 1.233, take-profit на 1.174.

Несмотря на общий рост волатильности и ужесточение политики ФРС, заметно укрепиться доллару не удалось. Хотя восходящий тренд в EURUSD исчерпал себя еще до начала года, пара держится на удивление неплохо. И пусть евро находится под давлением, он не готов так легко уступить завоеванные позиции. На момент написания, EUR находится вблизи $1.22. Эта отметка представляет некий уровень поддержки, и мы полагаем, что он в итоге будет пробит. Но стоит отметить медленный темп снижения пары, что, как правило, свидетельствует о коррективном характере движения.

Стратегий торговли по паре EURUSD в марте две, и обе они, разумеется, предполагают открытие короткой позиции. Первый вариант: очень консервативный шорт с жесткими take-profit и stop-loss. Однако если вы так же, как и мы, не доверяете доллару, попробуйте установить уровни take-profit на 1.202 и stop-loss на 1.226. Если продавать доллар чуть смелее, можно ожидать полноценное коррекционное движение, которое отправит EURUSD на 5 полных фигур ниже до отметки 1.17.

Прогноз и рекомендации GBPUSD: коррекция к полномасштабному восстановлению

Фунт также выглядит тяжелым, в основном из-за общего укрепления доллара. Правда, из всех европейских валют именно британец находится лишь в ранней стадии своего движения вверх. С фундаментальной точки зрения, нам крайне интересны предстоящие изменения в монетарной политике Великобритании. В начале февраля Марк Карни заявил, что нормализация процентных ставок может произойти гораздо быстрее, чем того ожидает рынок.

И хотя слишком скорое повышение ставок было бы очевидной ошибкой, в том, что рынки недооценивают потенциал роста ставок, определенно есть своя правда. Федрезерв уже начал ужесточение политики, и все остальные ключевые ЦБ скоро последуют его примеру. Этот фактор явно не полностью заложен в ценах. Мы полагаем, что в течение ближайших 3-5 месяцев стерлинг может опуститься до отметки 1.297. С технической точки зрения, целесообразно искать точку входа для открытия короткой позиции. Но помните, что торговля против тренда — зачастую дело опрометчивое.

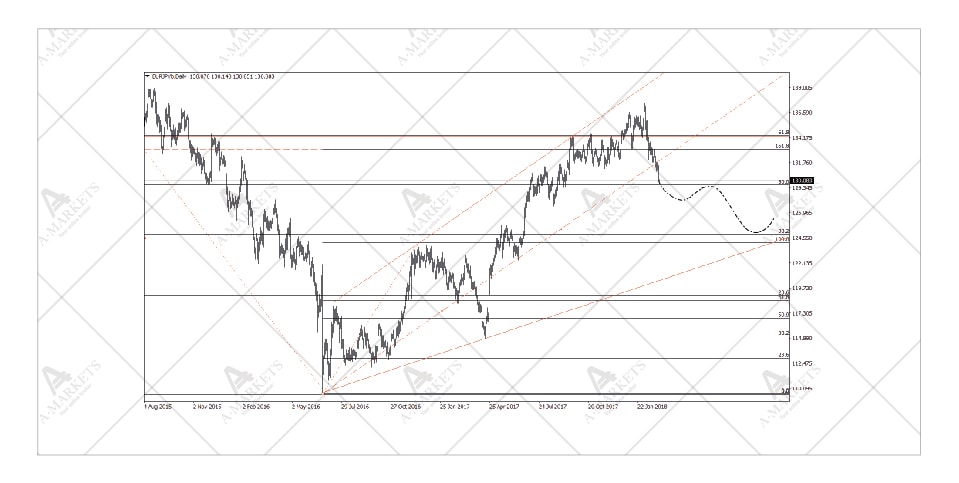

Прогноз и рекомендации JPY: сила японца в кроссах на лицо

Мы продаем CHFJPY по 112.7, stop-loss на 115.1, take-profit на 103.75.

Решение Банка Японии начать нормализацию политики в январе дало основательную поддержку иене. А в феврале общая продажа риска дополнительно подстегнула спрос на защитные активы. USDJPY пока удерживается внутри многомесячного канала, и лишь тестирует нижнюю его границу. Однако иена очевидно набирает позиции против остальных валют.

Здесь хотелось бы обратить внимание на два кросса: EURJPY и CHFJPY. Первая пара подойдет для тех, кто не хочет иметь дело с длинными позициями в долларе. Как мы отмечали выше, техническая картинка в EUR/USD смотрит вниз и это уже отразилось на паре евро-иена. CHFJPY выглядит не намного сильнее. В условиях бегства от рисков японская иена, как правило, опережает швейцарца, и мы полагаем, что в марте случится именно это.

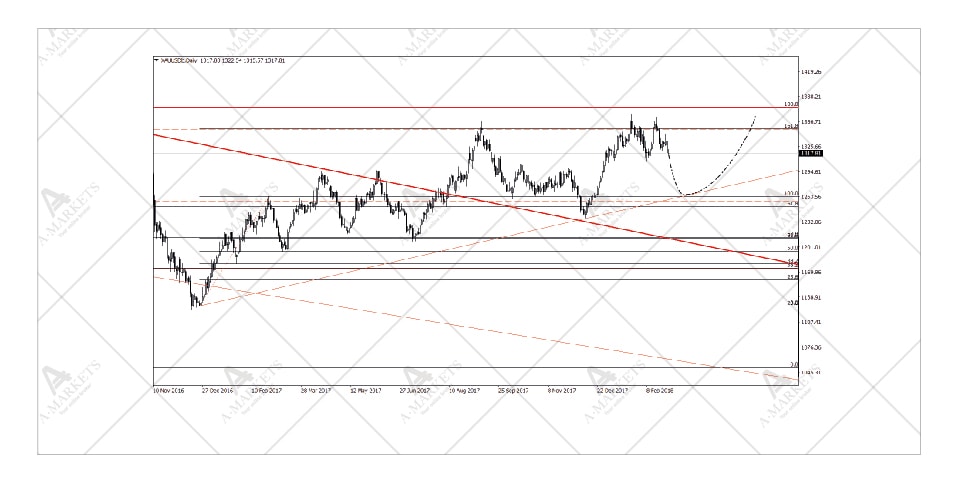

Прогноз и рекомендации XAUUSD: золото должно подешеветь, как и другие “анти-доллары”

Мы рассмотрим вариант открытия длинной позиции по 1270, пока держимся вне рынка.

Как мы уже отмечали ранее, январский рост цен на золото стал для нас сюрпризом. Сейчас понятно, что в ценах на золото отражаются накопившиеся в США фискальные риски. Инвесторы начинают видеть серьезные проблемы в том, что США потребуется занимать дополнительно почти триллион долларов ежегодно. Это уже приводит увеличению рыночных ставок и ослаблению доллара.

Как правило, рост доходностей провоцирует продажи драгоценных металлов. Это происходит потому, что на золото и серебро не начисляются проценты. Как следствие, увеличение долларовых ставок обычно ведет к перемещению вкладов из сырьевых активов в депозиты. Однако сейчас этого не произошло. Ослабление доллара оказалось более важным фактором для инвесторов.

Как и в случае с EURUSD, GBPUSD и многими другими парами, XAUUSD технически просится на коррекцию. Снижение котировок вряд ли будет глубоким. Скорее всего, цены найдут поддержку в районе отметки $1256. Здесь можно будет открывать лонг в золоте с целью $1480 за унцию. По сути, доллар вероятнее всего немного отыграет позиции относительно всех своих коллег, однако разумно использовать это для покупки любых “анти-долларов”, в том числе золота.

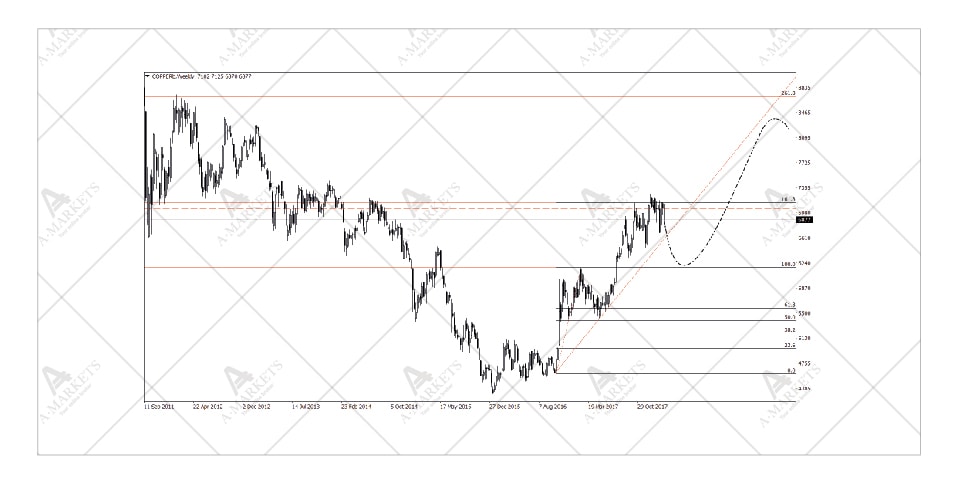

COPPER: подтверждает, что происходит именно коррекция ключевых классов активов, а не разворот трендов

Мы будем покупать медь на коррекции к 6270, stop-loss на 5920, take-profit на 8200.

Доктор Медь держится молодцом во время общей продажи риска. Цена за тонну этого металла все еще находится на уровне 6900 и мы по-прежнему полагаем, что у меди есть среднесрочный потенциал для роста. В краткосрочной перспективе — риск продажи металла по мере укрепления доллара, однако, опять же, это здоровое коррекционное движение. Кроме того, медь не находится под таким давлением как, например, нефть.

Отсутствие тяжелого давления на котировки меди говорит об отсутствии серьезных фундаментальных проблем в глобальной экономике. Да, имеет место сокращение ликвидности, а также усиление волатильности, однако пока они не представляют опасности. Рост мирового ВВП, который был продемонстрирован в прошлом году, скорее всего, продолжится и в 2018-м, что позитивно отразится на конечном спросе. Уровни чуть выше $6000 представляются нам отличной возможностью восстановить длинную позицию в меди с очень узким стопом.

Аналитические обзоры и комментарии к ним отражают субъективное мнение авторов и не являются рекомендацией к торговле. Автор прогноза — Николай Корженевский, аналитик компании AMarkets, автор и ведущий программы «Экономика. Курс дня» на телеканале «Россия 24».

Нет комментариев. Ваш будет первым!