Dow Jones против S&P 500 и NASDAQ: в чем разница?

13 октября 2022 - Администрация социальной сети OSOBYE RU

Dow Jones, NASDAQ Composite, S&P 500 – это 3 флагманских индекса экономики США. Главное различие между ними заключается в составе ценных бумаг.

NASDAQ Composite более чем на 50% состоит из акций предприятий высокотехнологичного сектора. S&P 500 содержит 505 ценных бумаг американских компаний с наибольшей капитализацией. А Dow Jones – акции 30 крупнейших корпораций США.

В статье влияние этих и других различий на инвестиционную привлекательность каждого индекса.

В статье разберем:

- Что такое Dow Jones, NASDAQ Composite и S&P 500?

- В чем разница между Насдак, S&P 500 и Доу Джонс

- Сравнение динамики цен Dow Jones, NASDAQ и S&P 500

- Dow, NASDAQ и S&P 500: что будет лучшим вложением?

- Заключение

- FAQ по Dow Jones vs. S&P 500 vs. NASDAQ

Что такое Dow Jones, NASDAQ Composite и S&P 500?

Любой индекс – это коэффициент, рассчитанный на основе входящих в него акций. Каждый из них – своего рода «барометр» для того или иного сегмента либо экономики в целом. К примеру, NASDAQ Composite отражает состояние высокотехнологичного сектора, Dow Jones – крупного бизнеса, а S&P 500 – общее состояние экономики США.

Также у этих индексов есть отличия в формулах расчета. S&P 500 и композит NASDAQ учитывают рыночную капитализацию: чем больше у компании ценных бумаг, тем сильнее она влияет на индекс. Расчет Доу Джонса основан только на цене акций, без учета капитализации.

Что такое индекс Доу-Джонса

Индекс Dow Jones называют «промышленным», но это не более, чем дань истории. На заре его формирования основная экономическая мощь была за предприятиями промышленного сектора, которые и составляли большую часть индекса. В настоящее время наибольшее влияние на его котировки оказывает общее здоровье экономики США.

Важными внешнеэкономическими факторами, играющими роль в формировании стоимости индекса, являются отношения с другими странами, наличие/отсутствие новых международных проектов. Высокая производительность труда и низкая инфляция способствуют росту Dow Jones. Интересно, что индекс часто усиливается на фоне ослабления американского доллара. Котируется на биржах NYSE и NASDAQ.

Основной недостаток промышленного индекса Доу Джонса в том, что при расчете учитываются только цены акций. Таким образом, если у компании меньше капитализация, но дороже акции, она сильнее влияет на индекс, чем более крупная компания с дешевыми акциями.

Что такое композитный индекс Насдак

Сводный индекс NASDAQ Composite состоит из акций компаний, которые торгуются на бирже NASDAQ. В него включено более 2000 американских и международных компаний. Больше половины из них представляют технологический сектор.

В индекс включаются обыкновенные акции или производные ценные бумаги, вроде депозитарных расписок и фондов недвижимости. Не могут быть включены привилегированные акции, варранты, ETF и закрытые фонды.

Топ-10 самых влиятельных компаний, входящих в индекс NASDAQ Composite, выглядит так:

- Apple;

- Microsoft;

- Amazon;

- Facebook;

- Alphabet Class C;

- Tesla;

- Alphabet Class A;

- NVIDIA;

- PayPal;

- Intel.

После 2000 года композит NASDAQ против Доу и S&P 500 показывает наибольшие темпы роста. С момента «пузыря доткомов» в 2003-2004 годах ежегодная доходность NASDAQ превышала доходность S&P 500 и промышленный индекс Доу Джонса более чем в половине случаев.

Что такое индекс S&P 500

Индекс S&P 500 создан исследовательской компанией Standard and Poor’s в 1957 году. Он состоит из 505 акций 500 компаний, соответствующих требованиям:

- по минимальной капитализации;

- по минимальному объему торгов за месяц;

- по прибыльности за прошлый год.

Несоблюдение одного из них влечет за собой исключение из индекса. Ежеквартально происходит ребалансировка – замена ослабевших компаний новыми, более сильными.

Ошибочно утверждать, что в индекс включены крупнейшие компании США. Некоторые из них принадлежат частным лицам и/или недостаточно ликвидны.

Как и композит NASDAQ, S&P 500 рассчитывается по капитализации. Акции компаний из S&P 500 торгуются на биржах NYSE и NASDAQ. Сам индекс участвует в торгах по будням в период Американской сессии.

В чем разница между Насдак, S&P 500 и Доу Джонс

У каждого индекса свой состав инструментов, на основании которых он рассчитывается. Обычно это ценные бумаги определенного сектора экономики, либо глобально значимые игроки. В первом случае ценовая динамика отражает локальную ситуацию в отрасли, а во втором – общее здоровье экономики. Чем больше ценных бумаг в индексе, тем он точнее.

Доу против Насдак против S&P – это «крупный бизнес» против «высокотехнологичной отрасли» против «общей ситуации в экономике».

Размер

В составе Насдак более 2000 акций, в S&P 500 – 505, а в промышленном индексе Доу Джонса – 30. Несмотря на различия в размере, главный недостаток у них общий – сильная зависимость от крупных компаний.

При расчете NASDAQ Composite учитывается капитализация, поэтому сильное влияние оказывают акции больших корпораций. Всего 100 «крупнячков» составляют 90% стоимости индекса. Та же ситуация с S&P 500 — наибольшее влияние на него оказывают компании из топ-10 индекса NASDAQ.

Из тройки индексов, со своими 30 компаниями, на бумаге наименее диверсифицирован Доу Джонс. На практике диверсификация NASDAQ Composite и S&P 500 лучше, но не значительно. Потому что большая часть компаний из их состава минимально влияет на котировки.

В разрезе дневной торговли Доу Джонс наиболее волатилен – стоп-лоссы будут больше в сравнении с S&P 500 и NASDAQ. В период роста экономики у NASDAQ будет самый большой потенциал, а значит, самые большие тейк-профиты при свинг-трейдинге.

Отраслевая диверсификация

Насдак на 52% состоит из акций высокотехнологичного сектора и на 16% – потребительского. Отраслевая диверсификация минимальна. В случае с S&P 500 деление по секторам более разнообразно: IT – 27%, здравоохранение – 15%, товары длительного пользования и средства связи – по 11%. Таким образом, распределение у S&P 500 против NASDAQ более равномерное: 64% на 4 сектора против 66% на 2 сектора.

Следовательно, S&P 500 будет более стабилен, чем композит NASDAQ, во время потрясений в каком-либо одном из значимых секторов. Но и не покажет бурного роста в случае бума.

Промышленный индекс Доу Джонса наиболее диверсифицирован по отраслям. Максимальная доля у промышленного сектора – 21%, затем финансовые услуги – 18%, потребительские услуги – 17%, здравоохранение – 15%.

Суммарное распределение у Доу против S&P 500 – 71% на 5 секторов против 64% на 4 сектора. Поэтому отклик на бум или обвал в одной из отраслей в случае с Dow Jones будет наименьшим.

Критерий выбора акций

Каждая компания из индекса S&P 500 удовлетворяет следующим критериям:

- рыночная капитализация ≥ $6 млрд;

- ежемесячный объем торгов на бирже ≥ 250 000 акций;

- прибыль по итогам прошлого года;

- процент акций в публичном обращении > 50%.

S&P 500 более зависим от четких количественных критериев, чем Dow Jones. В частности, у Доу отсутствуют требования по минимальному объему проторгованных акций.

Необходимый минимум включает в себя:

- высокую деловую репутацию;

- активность инвесторов по отношению к компании;

- наличие головного офиса в США.

Компании для Dow Jones отбираются из числа входящих в S&P 500. Как следствие, их капитализация не может быть менее $6 млрд. Итоговое решение о входе акций в состав индекса принимает специальный комитет из 5 человек.

Для включения в индекс NASDAQ Composite ценная бумага должна торговаться на бирже NASDAQ. К исключениям относятся привилегированные акции, биржевые фонды (ETF), производные инструменты.

Сравнение динамики цен Dow Jones, NASDAQ и S&P 500

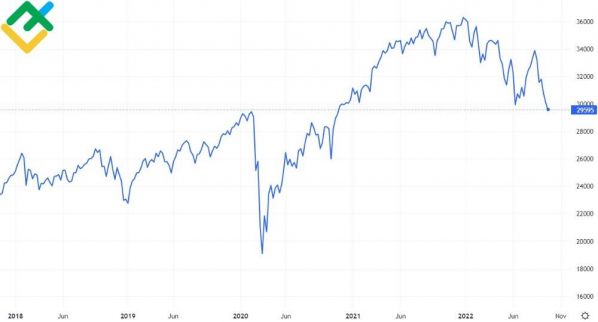

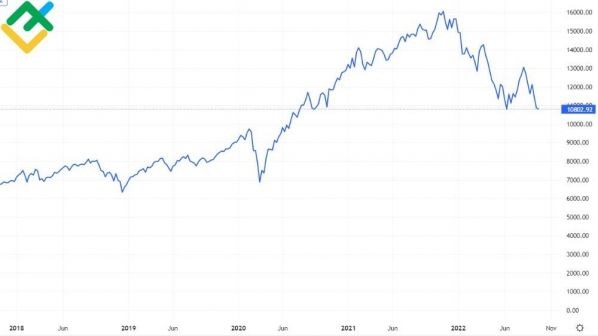

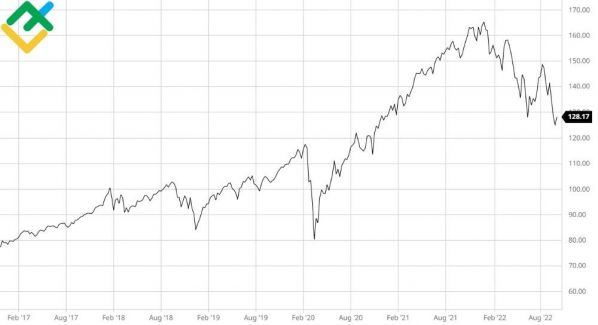

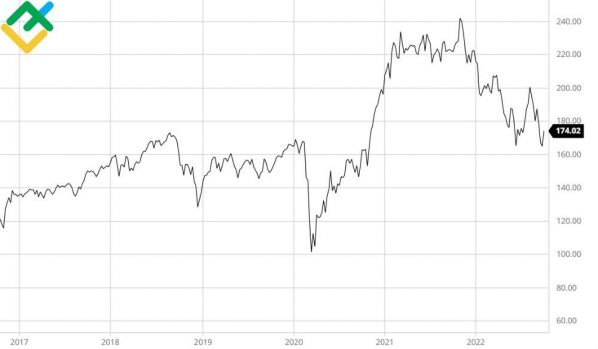

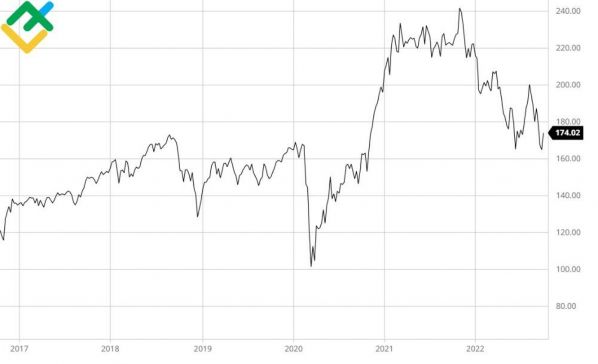

Показатели всех трех индексов сильно зависят от нескольких крупных компаний, которые участвуют и в Dow Jones, и в NASDAQ, и в S&P 500. Например, Apple, Intel, Microsoft. Как следствие, эти три индекса часто растут и падают одновременно. Графики отражают динамику за период с 2018 года по вторую половину 2022 года.

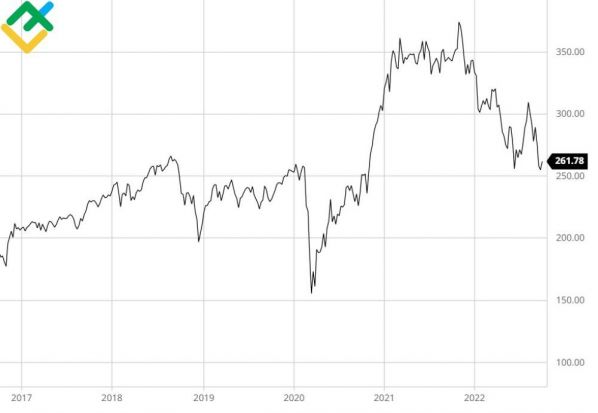

Dow Jones:

NASDAQ Composite:

ценовая динамика очень схожа. В частности, резкое падение в начале 2020 года, связанное с пандемией. Далее уверенный постепенный рост до начала 2022 года. Во второй половине 2022 года все три индекса находятся в нисходящем тренде в ответ на политическую напряженность в мире.

Рассмотрим, какую просадку показал каждый индекс в 2020 году:

- Dow Jones – с 29595 до 19000, то есть 36%;

- Композит NASDAQ – с 9800 до 6900, то есть 30%;

- S&P 500 – с 3400 до 2300, то есть 33%.

Причина в том, что от COVID-19 пострадали все отрасли. Dow Jones упал сильнее всех, как более зависимый от нескольких компаний с самыми дорогими акциями. У S&P500 против Доу Джонса влияние крупных компаний уравновешивается несколькими сотнями меньших. Поэтому падение более сглаженное. Композит NASDAQ, как наиболее диверсифицированный по количеству компаний, выдержал удар достойнее всех.

Далее рассмотрим рост до пика 2022 года:

- Dow Jones – с 19000 до 36200, то есть 90%;

- Композит NASDAQ – с 6900 до 16100, то есть 133%;

- S&P 500 – с 2300 до 4800, то есть 108%.

Промышленный индекс Доу Джонса ожидаемо вырос меньше всех, так как рост в геометрической прогрессии для «голубых фишек», как правило, в прошлом. На втором месте S&P 500, как менее зависимый от крупных корпораций и диверсифицированный молодыми амбициозными компаниями. И безоговорочный лидер – композит NASDAQ, из-за большой доли онлайн-бизнесов, в меньшей степени зависимых от пандемии. Что и привело к разнице в доходности индекса NASDAQ против индекса Доу почти в 50%.

Dow, NASDAQ и S&P 500: что будет лучшим вложением?

Какой индекс самый лучший для трейдера или инвестора? А какой вид спорта самый лучший для спортсмена?

Индекс Dow Jones подойдет инвесторам с консервативной стратегией. Сильная сторона Dow Jones – ориентация на стабильно прибыльные компании, выносливые в период кризисов.

Вложения в композит NASDAQ сопряжены с повышенным риском и максимальным потенциалом по прибыли, так как он ориентирован на компании одного сектора более чем на 50%. Это одновременно и сильная, и слабая его сторона. В настоящее время высокие технологии по активности развития напоминают крипторынок, поэтому геометрический рост NASDAQ Composite по-прежнему возможен. Подойдет для умеренно-агрессивных стратегий торговли или инвестирования.

S&P 500 – наиболее диверсифицированный и усредненный вариант. Во время глобального роста фондовых рынков инвесторов и трейдеров привлекают компании с недорогими акциями и относительно невысокой капитализацией, входящих в индекс. Однако те же инвесторы могут ускорить спад индекса, убегая из таких активов в «голубые фишки» Доу-Джонса.

Инвестируйте в S&P 500 и охватите компании с большой капитализацией

Имеются в виду производные инструменты от индекса, конечно. Сам S&P 500 – не более, чем показатель.

Среднегодовая совокупная доходность – 9,7%, с учетом дивидендов. Это плановый показатель при выборе инструмента инвестирования.

Есть 3 варианта:

ETF. Это биржевая ценная бумага. Представляет собой долю в портфеле ценных бумаг, который составляется фондом. Портфель будет состоять из акций компаний, входящих в индекс, в тех же пропорциях. Самые известные ETF на S&P 500 – Invesco (биржевой тикер – #QQQ) и SPDR (биржевой тикер – #SPY). У ETF самые низкие комиссии – в среднем около 0,8% годовых. По некоторым ETF платятся дивиденды;

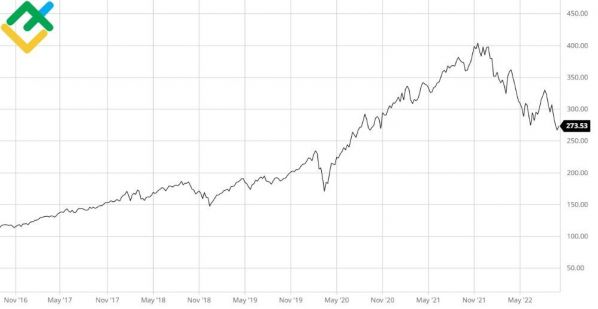

График #QQQ за 5 лет:

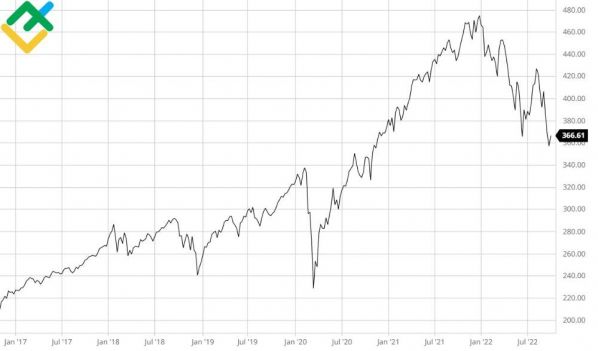

График #SPY за 5 лет:

взаимный фонд (или ПИФ). Инвестор покупает долю в портфеле (пай). Состав бумаг такой же, как у S&P, но их доля может отличаться. Управляющий взаимного фонда может добавить/снизить количество каких-либо акций по своему усмотрению. Итоговая сумма комиссий выше, чем при ETF, так как добавляется комиссия управляющему. Средняя величина – до 3% в год. Самый знаменитый – фонд от компании Fidelity (биржевой тикер – #FXAIX);

График #FXAIX:

самостоятельная покупка акций, из которых формируется индекс. Для этого потребуется существенный депозит. У индекса S&P 500 проводится регулярная ребалансировка – замена акций менее успешных компаний новыми, более успешными. Необходимо будет делать то же самое в своем портфеле.

В случае с ETF и ПИФ изучить, какие акции и в какой пропорции входят в портфель, можно самостоятельно.

Инвестируйте во все три индекса для составления портфеля из голубых фишек

Инвестиции одновременно в Dow Jones, S&P 500 и NASDAQ имеют мало смысла. Есть компании, которые входят во все три индекса. И именно эти компании оказывают значимое влияние на каждый из них. Диверсификация будет минимальной. Такая инвестиция будет аналогична вложению в одни и те же крупные компании в тройном размере.

Единственный случай, когда это оправданно – на стадии обучения инвестированию. К примеру, инвестор может вложить в ETF индекса NASDAQ, взаимный фонд S&P 500 и самостоятельно собрать портфель акций, входящих в индекс Dow Jones. Таким образом он ознакомится со спецификой каждого варианта индексного инвестирования. Риски будут невысокие, потому что индексы и акции «голубых фишек» отличаются плавностью как взлетов, так и падений цены.

Не забывайте о диверсификации инвестиций: приглядитесь компаниям со средней и малой капитализацией

Небольшие компании оказывают на индексы посредственное влияние из-за малой капитализации и невысокой стоимости акций. Поэтому вложения в них дадут диверсификацию, если вы ранее инвестировали в Dow Jones, S&P 500 или NASDAQ.

Акции небольших компаний более волатильны, чем акции корпораций. Во время экономического подъема они растут быстрее рынка. Но и быстрее падают во время рецессий. Кроме того, вероятность выживаемости и устойчивость к кризисам у малого и среднего бизнеса ниже, чем у крупного. Поэтому вложения в такие акции сопряжены с повышенным риском.

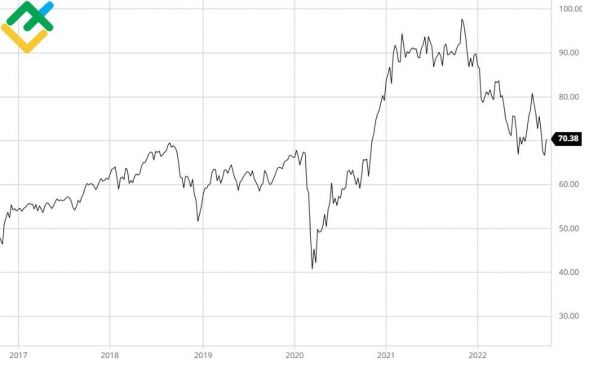

У небольших компаний есть свой индекс, под названием Russel 2000.

График Russel 2000:

На начальном этапе, на мой взгляд, лучше попробовать инвестировать в него. Как и другие индексы, Russel 2000 подвергается ребалансировке. Следовательно, нет риска потери средств от вложения в компании, которые могут обанкротиться – они будут заменяться на новые.

У Russel 2000 есть ETF:

- iShares Russell 2000 ETF (биржевой тикер – #IWM);

- Vanguard Russell 2000 ETF (биржевой тикер – #VTWO).

График #IWM:

График #VTWO:

Также есть взаимные фонды на его основе, к примеру, Vanguard Russell 2000 Index Fund (биржевой тикер – #VRTIX):

На 20-летнем отрезке доходность Russel 2000 даже обгоняет S&P 500 почти на 0,5%. Но просадки у него будут чуть больше, так как цены акций небольших компаний отличаются высокой волатильностью.

Заключение

Инвестиции в крупный индекс менее рискованны в сравнении с акциями, металлами и валютами. Акции, из которых состоит индекс, балансируют друг-друга. Поэтому как взлеты, так и падения будут более плавными. Крупные компании, акции которых играют в индексах основную роль, не отличаются импульсным ростом. Поэтому получение сверхприбыли от вложений в индекс маловероятно.

Моя рекомендация – выбирайте что-то одно: Доу или Насдак или S&P 500. Наиболее спокойный – S&P 500, наиболее стабильный – Dow Jones, наиболее волатильный – NASDAQ. Инвестировать лучше через ETF: низкие комиссии, большой выбор и по некоторым даже платятся дивиденды.

Для диверсификации индексных инвестиций можно использовать акции компаний, которые не входят в выбранный индекс. А также не связанные с индексами инструменты – криптовалюту, металлы.

FAQ по Dow Jones vs. S&P 500 vs. NASDAQ

Во что лучше инвестировать, в NASDAQ или S&P?

S&P 500 более диверсифицирован по секторам экономики, а у NASDAQ – более высокая среднегодовая доходность. Поэтому для консервативного инвестирования лучше подходит S&P, а для агрессивного – NASDAQ.

Включает ли S&P 500 в себя NASDAQ?

В индекс S&P 500 включены крупнейшие компании с биржи NASDAQ. Эти же компании включены и в индекс NASDAQ-100, и в сводный индекс NASDAQ Composite.

В чем разница между Dow и NASDAQ?

Доу-Джонс отслеживает 30 крупнейших компаний с биржи NYSE, а индексы NASDAQ составлены из компаний одноименной бирже. В индекс NASDAQ Composite включены все компании одноименной биржи. В NASDAQ-100 – 100 крупнейших компаний биржи NASDAQ.

Почему NASDAQ опережает S&P?

NASDAQ, в основном, состоит из компаний IT-сектора, который активно развивается в последние годы. S&P же отражает общее состояние экономики.

Источник Litefinance

Похожие статьи:

Рейтинг: 0

Голосов: 0

392 просмотра

Нет комментариев. Ваш будет первым!