Тройная вершина в трейдинге: как заработать на разворотном паттерне

|

|

+1↑ Голосов: 1 |

Тройная вершина в трейдинге

В этой статье мы рассмотрим один из самых популярных разворотных паттернов технического анализа — «тройная вершина». Вы узнаете, что такое тройная вершина и как она работает, почему этот паттерн считается одним из базовых элементов технического анализа, как правильно определить и реализовать его на рынке. Также мы обсудим плюсы и минусы торговли по этому паттерну, рассмотрим примеры из реальной жизни и тематические исследования, а также поговорим о том, как совмещать паттерн с другими техническими индикаторами для повышения эффективности торговли.

Трейдинг с применением технического анализа чаще всего сводится к анализу закономерностей на графике цены, самым распространенным подвидом которого является анализ ценовых фигур.

В настоящее время известны уже более 50 графических паттернов, но среди них есть наиболее популярные фигуры, их можно встретить абсолютно на любом временном интервале. К таким паттернам относятся фигуры тройная вершина и тройное дно.

Несмотря на то, что модель тройного дна и тройная вершина – это один и тот же графический паттерн, тройное дно трейдеры используют чаще, т.к. психологически сделка на покупку воспринимается легче, чем продажа.

В этой статье мы разберем:

- Ключевые выводы

- Что такое паттерн "тройная вершина"?

- Как работает паттерн "тройная вершина"

- Важность паттерна "тройная вершина" в техническом анализе

- Определение и распознавание паттерна "тройная вершина"

- Торговля по паттернам "тройная вершина": стратегии и соображения

- Анализ объема в паттернах "тройная вершина"

- Паттерн "тройная вершина" против паттерна "тройное дно"

- Плюсы и минусы

- Примеры из реальной жизни и тематические исследования

- Совмещение паттернов "тройная вершина" с другими техническими индикаторами

- Заключение

- Частые вопросы по паттерну тройные вершины

Ключевые выводы

|

Что такое паттерн “тройная вершина” |

Визуально тройная вершина — это фигура графического анализа, которая появляется на графике цены после длительного восходящего тренда. |

|

Чем отличаются “тройное дно” и “тройная вершина” |

Модель “тройная вершина” появляется после восходящего тренда на максимумах, а паттерн тройное дно появляется у основании тренда, после снижения. |

|

Как влияет паттерн на рынок |

Формация тройной вершины относится к разворотным паттернам и появляется в конце действующей тенденции, оповещая трейдеров о потенциальном изменении тренда. |

|

Как работает паттерн |

Трейдер должен установить отложенный ордер на продажу чуть ниже двух предыдущих минимумов внутри паттерна. |

|

Как найти паттерн на графике |

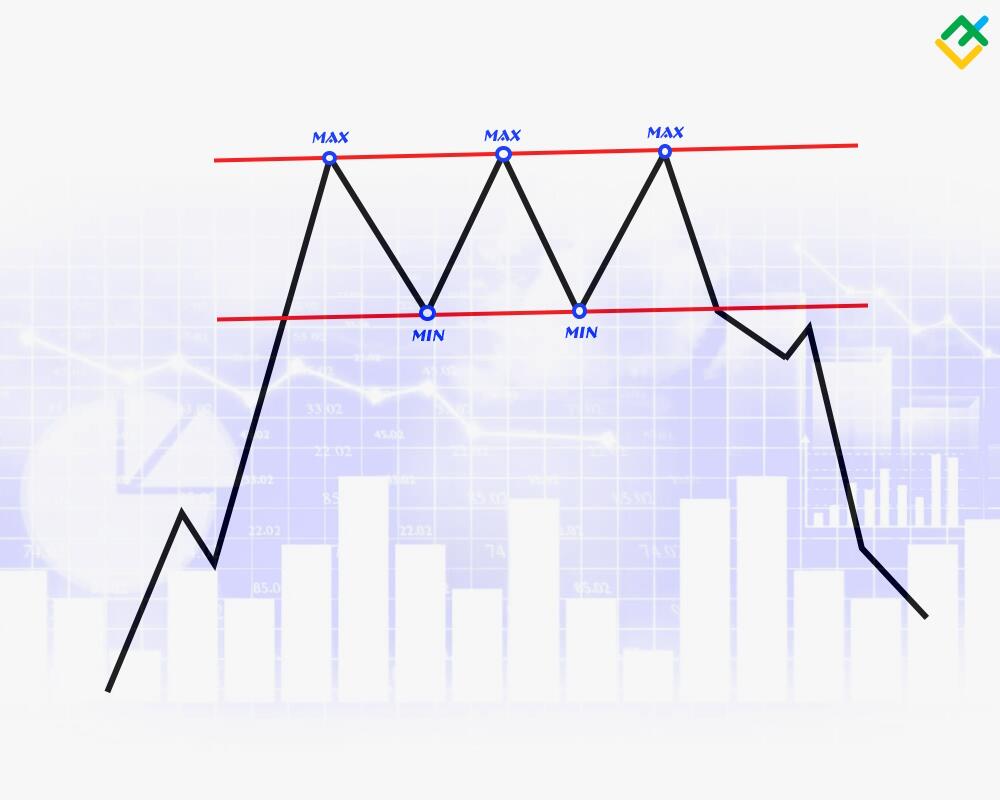

Фигура представляет собой 3 последовательных возвышения в конце восходящего тренда, которые напоминают канал. Важно, чтобы все три пика были примерно одинакового размера в пунктах. |

|

Особенности паттерна |

Модель “тройная вершина” часто путают с паттерном “голова и плечи”. Даже если он идентифицирован не верно, оба паттерна имеют схожие принципы работы и срабатывают практически одинаково. |

|

Плюсы паттерна “тройная вершина” |

К преимуществам можно отнести очень простую и понятную структуру, часто появляется на любых таймфреймах и имеет четкие уровни стоп-ордеров. |

|

Минусы паттерна “тройная вершина” |

Из недостатков следует выделить низкую вероятность полного срабатывания. Паттерн часто трансформируется в продолжительный канал. Также размер допустимого стоп-лосс довольно большой. |

|

Рабочие таймфреймы |

Фигура работает на любом таймфрейме, но как и у большинства паттернов, более высокая вероятность срабатывания наблюдается на старших временных промежутках. |

|

Уровни стоп-ордеров |

Уровни ордеров устанавливаются в любой момент и чаще всего привязываются к минимумам и максимумам паттерна. |

Что такое паттерн "тройная вершина"?

Модель графика тройная вершина, или, как его иногда называют, тройной максимум, – это паттерн в техническом анализе, возникающий на максимумах восходящего тренда. В случае его реализации восходящий тренд сменяется на нисходящий.

Такая фигура является разворотной и относится к категории базовых моделей графика, она может возникать на ценовых графиках любых активов. Данный паттерн обычно появляется на любом временном промежутке, но как и все другие графические паттерны, используемые в техническом анализе, лучше всего работает на таймфреймах от 4-часового и выше.

Тройная вершина в трейдинге — это разворотный графический паттерн, который представляет собой три последовательных максимума цены, которые располагаются на одном уровне линии сопротивления, и формируются после стабильного восходящего тренда, образовывая небольшой канал с прочным уровнем сопротивления.

Направленность канала может быть любой: нисходящей, восходящей или боковой. Главным условием для формирования паттерна на графике является одинаковая величина в пунктах каждой из 3-х вершин фигуры.

Как работает паттерн "тройная вершина"

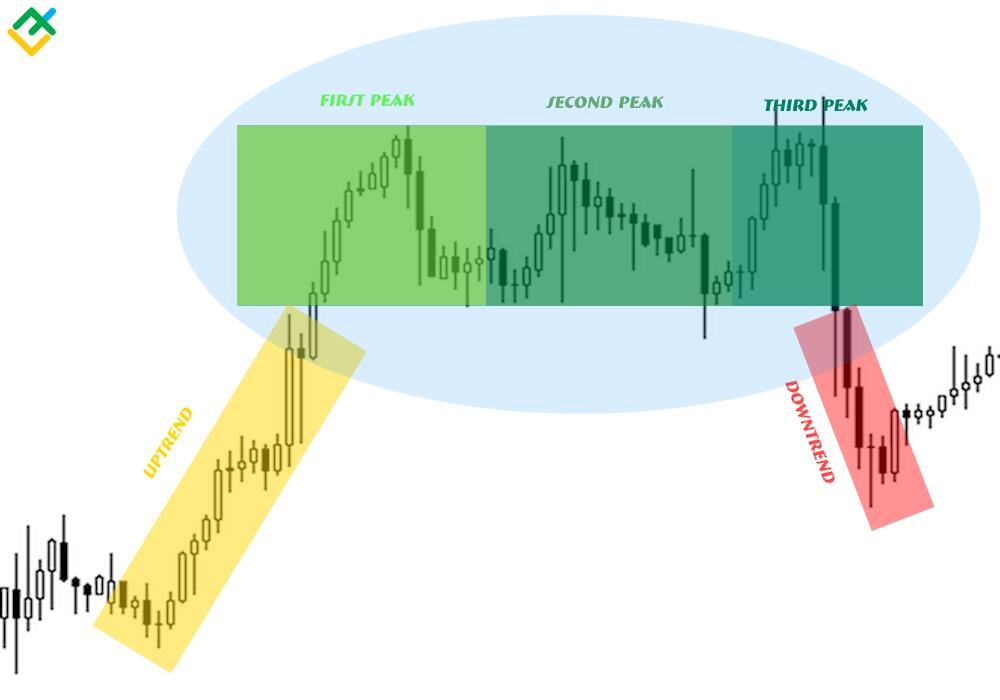

Фигура появляется на графике после восходящего тренда, когда его сила начинает угасать, начинается стадия замедления. Именно эту фазу и определяют И такие паттерны как тройная вершина, двойная вершина и голова и плечи.

Первый максимум паттерна, как правило, является наивысшей точкой, после его формирования происходит откат вниз. Когда отскок завершился, цена актива вновь начинает расти и со временем формирует три последовательных вершины, напоминающие канал.

Реализация модели графика происходит при пробое линии поддержки, когда цена опускается ниже предыдущего минимума. В этот момент можно открывать сделки на продажу. Когда цена проходит этот минимум, предыдущий тренд считается завершенным. Именно по этой причине тройная вершина – это графический паттерн, который сигнализирует о развороте тенденции вниз.

Важность паттерна "тройная вершина" в техническом анализе

В современном техническом анализе паттерн тройная вершина занимает особое место.

- Помогает определить потенциальную смену тренда. Когда паттерн начинает реализовываться, цена пересекает вниз предыдущий локальный минимум, это главный сигнал разворота. При обнаружении данной фигуры трейдеры могут предсказать грядущий разворот.

- Важный элемент глобальных теорий. Тройная вершина является важной частью теорий формирования цены, таких как “Волновая теория Эллиота”. В данной теории описываются виды коррекционных волн, в том числе и плоские волны – небольшие каналы, к которым и относится модель “тройная вершина”.

- Является базовым элементом большинства графических моделей. Если посмотреть на историю создания большинства паттернов, можно увидеть, что тройная вершина является одной из первых моделей графика технического анализа, и уже одной из вариаций тройной вершины, стала самая популярная модель голова и плечи.

Определение и распознавание паттерна "тройная вершина"

Чтобы правильно определить паттерн на графике цены, необходимо убедиться в полном завершении первого и второго этапов его формирования. Только после формирования всех трех максимумов можно говорить о том, что мы имеем дело именно с моделью “тройная вершина”.

Однако, даже в случае полного формирования всех трех вершин он может не сработать и стать обычным каналом.

У паттерна “тройная вершина” есть несколько похожих по принципу работы и виду графических фигур. Самый распространенный случай, когда из первоначальной “двойной вершины” формируется “тройная вершина”. Второй по популярности – паттерн “голова и плечи”. Она отличается от модели тройной вершины графика лишь тем, что у нее центральная вершина должна превышать величину двух других.

На этом фоне у “тройной вершины” есть ряд отличительных признаков, по которым можно распознать используемый графический паттерн и отличить его от других:

- Все вершины должны быть примерно одного размера в пунктах.

- Линии поддержки и сопротивления, проведенные через максимумы и минимумы, должны быть условно параллельны.

- Паттерн тройной вершины идентифицируется всегда после сильного восходящего тренда, и не может быть продолжением бокового тренда.

Части паттерна "тройная вершина"

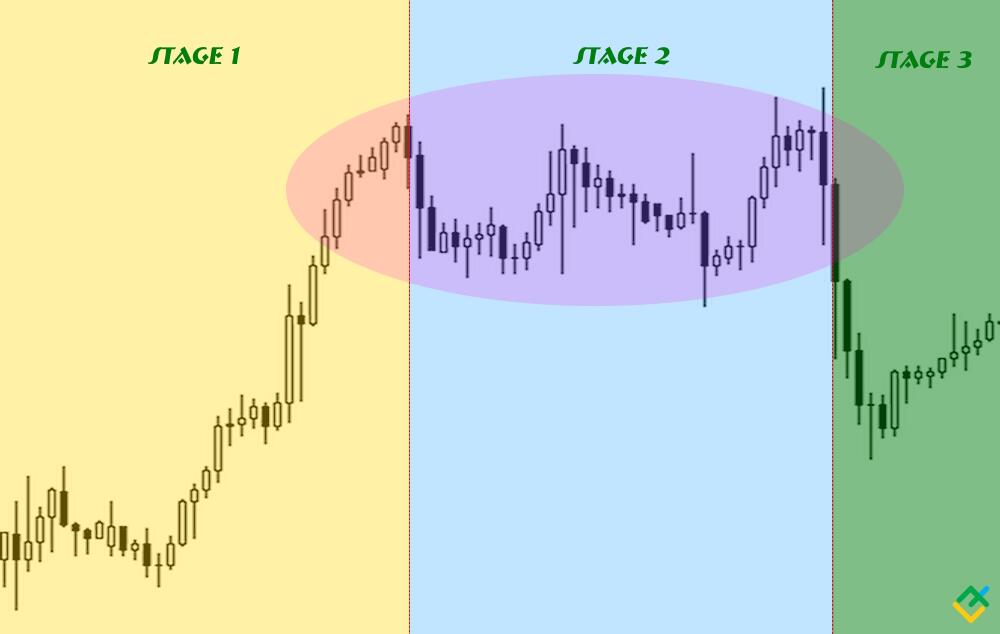

Модель тройная вершина, как и любая другая фигура технического анализа, перед реализацией проходит несколько фаз формирования. Данный паттерн состоит из трех частей:

- Восходящий тренд. Паттерн возникает только после явного восходящего тренда, на вершинах которого и формируется. В самых первых упоминаниях паттерна делался акцент на том, что величина восходящего тренда должна быть, как минимум, в 2 раза больше ширины канала, который образует тройная вершина.

- Формирование канала. После формирования первого максимума заметно падают объемы торгов, тренд уходит во флэт. Этот боковик может развиваться намного дольше, чем предыдущий восходящий тренд. Границы паттерна обозначают линиями, проведенными через минимумы и максимумы, аналогичные уровням поддержки и сопротивления. Итогом формирования канала станет пробитие ценой линии поддержки паттерна.

- Нисходящий тренд. Последняя стадия развития паттерна, это реализация с последующим падением котировок. Когда цена опустится ниже предыдущего минимума по тренду, канал прервется, и тренд сменится на нисходящий.

Торговля по паттернам "тройная вершина": стратегии и соображения

Несмотря на то, что в современном техническом анализе существует множество стратегий для паттерна тройная вершина, наибольшее распространение получили только две.

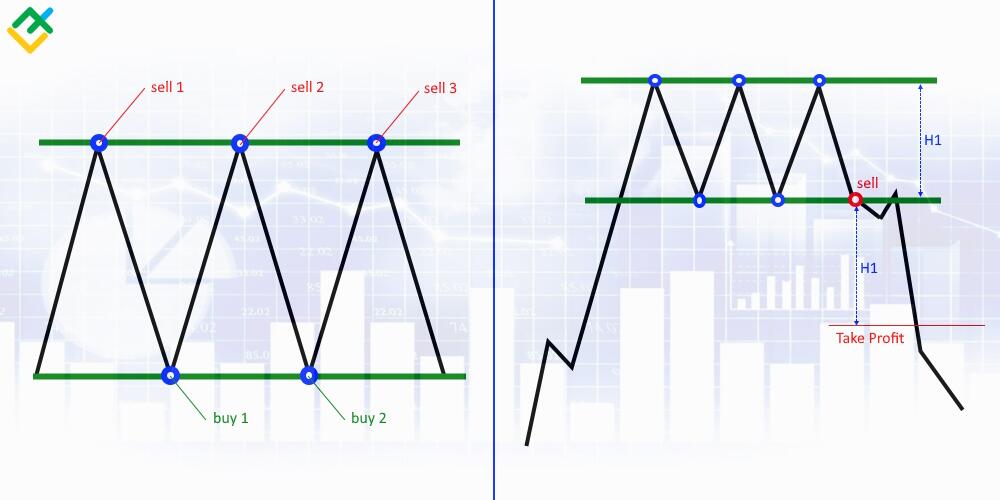

- Стратегия на торговлю внутри паттерна. Стратегия представляет собой обычную работу внутри канала, так как сам паттерн иногда принимается за простой коридор. Следовательно, сделки совершаются между уровнями сопротивления и поддержки. В классическом варианте сделок внутри паттерна может быть только 3. Первая продажа происходит после формирования второго максимума. От второго минимума совершается покупка, а финальной сделкой является продажа от последнего третьего максимума фигуры, с переводом сделки в безубыток, после преодоления второго минимума. Менее осторожные трейдеры могут совершать до 5 сделок внутри паттерна, но следует понимать: очень рискованно совершать сделки от первых максимумов и минимумов.

- Классическая стратегия на смену тренда. Наиболее популярной и гораздо более безопасной является стратегия на прорыв минимума. Ее принцип заключается в формировании одной сделки на продажу после формирования всех трех максимумов. Цена падает и пробивает линию поддержки паттерна, в этом случае трейдер измеряет высоту паттерна в пунктах (или высоту любого из “холмов” паттерна) и это расстояние откладывается вниз от точки пробоя. Это и есть потенциальная цель по продаже. Однако некоторые трейдеры часто переводят сделку в безубыток, когда цена проходит более 80% от предполагаемого снижения, а далее подключают трейлинг-стоп.

Установка стоп-лосса для паттерна "тройная вершина"

Установка стоп-ордеров производится практически так же, как и для любых других паттернов технического анализа, и привязывается к максимумам или минимумам.

В случае с тройной вершиной стоп-лосс всегда устанавливается на уровне или чуть выше максимума, который предшествовал месту пробоя уровня поддержки. И самое важное понимать, что нет никакой разницы в том, какой наклон имеет сам паттерн. Стоп-лосс всегда будет на уровне третьего максимума паттерна. Недостатком этого метода является то, что величина стоп-лосс в пунктах, как правило, равна величине ожидаемого тейк-профит, что не всегда приемлемо для трейдера.

Для более точной настройки уровень стоп-лосс может корректироваться, и отодвигаться выше максимума цены на уровень “рыночного шума” торгового инструмента. Но все зависит от таймфрейма, на интервалах меньше Н4 такая установка не имеет смысла – величина стопа часто больше ожидаемой прибыли, в этом нет экономического смысла.

Анализ объема в паттернах "тройная вершина"

Еще одним элементом анализа рынка на основе модели тройная вершина, является анализ объема торгов.

Согласно теории формирования паттерна, при завершении первого максимума объемы торгов максимальны, такое состояние может продолжаться до момента прорыва линии поддержки. В момент формирования второго максимума объем торгов должен уменьшиться и составить 50%-70% от объема первого максимума. Завершение третьего максимума сопровождается самыми низкими торговыми объемами – показатель может упасть до 20% от первоначального объема при входе в паттерн. А при пробитии поддержки и смене тренда объем торгов резко увеличивается.

При анализе объема торгов следует помнить: объем на рынке Форекс и объем торгов фьючерсами на активы различаются. На Форекс используется тиковый объем, то есть количество колебаний цены за единицу времени. На фондовом рынке используется реальный объем, формируемый денежной массой. Все принципы формирования паттерна описаны на основе реального объема, а не тикового.

Паттерн "тройная вершина" против паттерна "тройное дно"

Почти каждый медвежий паттерн разворота на рынке имеет свой бычий аналог. Сравним паттерны “тройная вершина” и “тройное дно” по их ключевым показателям.

|

Параметр |

Тройная вершина |

Тройное дно |

|

Направление входа |

Паттерн образуется после направленного восходящего тренда |

Паттерн образуется после направленного нисходящего тренда |

|

Ключевые точки |

Ключевыми точками паттерна являются три последовательных максимума цены |

Ключевыми точками паттерна являются три последовательных минимума цены |

|

Направление выхода |

При выходе из паттерна тренд меняется на нисходящий |

При выходе из паттерна тренд меняется на восходящий |

|

Точка прорыва или реализации |

Точка реализации – прорыв линии поддержки паттерна |

Точка реализации – прорыв линии сопротивления паттерна |

|

Уровень стоп-лосс |

Ордер стоп-лосс устанавливается на уровне максимума, который предшествовал точке пробоя паттерна |

Ордер стоп-лосс устанавливается на уровне минимума, который предшествовал точке пробоя паттерна |

|

Уровень тейк-профит |

Ордер тейк-профит равен величине любой из трех вершин паттерна |

Ордер тейк-профит равен величине любой из трех впадин паттерна |

|

Рабочие таймфреймы |

Паттерн завершается на любом временном интервале, но наиболее эффективными являются H4 и D1 |

Паттерн работает на любом временном интервале, но наиболее эффективными являются: H4 и D1 |

|

Частота возникновения |

Частота возникновения паттерна на графике довольно большая |

Частота возникновения модели графика довольно большая |

|

Эффективность |

Вероятность полной реализации сигнала паттерна тройной вершины не превышает 65% |

Вероятность полной реализации сигнала паттерна тройного дна не превышает 65% |

Плюсы и минусы

Несмотря на то, что данная фигура встречается часто на графике цены, вероятность его полной реализации невысока. Однако простота его использования позволила ему стать одним из наиболее популярных в техническом анализе.

|

Преимущества |

Недостатки |

|

Паттерн полностью универсален. Его можно обнаружить на любом временном интервале, а также на любых активах, начиная валютными парами и заканчивая товарными активами. |

Низкая вероятность полного срабатывания. Вероятность того, что фигура полностью реализует сделку едва превышает 65%. Это сильно уступает другим похожим фигурам технического анализа. |

|

Очень прост в применении. Паттерн включает всего 3 уровня ордеров, которые устанавливаются в понятных местах, так что с их установкой не возникнет проблем даже у новичка. |

Можно легко спутать с другими паттернами. Процесс идентификации не всегда понятен, и если спутать фигуру, к примеру с паттерном голова и плечи, можно получить слишком маленькие уровни тейк-профит. |

|

Поддается корректировке. Сигнал паттерна на вход в рынок является довольно поздним, и становится актуальным, когда уже почти все маркеры указывают на разворот тренда, что увеличивает шансы на успех. |

Низкий потенциал прибыли по отношению к потенциальной потере денег. Уровни Stop loss и Take Profit равны, что не всегда вписывается в параметры мани-менеджмента (предполагается соотношение 3:1 в пользу прибыли). |

|

Паттерн часто применяют в качестве индикатора разворота рынка, а не как сигнал на открытие сделки. |

Паттерна часто возникает на больших временных интервалах, его формирование может занять месяцы и даже годы. |

Преимущества использования паттерна "тройная вершина" в торговых решениях

Торговля по паттернам занимает большую часть технического анализа довольно популярна у трейдеров-новичков. Однако работа по паттерну имеет ряд явных преимуществ:

- Помогает предсказать разворот рынка. Так как паттерн появляется на вершине рынка, когда объемы торгов покупателей уже не так высоки, его можно довольно успешно использовать в качестве индикатора разворота.

- Сигнал тройной вершины на вход в рынок очень легко определить. Уровень входа в рынок по паттерну привязывается к последнему минимуму цены внутри паттерна. Этот минимум легко определить и почти невозможно спутать, что значительно упрощает процесс входа в рынок.

- Паттерн может работать, как обычный канал. Даже если вы ошиблись с идентификацией паттерна, и он трансформировался в обычный канал, вероятность разворота тренда все равно будет сохранятся. Неважно как долго будет активна ваша сделка, шансы на ее реализацию высоки.

- Паттерн легко подтвердить. Базовые разворотные паттерны хороши тем, что их легко подтвердить с помощью технических индикаторов объемов, например, MACD или AO.

- Понятные уровни ордеров. Тройная вершина очень проста в автоматизации. Уровни ордеров можно выставлять еще до входа в сделку, так как они привязываются к минимумам и максимумам, которые формируются задолго до точки входа.

- Может стать частью глобальных стратегий. Как уже упоминалось выше, паттерн используется в техническом анализе, как часть таких стратегий, как “Волновая теория”. В этом случае его хорошо использовать в качестве подтверждения волн коррекции.

Ограничения и риски торговли по паттерну "тройная вершина"

В целом, при торговле на мировых биржах существуют определенные риски, торговля с помощью тройной вершины не исключение:

- Не всегда точно указывает разворот. Часто встречаются ситуации, когда паттерн трансформируется в обычный канал, имеющий более 6 волн. В этом случае, ранние позиции на продажу могут закрыться с убытком.

- Сигнал на вход в рынок часто сбивается рыночным шумом. Ценовой уровень входа в рынок по паттерну привязывается к последнему минимуму цены внутри паттерна. Но когда цена приближается к нему, может происходить проскальзывание или касание, затем цена отскакивает вверх вновь.

- Паттерн легко спутать с другими. Очень часто трейдеры-новички путают тройную вершину с “головой и плечами”, от чего уровни входа и выхода из рынка могут быть определены неправильно.

- Низкая вероятность полного срабатывания. Есть лишь малая часть паттернов, у которых коэффициент прибыльных сделок выше 80%, и тройная вершина к ним не относится, едва превышая 60%.

Примеры из реальной жизни и тематические исследования

За время моей работы на рынке по паттернам было довольно много ситуаций, которые выходят за рамки базовых правил торговли по данному паттерну. И некоторые из них приносили убыток, а другие становились причинами неожиданных профитов.

Пример 1

После формирования паттерна цена должна резко идти вниз, но происходит отскок, а далее формируется канал. Так может сработать ордер на продажу, но из-за ложного пробоя позиция становится убыточной.

Чтобы избежать этого, ставьте ордер чуть ниже уровня локального минимума паттерна, примерно на величину рыночного шума. Важно понимать: если ваш ожидаемый профит незначительный, до 1000 пунктов, то этот метод сильно уменьшит вашу потенциальную прибыль. Но на больших таймфреймах он срабатывает идеально, отсекая до 90% ложных пробоев.

Пример 2

Часто цена не достигает ожидаемого профита, что может повлиять на маржу. Есть два решения: переводить стоп-лосс в безубыток и включать трейлинг-стоп при достижении 50% профита. Минусом данного метода является появление модели свечей обратного тестирования пройденного минимума, что закроет вашу сделку в 0.

Вы можете частично фиксировать прибыль либо закрыть сделку на уровне 80% профита. Я предпочитаю второй способ, так как трейлинг-стоп может привести к закрытию сделки без прибыли.

Пример 3

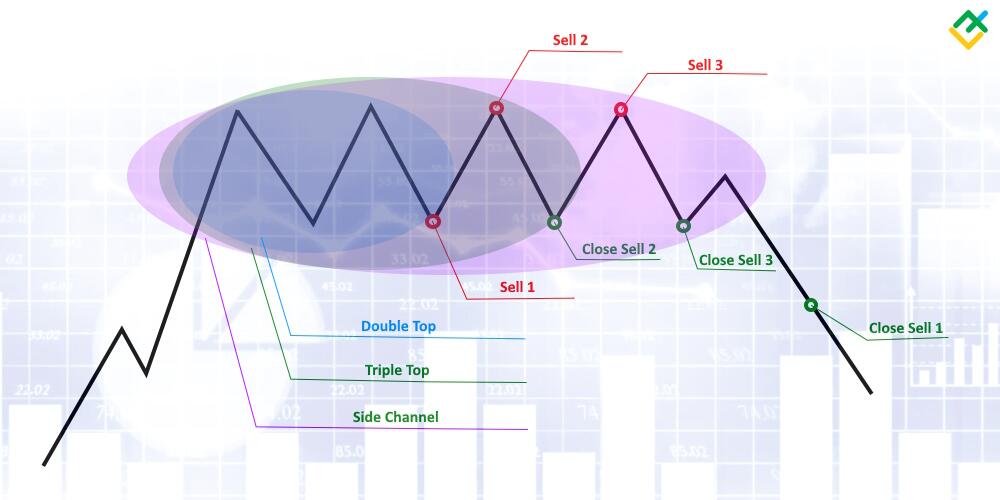

Данная фигура является продолжением паттерна “двойная вершина”, но может перейти в длительный боковик. Предлагаю оптимальную торговлю при работе с данным паттерном.

Мы знаем, что данная фигура является продолжением паттерна “двойная вершина”, и я строю позицию на продажу после второго пика.

-

После второго пика открывается короткая позиция Sell 1.

-

Если цена падает, закрываем сделку с прибылью от двойной вершины.

-

Если начался рост, то на уровне первого максимума открываем еще одну короткую позицию Sell 2.

-

Если рост продолжается и паттерн ломается, то обе сделки закрываются по стоп-лосс.

-

Если цена развернулась и на графике сформировалась третья вершина, то закрываем сделку Sell 2 на уровне второго минимума.

-

Если началась реализация тройной вершины, то закрываем позицию Sell 1 с прибылью.

Если же паттерн сломался и перешел в канал, то можно и дальше открывать сделки на новых максимумах, пока цена не выйдет из канала.

По моему опыту, самой длинной конструкцией у меня был канал из 8 сделок, 7 из которых были закрыты в прибыль.

Совмещение паттернов "тройная вершина" с другими техническими индикаторами

Как уже описывалось выше, паттерн легко подтверждается техническими индикаторами, которые при совмещении могут фиксировать изменения в торговых объемах. Вообще индикаторы и графические паттерны хорошо дополняют друг друга.

Добавление индикатора преобразует паттерн в полноценную стратегию, где сигнал на вход в рынок может подтверждаться совмещенным сигналом от индикатора и паттерна.

Индикатор объема Volumes

Самым распространенным вариантом совмещения является работа с индикатором объема Volumes.

Индикатор представляет собой последовательные бары разного цвета. Снижение объема относительно предыдущего помечается баром красного цвета, а повышение – зеленым баром.

В первую очередь отслеживают точки разворота на вершинах паттерна. Первый красный бар после серии зеленых – сигнал о формировании вершины. Также каждый последующий разворотный бар на вершинах должен быть ниже предыдущего, что указывает на падение объемов внутри паттерна. Считается, что после каждой новой вершины отсеивается часть покупателей, в результате объемы падают.

Сигналом на начало реализации паттерна является резкий рост торговых объемов, он выделяется из череды предыдущих баров. Это и подтверждает точку входа в рынок.

Индикатор Stochastic Oscillator

Вторым примером сочетания является работа совместно с индикатором Stochastic Oscillator.

Данный индикатор состоит из двух важных частей. В первую очередь, это линия на основе экспоненциальной скользящей средней EMA, которая указывает на повышение и понижение спроса со стороны трейдеров. Второй частью являются зоны перекупленности и перепроданности.

Когда ЕМА входит в зону перекупленности, происходит падение бычьего объема, что может стать причиной формирования максимумов паттерна. Выход из зоны перекупленности может означать технический разворот. Достижение ценой зоны перепроданности часто является сигналом на формирование минимума. А если ЕМА долго удерживается в перепроданности, то это может служить сигналом на начало реализации паттерна.

Совмещение MACD и Awesome Oscillator

Третьим примером сочетания является работа совместно с индикаторами Moving Average Convergence Divergence или MACD, и Awesome Oscillator или AO.

Данное сочетание я использовал довольно долгое время и считаю его наиболее актуальным. Сразу скажу, используется лишь один из индикаторов, выбор подходящего зависит от таймфрейма, на котором мы наблюдаем модель “тройная вершина”. Если это периоды ниже Н4 – используется АО. Если от D1 и выше, лучше подойдет MACD.

С первого взгляда на график цены и индикатор видно, что они практически идентичны. Максимум на графике точно отображается на индикаторе, и так же происходит с минимумами. Суть торговли состоит в том, что мы просто дожидаемся окончания формирования трех максимумов на графике и трех сопоставимых максимумов на индикаторе. И когда индикатор переходит через 0, опускаясь в зону продаж, открывается позиция на продажу.

Важно помнить: для паттерна “тройная вершина” все три вершины на индикаторе должны быть выше 0 уровня. А для паттерна “тройное дно”, все три впадины должны быть ниже 0 уровня.

Заключение

Торговля по паттернам является одним из самых популярных видов торговли у трейдеров с малым и средним уровнем капитала. Паттерны легко обнаружить на графике, у них простые и точные уровни реализации.

Графическая “модель тройная вершина” является одной из самых популярных, если научиться правильно ее использовать, можно получить прибыльную торговую стратегию. А чтобы ваша торговля была еще более эффективной, следуйте нескольким советам. В первую очередь, торгуйте только по паттернам, которые появляются на таймфреймах выше Н1. Наибольшая вероятность срабатывания разворотного паттерна происходит на таймфрейме Н4. Также не ждите полного исполнения Take Profit. Если цена прошла в нужном направлении более 80%, лучше закрыть сделку.

Частые вопросы по паттерну тройные вершины

Нет комментариев. Ваш будет первым!