Относительно ситуации на фондовом рынке США есть два основных аргумента, которые используются как «фундаментальное» обоснование роста рынка: низкие ставки и рост номинального ВВП.

Смысл этих аргументов понятен:

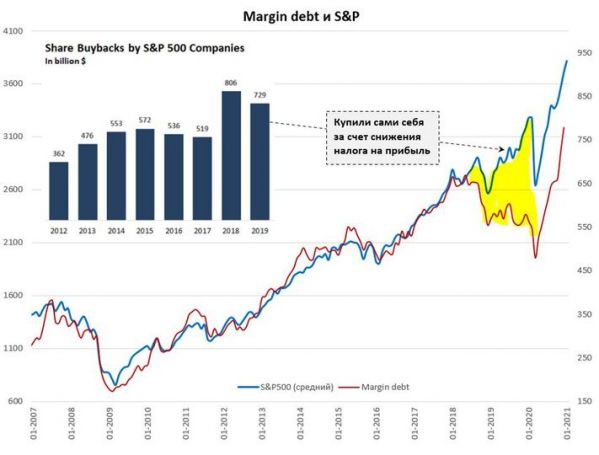

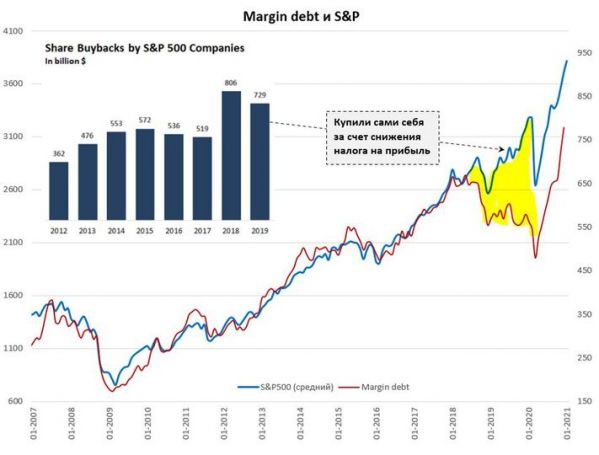

1. Рост номинального ВВП (вследствие ли реального роста, или инфляционного) будет вести к росту прибыли компаний, а значит и росту фондовых индексов. Аргумент рациональный понятный, но с основным допущением, что норма прибыли после налогов останется прежней. И вторым допущением, что компании будут выплачивать ту же долю прибыли акционерам, как и сейчас (90-100% распределяется в пользу акционеров через дивиденды и байбэки). Допущение относительно нормы прибыли крайне уязвимо, норма прибыли американский компаний исторически колебалась в диапазоне 4-8% ВВП и лишь с 2005 года она резко выросла и последние 15 лет находилась в диапазоне 8-12% ВВП. После рекордных уровней в 2012 году она неустанно снижается и сейчас она около 9%. Это снижение прибыли удалось притормозить только одним образом – налоговой реформой Трампа в 2018 году, которая привела к снижению сборов налога на прибыль на ~30%, сейчас речь идет о повышении налогов, которое утилизирует эффект от роста ВВП в ближайшие пару лет (если он будет).

2. Ставки дисконтирования – действительно есть логика в том, что крайне низкие безрисковые ставки, предполагают и то, что инвесторы будут готовы покупать акции и соглашаться на меньшую доходность. А раз так, то P/E могут быть существенно выше, даже при тех же уровнях прибыли, что обосновывает более высокую стоимость акций. Ну и компании не будут склонны платить акционерам больше, имея возможность занять очень дешево. Это логично и этот аргумент рационален для долгосрочного (лет 10) периода. Использовать этот аргумент для ожиданий на год-два абсолютно бессмысленно, потому как исторически отклонение доходности фондового рынка от долгосрочных безрисковых ставок огромно. P/E при одном и том же уровне безрисковых ставок ставок может быть и 15 и 25, т.е. в разрезе нескольких лет цена может колебаться достаточно сильно.

Краткосрочно же в разрезе года-двух динамика рынка определяется спекулятивными факторами и байбэками. Сейчас в США мы говорим о том, что прибыль после налогов упала до 2.5-3% от текущей капитализации по широкому спектру рынка, а P/E S&P500 около 30. Может ли при текущих ставках дисконтирования P/E «вдруг» оказаться сильно ниже - легко, перегрев рынка происходит очень интенсивно … Если посмотреть на спекулятивную позицию – то большая часть роста рынка в последнее время происходит на фоне стремительного роста маржинальных позиций, или позиций с кредитным плечом. Интенсивное усиление спекулятивного импульса в общем-то очевидно и как правило это происходит перед интенсивной «разрядкой». В декабре объем margin debt достиг рекордных за всю историю уровней $778 млрд, прибавив еще $56 млрд за месяц (второй по размеру в истории месячный прирост, рекорд был в ноябре 2020г. +$63 млрд) - это тащит рынок вверх. Проблема такого роста всегда в том, что стоит рынку притормозить и позиции с плечом очень быстро сыграют в обратном направлении. Так что продолжаем быстро набирать необходимую для коррекции критическую массу…

Источник Егор Сусин #SP #акции #США #margindebt

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS