$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSТрейдинг - обучение! Учимся зарабатывать на бирже! Риск-менеджмент как правильно использовать!

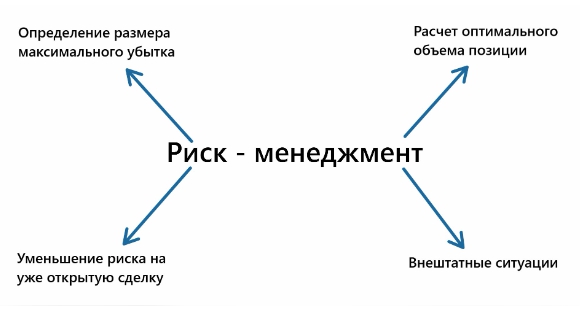

Риск-менеджмент

Поговорим про риск-менеджмент. Наверняка практически все имеют хоть какое-то представление об этом понятии. Но большинство относится к нему крайне посредственно и несерьезно. Такой подход абсолютно неприемлемым.

Дело в том, что в рынке на самом деле мы можем контролировать только свои риски и ничего более. Все остальное, по большому счету - вероятности и наши личные хотелки. У вас может быть превосходная стратегия, вы можете в совершенстве разбираться в техническом анализе, но если вы не соблюдаете строгий риск-менеджмент, торговать в плюс вы не будете.

Что такое риск-менеджмент?

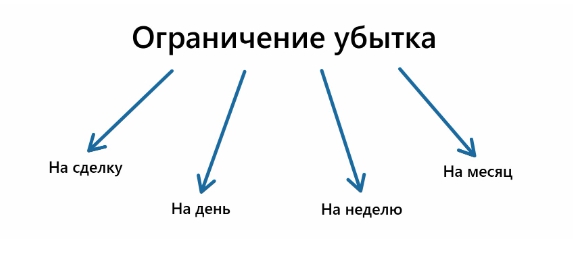

Это тактическое управление позицией, позволяющее контролировать риск на конкретную сделку/день/неделю/месяц.

Определение размера максимального убытка

В своей торговле вы должны четко знать, при какой просадке вы либо закрываете сделку, либо полностью перестаете торговать в тот или иной день/неделю/месяц. Определив для себя процент максимального убытка, вы попросту не имеете права менять его во время торговли. Необходимо обладать очень сильной дисциплиной, чтобы без раздумий в момент резать лося и переставать торговать. Такой волей обладают очень немногие, чаще бывает так, что человек ни в какую не хочет признавать свою ошибку и держит убыточную позицию до последнего, что в конечном итоге приводит только к одному - к сливу всего депозита.

Расчет оптимального объема позиции

Итак, с тем, что необходимо знать процент максимального убытка и уметь вовремя закрываться вроде бы разобрались, теперь переходим к объему позиции. Суть в том, что перед тем, как зайти в ту или иную сделку, необходимо для себя определить, каким объемом вы входите и какой объем вы доливаете в уже открытую позицию.

Видел много случаев, когда человек от жадности, либо от желания перекрыть уже имеющиеся убытки входит в сделку практически на весь депозит. Но так не работает, вероятность того, что вы одной сделкой на большом объеме отобьете все предшествующие убытки крайне мала. Гораздо больше шансов, что вы вылетите с рынка, потеряв все.

Также нередки случаи неадекватного усреднения позиции. Как только цена пошла против трейдера, он, зачем-то, сразу начинает активно ее усреднять. Причем делает он это большими объемами, через небольшие промежутки в цене, абсолютно не учитывая возможную волатильность того или иного инструмента. В конечном итоге заканчивается все тем, что усреднять уже нечем, а цена продолжает идти против трейдера и ничего не остается, кроме как сидеть и ждать маржин-колла.

По своему опыту могу дать два совета, как правильно усреднять позицию (если вы вообще этим занимаетесь). Первое: добавляйтесь только на глобальных уровнях, а не на локальных. И второе: всегда ставьте стоп на добавленную часть, так можно усреднять позицию практически безболезненно, не таща за собой убытки от предыдущих добавок.

Уменьшение риска на уже открытую позицию

Предположим вы вошли в сделку и сделали это удачно, цена идет в вашу сторону. Все хорошо, вы радуетесь жизни и потенциальному профиту, но тут вдруг движение идет уже против вас и профит тает на глазах. Дальше - хуже, профита практически не остается и цена подходит к уровню, от которого вы открыли позицию. Затем все перерастает в то, что 5 минут назад вы видели потенциальный профит всего дня, а уже сейчас тянете убыток.

Чтобы избежать такой неприятной ситуации необходимо уменьшать свои риски путем сброса части позиции в небольшой плюс. Да действую так, вы, возможно, упустите большую прибыль, однако не стоит этим пренебрегать. Редко бывает, когда вы входите в сделку и цена доходит до тэйка. Намного чаще бывает так, что практически сразу после входа рынок дает возможность зафиксировать небольшую прибыль, а затем цена обратно вкатывает к уровню, откуда вы вошли.

Внештатные ситуации

Думаю, многие за последний год попадали в очень и очень нехорошие ситуации на рынке из-за обстановки в мире. Огромные выносы на открытии, гэпы, планки, остановка торгов - это малая часть того, с чем вы, возможно, сталкивались во время торговли. И все эти вещи предсказать практически невозможно. Даже делая все абсолютно правильно (ставя стопы, не перебарщивая с объемами) вы не застрахованы от убытков в таких случаях.

Однако, отчасти все это можно учесть. Нужно попросту закладывать внештатные ситуации в свою торговлю. Вам необходимо иметь ввиду, что, предположим, раз в квартал случается полная ж. И у вас по умолчанию должен быть заложен определенный убыток на это. Возьмем к примеру инструмент si, в нем нередки гэпы и прострелы на 1000-5000 пунктов (было особенно актуально в марте-июне). То есть в таком случае, если у вас максимальный убыток на день составляет 5000 рублей, то вы имеете право перенести через ночь только 1 контракт, чтобы потерять в случае чего максимум 1000-5000 рублей. Аналогично и с другими инструментами.

Итоги

Если в двух словах, то для того, чтобы выжить на рынке, вы, в первую очередь, должны думать не о том, как заработать, а как не потерять.

Источник ТК "Обучалка" Подписывайтесь и учитесь зарабатывать своей торговлей на бирже!

Похожие статьи:

Инвестиции → Как заработать на акции Nvidia! Акции Nvidia Corp обзор 11.03.2025 стратегии инвесторам на основе волнового анализа: актив сохраняет вероятность снижения

Инвестиции → Анализ акций СПБ Биржи #SPBE: Прогноз цены, ключевые уровни и стратегии

Инвестиции → Принцип 80/20: как повысить успех в трейдинге с помощью 4 правил

Инвестиции → Как заработать на акциях Alphabet! Акции Alphabet Inc стратегии инвестиций 11.03.2025: сохраняется вероятность снижения котировок актива

Инвестиции → Как заработать на акциях MasterCard! Акции MasterCard Inc обзор 12.03.2025 стратегии инвесторам: Цена в коррекции, вероятность роста сохраняется.

Нет комментариев. Ваш будет первым!