Стоп лосс - что это, зачем нужен стоп. Учимся как правильно ставить стоп лосс!

|

|

+1↑ Голосов: 1 |

Поговорим про стоп-лосс. Про то, что это вообще такое, зачем он нужен. Подробно разберем типы и виды стопов. Узнаем, куда ставить стоп и можно ли его передвигать. Будет интересно!

Стоп-лосс или стоп-ордер, или стоп-приказ, или стоп-заявка (далее просто стоп) – это отложенная заявка на выход из позиции.

Отложенная заявка выставляется, когда цена достигает значения, указанного вами в цене активации. То есть стоп нельзя отследить ни через стакан, ни через что-то ещё, так как заявка выставляется ровно в тот момент, когда цена достигнет значения активации и не раньше.

Стоп - это неотъемлемая часть риск-менеджмента в любой сделке и любой стратегии. Еще перед тем, как войти в сделку, вы должны четко для себя понимать, где вы будете выходить. Вы должны четко знать конкретную цену (или область) в которой вы будете фиксировать убыток, если ваш прогноз окажется неправильным.

Для чего вообще нам нужен стоп? Если мы прекрасно можем закрыться в любой момент вручную, без упования на брокера, не переживая, что он не выставит эту заявку или выставит в ненужный момент по наихудшему для нас сценарию. Так зачем же нам включать в эту цепочку выхода из позиции лишнее звено в виде обязанности брокера выставить нашу стоп-заявку по определенной цене, если мы всё можем сделать сами, как нам нужно, своими руками и идеально… Но так ли это? Давайте разберёмся.

Какие есть плюсы у стопов?

1. Исключают пересиживание убытков, позволяют выйти там, где нам изначально и нужно было.

2. Дают возможность отойти от графика, не смотреть на него каждый 5 минут, убирают лишние переживания.

3. Полностью убирают человеческий фактор. Если стоп не выставлен, то у вас в голове постоянно мелькают мысли: «Ну вот, сейчас-то точно развернется», «Подержу еще немного, сильнее точно не прольют». Знакомо?))

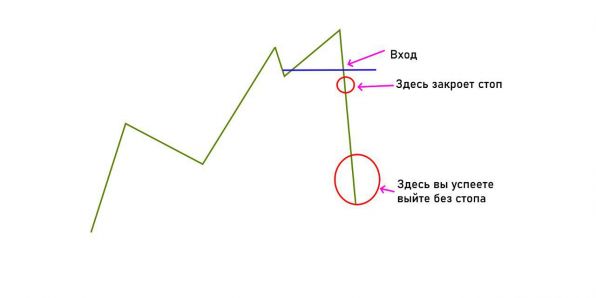

4. При резком импульсном движении элементарно можно не успеть закрыться вручную, а стоп бы успел сработать!

Вот чем полезен стоп при импульсном сливе.

Какие же есть минусы у стопов?

1. Частенько бывает так, что ваш стоп просто выбивает, а затем цена разворачивается и идет в нужную сторону, но уже без вас.

Ии, собственно, из минусов это всё. Но этот минус легко можно нивелировать, если грамотно ставить стоп. Этому мы сегодня и научимся.

Сейчас приведу вам пример, как меня буквально спас стоп-лосс. В общем, я сидел в лонге по Полиметаллу, и тут вдруг вышла новость о британских санкциях на него. В один момент цена обвалилась на 10%. Вручную, конечно бы я не успел выйти из позиции, а вот мой заранее выставленный стоп - спас меня.

Пример реальной пользы стопа.

Когда вы начнёте ставить стоп, надеюсь, что вы начнёте после этой статьи, то вам брокер предоставит выбор: лимитный стоп или рыночный выставить. Какой же выбрать?

Приложу скриншоты подписчика, который соблюдал риск – менеджмент и ставил стопы, но почему-то они срабатывали в самый худший момент:

Вот так вот ужасно срабатывали стопы подписчика.

Давайте разбираться почему так получилось.

Подписчик поставил рыночный стоп там, где ему было нужно. Ну вроде всё логично, цена доходит до цены исполнения стопа, сразу же выставляется рыночная заявка по рынку и мгновенно исполняется. И все, позиция закрыта. Но у подписчика позиция закрылась по гораздо-гораздо худшей цене, чем он планировал.

Почему так произошло? Все рыночные заявки, при срабатывании стопов, выстраиваются в очередь. И поверьте – очень мала вероятность того, что ваша там будет одной из первых. Практика чаще показывает, что исполняют их в самом низу. Это называется «Проскальзывание».

Чтобы избежать проскальзываний, просто ставьте лимитные, а не рыночные стопы. На них очереди нет, они исполняются по цене, указанной вами. Но так ли однозначно это?

Всё зависит от ликвидности актива! Допустим, если вы торгуете ликвидный фьюч Сбербанка, то можете смело ставить лимитные стопы на любую сумму.

Но если вы осмелились торговать 3-й эшелон, где график-то не всегда целым идет. Одни разрывы, да планки. То лучше использовать рыночный стоп, чтобы в случае чего 100% закрыться. А то, если ликвидности не хватит, то ваша лимитная заявка просто останется неисполненной. И вы из позиции не выйдите.

Для вас разработал методику проверки ликвидности. Во время входа в сделку проверьте – сможете ли вы войти во всю позицию одной лимиткой, и как много времени это займёт. Если ваша лимитка на вход исполнится мгновенно или за пару минут, то ставьте стоп-лимит, а если придется выставлять целую сетку лимиток или даже брать по рынку – то лучше ставить стоп-маркет, либо часть маркет, часть лимит или такую же сетку из стоп-лимитов (чтоб наверняка).

Вот почему в приоритете лимитный стоп:

По какому вообще принципу можно выставлять стопы? На самом деле, этих принципов несколько.

Стоп в безубыток.

Это самый популярный вариант, который вы наверняка видели в каких-то телеграмм каналах с сигналами или разборами. К нему я отношусь скептически, так как даже самое малейшее движение против вас лишит вас же хорошей позиции.

Ну нельзя быть настолько уверенным, чтобы думать, что цена даже на 0,1% не сходит против вас. Да даже, если точка входа верна, то не факт, что вы закупили на самых минимумах.

Но этот вариант имеет право на существование, так как вы ничего не теряете, помимо комиссии, и можете позволить себе большое количество таких сделок.

Стоп по соотношению риск/прибыль.

Значит, вы сначала определяете для себя цель. Потом вычисляете нужное соотношение, например 1 к 3. Делите потенциальную прибыль на 3, и получаете нужный процент риска.

Допустим, хотите вы забрать 3% прибыли, значит рискнуть вы можете 1%, и ставите стоп туда. Эта система основана на мат. ожиданиях. И даже, если у вас убыточных сделок больше, чем прибыльных, то все равно вы в плюсе будете с такой системой.

Стоп по лимиту риска.

Допустим, есть у вас депозит 50.000 рублей. И вы, чтобы не потерять сразу все депо, договариваетесь с собой, что в день вы не готовы терять больше 5000 рублей. И, если, вы совершаете условно 5 сделок в день, то вы обязаны выставлять стоп на каждую сделку не более чем на 1000 рублей потенциального убытка.

Трейлинг – стоп.

В общем, давным-давно существует стратегия переноса стопа по мере движения цены в сторону вашего прогноза. То есть, вы двигаете свой стоп постоянно за ценой, позволяя прибыли течь и не терять хорошее движение.

Так вот, трейлинг-стоп – это автоматизированная версия данной стратегии.

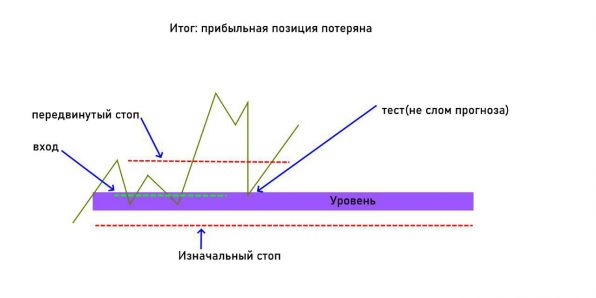

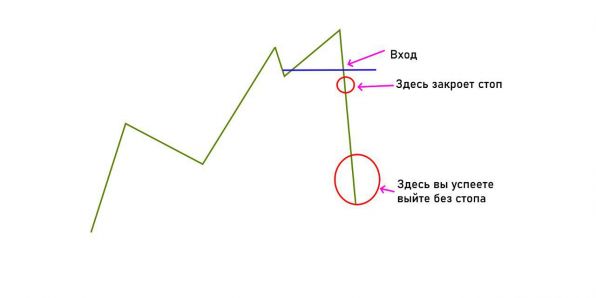

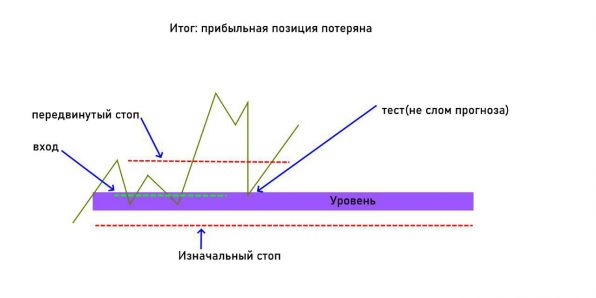

Итак, стоит ли сразу ставить трейлинг-стоп или двигать свой стоп за ценой?

Нет! Почему? Стоп изначально ставится на своё место именно туда, где он должен стоять по определенной логике! Если вы его сдвинете – то нарушите полностью свою логику входа, а значит, и всю сделку. Цена может сходить к вашей точке входа, а потом, не уходя ниже, снова пойти в вашу сторону. А вы уже без позиции останетесь, и цена без вас пойдет.

Двигать стоп или ставить трейлинг-стоп можно только тогда, когда основная цель уже достигнута и вы видите дальнейший потенциал движения и не хотите упустить его, и только тогда.

Вот почему не нужно пододвигать стоп вслед за ценой сразу, как вы вошли в сделку.

Ну, скорее всего, вы входите в сделку по какой-то логике, а не просто так (я надеюсь).

Значит, у вас есть определенный сигнал для входа. Под этим сигналом может быть паттерн, уровень, трендовая, формация, в общем любая конструкция, которая сподвигла вас зайти в сделку.

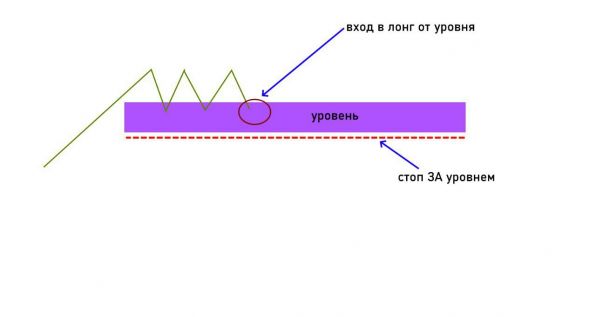

Так, развиваем логическую цепочку дальше. Куда вам нужно поставить стоп, чтобы обезопасить свою позицию? Бинго! За эту самую формацию. То есть туда, где будет нарушена логика вашего входа.

Это очень и очень важно! Запомните это!

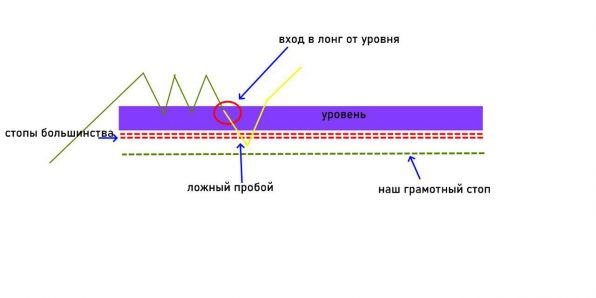

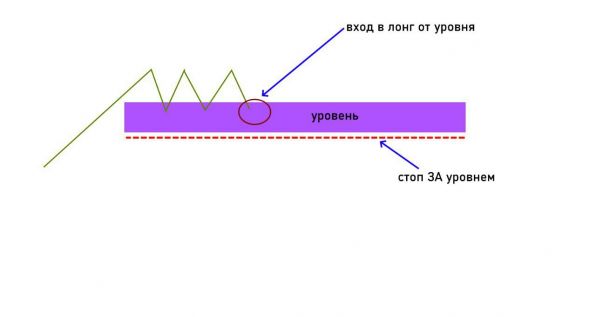

Вот, например, вы вошли в сделку от уровня, то стоп вы должны поставить за этот уровень.

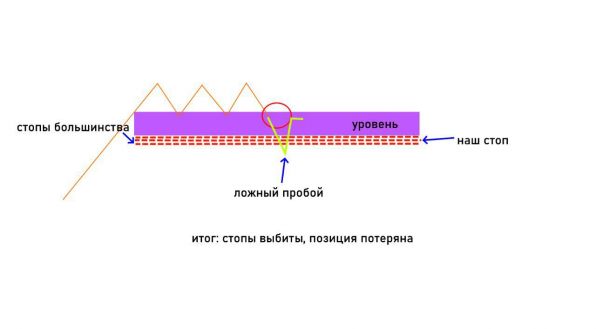

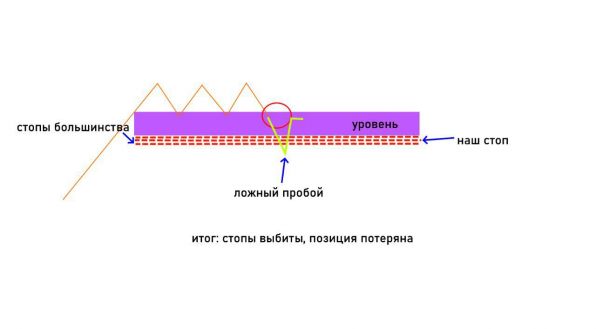

Вопрос: куда поставит большинство свои стопы? Конечно же сразу за уровень.

Крупный игрок зная это, частенько забирает себе эту ликвидность, совершая на графике ложный прокол уровня.

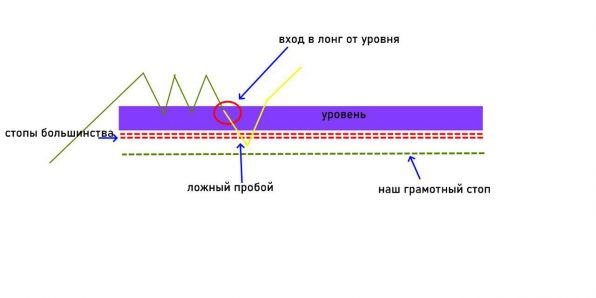

Следовательно, нам нужно ставить свой стоп с запасом на волатильность (1-2 средних свечи), чтобы нас не зацепило при таком проколе.

Вот так часто бывает. Крупный игрок просто сбивает наши стопы, а затем цена идет в нашу сторону, но уже без нас.

Вот! Ставить стоп нужно с запасом, чтобы при ложном проколе нас не выбило из позиции.

На реальном графике, как правильно нужно ставить стоп. Безопасно.

Подводя итоги:

1. Стоп ставим всегда! В ликвидных активах ставим стоп-лимит, в неликвиде стоп-маркет.

2. Стоп ставим туда, где будет нарушена логика входа + запас на волатильность.

Источник ТК "Обучалка" Подписывайтесь и учитесь торговать прибыльно!

Стоп-лосс или стоп-ордер, или стоп-приказ, или стоп-заявка (далее просто стоп) – это отложенная заявка на выход из позиции.

Отложенная заявка выставляется, когда цена достигает значения, указанного вами в цене активации. То есть стоп нельзя отследить ни через стакан, ни через что-то ещё, так как заявка выставляется ровно в тот момент, когда цена достигнет значения активации и не раньше.

Стоп - это неотъемлемая часть риск-менеджмента в любой сделке и любой стратегии. Еще перед тем, как войти в сделку, вы должны четко для себя понимать, где вы будете выходить. Вы должны четко знать конкретную цену (или область) в которой вы будете фиксировать убыток, если ваш прогноз окажется неправильным.

Для чего вообще нам нужен стоп? Если мы прекрасно можем закрыться в любой момент вручную, без упования на брокера, не переживая, что он не выставит эту заявку или выставит в ненужный момент по наихудшему для нас сценарию. Так зачем же нам включать в эту цепочку выхода из позиции лишнее звено в виде обязанности брокера выставить нашу стоп-заявку по определенной цене, если мы всё можем сделать сами, как нам нужно, своими руками и идеально… Но так ли это? Давайте разберёмся.

Какие есть плюсы у стопов?

1. Исключают пересиживание убытков, позволяют выйти там, где нам изначально и нужно было.

2. Дают возможность отойти от графика, не смотреть на него каждый 5 минут, убирают лишние переживания.

3. Полностью убирают человеческий фактор. Если стоп не выставлен, то у вас в голове постоянно мелькают мысли: «Ну вот, сейчас-то точно развернется», «Подержу еще немного, сильнее точно не прольют». Знакомо?))

4. При резком импульсном движении элементарно можно не успеть закрыться вручную, а стоп бы успел сработать!

Вот чем полезен стоп при импульсном сливе.

Какие же есть минусы у стопов?

1. Частенько бывает так, что ваш стоп просто выбивает, а затем цена разворачивается и идет в нужную сторону, но уже без вас.

Ии, собственно, из минусов это всё. Но этот минус легко можно нивелировать, если грамотно ставить стоп. Этому мы сегодня и научимся.

Сейчас приведу вам пример, как меня буквально спас стоп-лосс. В общем, я сидел в лонге по Полиметаллу, и тут вдруг вышла новость о британских санкциях на него. В один момент цена обвалилась на 10%. Вручную, конечно бы я не успел выйти из позиции, а вот мой заранее выставленный стоп - спас меня.

Пример реальной пользы стопа.

Когда вы начнёте ставить стоп, надеюсь, что вы начнёте после этой статьи, то вам брокер предоставит выбор: лимитный стоп или рыночный выставить. Какой же выбрать?

Приложу скриншоты подписчика, который соблюдал риск – менеджмент и ставил стопы, но почему-то они срабатывали в самый худший момент:

Вот так вот ужасно срабатывали стопы подписчика.

Давайте разбираться почему так получилось.

Подписчик поставил рыночный стоп там, где ему было нужно. Ну вроде всё логично, цена доходит до цены исполнения стопа, сразу же выставляется рыночная заявка по рынку и мгновенно исполняется. И все, позиция закрыта. Но у подписчика позиция закрылась по гораздо-гораздо худшей цене, чем он планировал.

Почему так произошло? Все рыночные заявки, при срабатывании стопов, выстраиваются в очередь. И поверьте – очень мала вероятность того, что ваша там будет одной из первых. Практика чаще показывает, что исполняют их в самом низу. Это называется «Проскальзывание».

Чтобы избежать проскальзываний, просто ставьте лимитные, а не рыночные стопы. На них очереди нет, они исполняются по цене, указанной вами. Но так ли однозначно это?

Всё зависит от ликвидности актива! Допустим, если вы торгуете ликвидный фьюч Сбербанка, то можете смело ставить лимитные стопы на любую сумму.

Но если вы осмелились торговать 3-й эшелон, где график-то не всегда целым идет. Одни разрывы, да планки. То лучше использовать рыночный стоп, чтобы в случае чего 100% закрыться. А то, если ликвидности не хватит, то ваша лимитная заявка просто останется неисполненной. И вы из позиции не выйдите.

Для вас разработал методику проверки ликвидности. Во время входа в сделку проверьте – сможете ли вы войти во всю позицию одной лимиткой, и как много времени это займёт. Если ваша лимитка на вход исполнится мгновенно или за пару минут, то ставьте стоп-лимит, а если придется выставлять целую сетку лимиток или даже брать по рынку – то лучше ставить стоп-маркет, либо часть маркет, часть лимит или такую же сетку из стоп-лимитов (чтоб наверняка).

Вот почему в приоритете лимитный стоп:

По какому вообще принципу можно выставлять стопы? На самом деле, этих принципов несколько.

Стоп в безубыток.

Это самый популярный вариант, который вы наверняка видели в каких-то телеграмм каналах с сигналами или разборами. К нему я отношусь скептически, так как даже самое малейшее движение против вас лишит вас же хорошей позиции.

Ну нельзя быть настолько уверенным, чтобы думать, что цена даже на 0,1% не сходит против вас. Да даже, если точка входа верна, то не факт, что вы закупили на самых минимумах.

Но этот вариант имеет право на существование, так как вы ничего не теряете, помимо комиссии, и можете позволить себе большое количество таких сделок.

Стоп по соотношению риск/прибыль.

Значит, вы сначала определяете для себя цель. Потом вычисляете нужное соотношение, например 1 к 3. Делите потенциальную прибыль на 3, и получаете нужный процент риска.

Допустим, хотите вы забрать 3% прибыли, значит рискнуть вы можете 1%, и ставите стоп туда. Эта система основана на мат. ожиданиях. И даже, если у вас убыточных сделок больше, чем прибыльных, то все равно вы в плюсе будете с такой системой.

Стоп по лимиту риска.

Допустим, есть у вас депозит 50.000 рублей. И вы, чтобы не потерять сразу все депо, договариваетесь с собой, что в день вы не готовы терять больше 5000 рублей. И, если, вы совершаете условно 5 сделок в день, то вы обязаны выставлять стоп на каждую сделку не более чем на 1000 рублей потенциального убытка.

Трейлинг – стоп.

В общем, давным-давно существует стратегия переноса стопа по мере движения цены в сторону вашего прогноза. То есть, вы двигаете свой стоп постоянно за ценой, позволяя прибыли течь и не терять хорошее движение.

Так вот, трейлинг-стоп – это автоматизированная версия данной стратегии.

Итак, стоит ли сразу ставить трейлинг-стоп или двигать свой стоп за ценой?

Нет! Почему? Стоп изначально ставится на своё место именно туда, где он должен стоять по определенной логике! Если вы его сдвинете – то нарушите полностью свою логику входа, а значит, и всю сделку. Цена может сходить к вашей точке входа, а потом, не уходя ниже, снова пойти в вашу сторону. А вы уже без позиции останетесь, и цена без вас пойдет.

Двигать стоп или ставить трейлинг-стоп можно только тогда, когда основная цель уже достигнута и вы видите дальнейший потенциал движения и не хотите упустить его, и только тогда.

Вот почему не нужно пододвигать стоп вслед за ценой сразу, как вы вошли в сделку.

Куда нужно ставить стоп, чтобы он действительно защищал, чтобы его не выбило ложным пробоем, и чтобы математическое ожидание было на вашей стороне.

Ну, скорее всего, вы входите в сделку по какой-то логике, а не просто так (я надеюсь).

Значит, у вас есть определенный сигнал для входа. Под этим сигналом может быть паттерн, уровень, трендовая, формация, в общем любая конструкция, которая сподвигла вас зайти в сделку.

Так, развиваем логическую цепочку дальше. Куда вам нужно поставить стоп, чтобы обезопасить свою позицию? Бинго! За эту самую формацию. То есть туда, где будет нарушена логика вашего входа.

Это очень и очень важно! Запомните это!

Вот, например, вы вошли в сделку от уровня, то стоп вы должны поставить за этот уровень.

Вопрос: куда поставит большинство свои стопы? Конечно же сразу за уровень.

Крупный игрок зная это, частенько забирает себе эту ликвидность, совершая на графике ложный прокол уровня.

Следовательно, нам нужно ставить свой стоп с запасом на волатильность (1-2 средних свечи), чтобы нас не зацепило при таком проколе.

Вот так часто бывает. Крупный игрок просто сбивает наши стопы, а затем цена идет в нашу сторону, но уже без нас.

Вот! Ставить стоп нужно с запасом, чтобы при ложном проколе нас не выбило из позиции.

На реальном графике, как правильно нужно ставить стоп. Безопасно.

Подводя итоги:

1. Стоп ставим всегда! В ликвидных активах ставим стоп-лимит, в неликвиде стоп-маркет.

2. Стоп ставим туда, где будет нарушена логика входа + запас на волатильность.

Источник ТК "Обучалка" Подписывайтесь и учитесь торговать прибыльно!

← Обучение трейдерам! Торговля по каналу Дончиана! | Подписан Указ о национальных целях развития Российской Федерации на период до 2030 года и на перспективу до 2036 года #Кремль #Новости →

Нет комментариев. Ваш будет первым!