$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSТорговля на Форекс без кредитного плеча

Кредитное плечо позволяет многократно повысить ставки на валютном рынке. Однако начинающие трейдеры в большинстве своем неспособны использовать данный инструмент с пользой из-за неправильного выбора размера левериджа. В прошлой статье «С каким плечом лучше торговать на Форексе?» подробно рассказано о плюсах и минусах левериджа, а также о методах выбора правильного коэффициента. Сегодня в статье о различных видах торговли без кредитного рычага на Forex в 2020 году.

В статье вы узнаете:

- Что такое кредитное плечо?

- Почему торговля с кредитным плечом может быть опасной?

- Можно ли торговать на Форексе без кредитного плеча?

- Дневная торговля без кредитного плеча: за и против

- Вывод: использовать или нет кредитное плечо для торговли на Форекс?

- FAQs по торговле на форексе без кредитного плеча

Что такое кредитное плечо?

Кредитное плечо представляет собой выдаваемый брокером кредит под залог депозита, позволяющий трейдерам открывать ордера на суммы, значительно превышающие размер реального счета.

Увеличивая таким образом объем сделок, трейдер может заработать большую прибыль, но и вероятные убытки растут пропорционально возможному профиту. К примеру, если вы торгуете с рычагом 1:100, то вкладывая $1, вы можете открывать ордера на сумму $100 при помощи кредита брокера.

Подробнее о том, что представляет собой кредитное плечо и как оно работает читайте в этой статье.

Пример кредитного плеча

Для наглядности сравним потенциальную прибыль и убытки при открытой позиции в лонг на валютном рынке с реальным счетом в 1000 долларов США без кредитного рычага и с ним.

Почему торговля с кредитным плечом может быть опасной?

Из примера выше может показаться, что чем больше кредитное плечо, тем лучше, ведь при одной и той же динамике мы заработаем больше денег. При этом наши потери ограничены только деньгами на нашем счете. Однако не все так однозначно!

Во-первых, вы не рискуете уйти в минус только в том случае, если такую гарантию дает сам брокер и предоставляет защиту от отрицательного баланса. Кстати, один из немногих брокеров, дающих такую гарантию всем своим клиентам - это LiteForex.

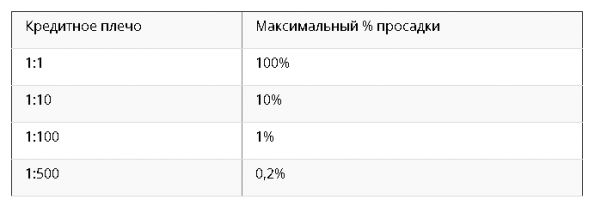

Во-вторых, чем выше размер рычага, тем меньше запас прочности у вашей позиции. Для ясности вернемся к примеру выше и рассчитаем, какой максимальный процент просадки может выдержать наш депозит в $1000 при различных размерах плеча с условием, что мы открываем позицию на всю сумму счета.

Как видно из простой таблицы выше, при торговле без левериджа обнуление депозита возможно только в случае практически невероятного исхода полного обнуления стоимости актива. Однако при торговле 1:10, живучесть депозита сокращается пропорционально, в 10 раз, а при 1:500, соответственно, в 500 раз. Очевидно, что вероятность отклонения рынка на 0,2% против открытой позиции многократно выше, чем на 100% или хотя бы на 10%. Нужно заметить, что приведенные расчеты не учитывают процент Стоп Аута, при котором открытые позиции начинают ликвидироваться. Данный процент у всех брокеров разный и если его учитывать, то запас хода будет еще более коротким.

Таким образом, используя слишком большое кредитное плечо, можно полностью слить свой депозит. Очень важно выбрать оптимальный размер рычага, позволяющий увеличить прибыль и одновременно не задирающий риски потерь до критического уровня. Важно помнить, что с кредитным плечом выше 1:1000 потерять свой депозит не составит труда, ведь цене достаточно будет пройти минимальное расстояние, чтобы спровоцировать Стоп Аут. Кроме того, плечи больше 1:1000 чаще всего предлагают не совсем “чистые” брокеры.

Можно ли торговать на Форексе без кредитного плеча?

А теперь давайте разберемся, что такое - торговля без кредитного плеча на форексе? В теории можно получить прибыль и не прибегая к левериджу. Однако форекс без кредитного плеча может принести более или менее ощутимую прибыль только в случае наличия достаточно большого депозита.

Предположим, что в среднем начинающие трейдеры вносят депозит в размере $100 и используют рычаг 1:100. Чтобы торговать так без левериджа, необходимо вложить $10 000. Солидная разница, не правда ли?

Тут еще важно учесть, что валютные пары относят к инструментам с невысокой волатильностью - дожидаться значительного изменения цены придется очень долго. При этом стоит учитывать, что, даже при торговле исключительно на свои средства, придется платить комиссию брокеру, спред при открытии сделки и свопы за перенос позиции на следующий день.

И все же, можно ли торговать на форекс без кредитного плеча?

Важный момент: Очень часто у брокеров невозможно торговать, не подключая леверидж, так как минимально они предоставляют рычаг от 1 к 33 и выше. Если вы хотите торговать без кредитного плеча, то ищите брокера, у которого вы сможете открыть торговый счет с рычагом 1 к 1 (плечо 1:1).

Торговля “на свои”, с рычагом 1:1, имеет смысл только в трех случаях:

- Инвестор торгует на волатильных инструментах, типа CFD на криптовалюту, акции и фондовые индексы, нефть и металлы. Стоимость минимального лота в данных инструментах, как правило, ниже, чем на валютном рынке, а более высокая волатильность позволяет получать ощутимую прибыль даже без использования кредитного плеча.

- Стартовый капитал, которым располагает трейдер, составляет 10 000 USD или больше. Торговать с меньшими объемами без кредитного плеча практически не имеет смысла, так как вы не сможете открыть больше 1-2 сделок, диверсифицировать портфель, нарастить или усреднить позицию.

- Трейдер является институциональным. О данных ребятах я поговорю ниже.

Институциональная торговля

Наверняка каждый из вас хоть раз слышал об институциональных трейдерах. В чем же состоит их отличие от обычных трейдеров и почему они не используют кредитное плечо в отличие от большинства других спекулянтов?

Институциональные трейдеры - это крупные инвестиционные, пенсионные и страховые фонды, банки или целые кредитные союзы, которые инвестируют миллиарды долларов США в ценные бумаги и другие активы с целью извлечения прибыли. Одними из самых крупных институционалов считаются BlackRock, Fidelity Investments, Vanguard, State Street Corporation. Во владении этих четырех фондов находятся практически 90% акций из индекса S&P 500 и 40% акций всего фондового рынка США.

Очевидно, что институциональный инвестор - это собирательный образ. Под данным названием скрываются компании с огромным штатом аналитиков, трейдеров, юристов и экономистов.

Так почему же институциональные трейдеры не используют кредитное плечо?

На это есть две причины:

- Институциональные трейдеры управляют поистине огромными капиталами (сотнями миллионов и миллиардами долларов) и могут привлечь под торговые задачи практически любые деньги. Они не нуждаются в кредитовании со стороны брокера.

- Ни один из поставщиков ликвидности, работающих с брокерами, не способен обеспечить институциональному трейдеру кредитное плечо из-за огромного размера позиций. Как правило, сами институциональные инвесторы выступают в роли поставщиков ликвидности.

Несмотря на то, что институциональные трейдеры не используют кредитное плечо, они получают огромную прибыль. Почему же так происходит? Все просто. С одной стороны, институционалы работают напрямую на торговой площадке, что уменьшает размер транзакционных издержек и накладных расходов. С другой – благодаря непосредственному присутствию на рынке и огромному аналитическому аппарату, институциональные инвесторы видят картину рынка наиболее полно и прозрачно, находятся на шаг впереди частного инвестора, что позволяет максимизировать доходность.

Таким образом, институциональная торговля проводится без участия брокеров. Она доступна узкому кругу профессионалов, имеющих доступ к большим деньгам и способных торговать с высокой доходностью без использования кредитного плеча.

Возможно ли торговать CFD без кредитного плеча?

А теперь поговорим о том, как торговать без кредитного плеча контрактами на разницу цен (CFD). Торговля акциями без кредитного плеча отличается от торговли на рынке Forex как по самому механизму расчета сделок, так и по потенциальной прибыли.

В первую очередь, следует отметить, что кредитное плечо для CFD не применяется. Вместо него применяется процент маржи (кредитный рычаг), который вычисляется по специальной формуле. Процент маржи у каждого брокера свой и рассчитывается исходя из условий, предоставляемых провайдерами ликвидности.

Подробнее о работе кредитного плеча для различных видов активов вы можете узнать из статьи.

Размер залога (маржи) на акции рассчитываются следующим образом:

Количество акций × стоимость одной акции × процент маржи.

Простой пример. Предположим, что трейдер приобрел контракт на 100 акций компании Pfizer (подробный разбор данной бумаги см. здесь) по цене $35 за 1 акцию. Маржинальный процент брокера составляет 15%.

В таком случае уровень маржи будет составлять:

100 × $35 × 15% = $525.

Таким образом, для покупки акций без кредитного плеча нам понадобилось бы 3500 USD (100*35), а при покупке у брокера лишь залог в 525 USD.

- Возможна ли торговля CFD акций без кредитного плеча?

- Да! Не только возможна, но и может принести весьма неплохую прибыль.

Дело в том, что акции отличаются на порядок большей волатильностью по сравнению с валютными парами. Среднедневное изменение стоимости валютной пары редко превышает 1–2%, тогда как акции в течение торгового дня могут меняться в стоимости на 5% или даже 10-15%. Именно поэтому поставщики ликвидности чаще всего устанавливают маржинальный процент на уровне 10–20%, что в грубом пересчете равняется кредитному плечу у брокера от 1:5 до 1:10. Даже торгуя без плеча, можно получать ощутимую прибыль за счет высокой волатильности акций, а так как торговля идет не самой бумагой, а контрактом на разницу цен по данной бумаге, то не возникает проблем как с открытием длинных позиций на покупку, так и с шортом, заработком на падении рынка.

Дневная торговля без кредитного плеча: за и против

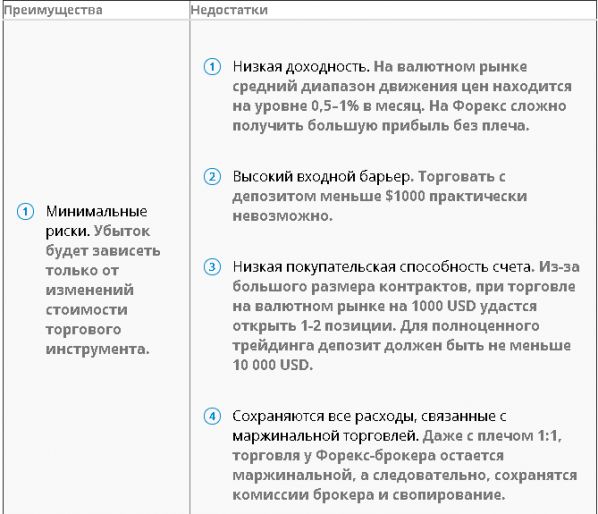

Сравним преимущества и недостатки торговли без кредитного плеча на форексе

Для наглядности пример, максимально приближенный к реальности.

Вводные данные:

Стартовый депозит - 10 000 USD

Кредитное плечо - 1:1

Покупаем максимально возможный размер контракта по EURUSD

Срок инвестирования - 1 месяц.

Так как торгуется на уровне 1.16555, то максимальный размер лота для контракта в 100 000 единиц при озвученных выше условиях 0.08. Следовательно, цена одного пункта 0,08 USD. Размер залога составит в таком случае 9324.4 (100 000 * 1.16555 * 0.08). У нас остается еще баланс из незадействованных 675,6 USD, которые будут лежать мертвым грузом, так как без кредитного плеча данных средств не хватит для покупки даже минимального контракта.

Предположим, что нам повезло, и за месяц цена пары EURUSD выросла на 1%. Следовательно, мы выходим с прибылью, закрываясь по курсу 1.17731. За месяц торговли мы получаем прибыль $93,24 - спред (11*$0,08) - средний своп на покупку, умноженный на количество дней открытой позиции ($0,5*30). За вычетом всех платежей мы получаем чистый доход в 77,36 USD и это при общем размере депозита в 10 000 USD!

Учитывая риски, связанные с трейдингом и необходимостью постоянного вовлечения в рынок, депозит в банке выглядит достаточно адекватной альтернативой подобной инвестиции. Но! Только если нет плеча. С плечом залог станет меньше и вы сможете открывать позиции большими объемами, где и прибыль выше 100% месяц вполне реальна.

Вывод: использовать или нет кредитное плечо для торговли на Форекс?

Как было сказано выше, пожалуй единственный ощутимый плюс от торговли без кредитного плеча - это минимальный риск. Однако нужно отдавать себе отчет, что, при торговле 1 к 1, выдающихся результатов по доходности вряд ли удастся добиться. Торговля без левериджа на валютном рынке является скорее уделом институциональных трейдеров, либо совсем новичков, для которых главная цель - получить бесценный опыт трейдинга и при этом не слить депозит. Что же касается CFD, то высокая волатильность этих инструментов позволяет получать ощутимый профит и без маржинального процента.

Тем не менее, безопасность депозита при торговле без кредитного плеча является лишь иллюзией, ведь вы все равно будете платить ежедневные отчисления за использование маржинальной торговли, преимуществами которой невозможно пользоваться в полной мере при отсутствии левериджа. Чтобы относительно безопасно зарабатывать на валютном рынке, отказываться от левериджа не стоит. Гораздо больше пользы принесет эффективный контроль размера маржи и предельного убытка на каждую сделку и по счету в целом. Немаловажную роль играет выбор правильного брокера.

LiteForex предлагает наиболее выгодные условия для трейдинга как с плечом, так и без него. Диапазон левериджа составляет от 1:1 до 1:1000. Вне зависимости от выбранного плеча, уровень Стоп Аута всегда будет 20% и ни процентом больше. При этом технология ECN обеспечивает прямой выход на поставщиков ликвидности, что гарантирует минимальный спред и своп. А защита от отрицательного баланса застрахует вас от непредвиденных потерь. Срок и количество открытых позиций ничем не ограничены, что дает возможность спокойно торговать как скальперам, так и трейдерам с долгосрочными горизонтами инвестирования.

Стоит отметить, что уровень margin call у LiteForex составляет 100% для ECN аккаунтов, что является хорошим уровнем для заблаговременного предупреждения о недостаточном уровне свободных средств. Это позволит трейдеру, который вовремя среагировал на предупреждение, сохранить свой торговый капитал.

Особенно для новичков интересна возможность автоматического копирования сделок у более опытных трейдеров с высокими показателями доходности.

Приятным бонус ко всем выше перечисленным плюшкам является 2,5% годовых на незадействованные в торговле средства, которые LiteForex начисляет в конце каждого торгового дня.

Торговля без кредитного плеча имеет смысл исключительно на CFD, только с ECN и защитой от отрицательного баланса.

Держите подборочку самых интересных мыслей других блогеров о торговле без кредитного плеча ниже:

Источник LiteForex Михаил Хайпов

Инвестиционный аналитик

Похожие статьи:

Инвестиции → Маржа и шаг цены: два параметра, определяющих вашу доходность в фьючерсной торговле

Статьи → Инфляция и бизнес: как не попасть в ловушку фиксированных цен

Статьи → Маржинальная торговля и что о ней необходимо знать!

Нет комментариев. Ваш будет первым!