В этом обзоре вы познакомитесь с тем, что такое гамма-сжатие и как оно устроено, в какие моменты возникает предшествующая ему ситуация и как инвестору можно на нем заработать. Также вы узнаете о реальных примерах гамма-сквиза на фондовом рынке, его потенциальных рисках и способах их минимизации. Одним из ярких случаев, демонстрирующих механизм гамма-сжатия, является ситуация с акциями компании AMC Entertainment.

Несколько лет назад года инвесторы, сделавшие ставку на рост курса акций AMC, могли заработать на гамма-сквизе более 1000% за одну неделю. Несмотря на долги компании в размере 10 миллиардов долларов США и убытки в финансовой отчетности, акции AMC резко выросли. Компания даже оказалась на грани банкротства, однако технические факторы, связанные с гамма-сжатием, привели к стремительному росту стоимости акций, сделав AMC одной из самых быстрорастущих компаний того периода.

В этой статье мы разберем:

- Ключевые факты

- Что такое гамма-сквиз?

- Как работает гамма-сжатие

- Примеры гамма-сквиз

- Что вызывает гамма-сквиз?

- Гамма-сжатие и короткое сжатие

- Как долго длится гамма-сквиз?

- Как торговать во время гамма-сжатия?

- Заключение

- FAQ по гамма-сквизу

Ключевые факты

- Гамма-сжатие — это резкий рост цены акций, вызванный действиями маркетмейкеров, хеджирующих свои позиции по опционам.

- Ситуация возникает, когда инвесторы массово покупают колл-опционы, заставляя продавцов приобретать базовые акции для управления рисками.

- Гамма-сквиз усиливает рост цены акций по мере увеличения дельты и дальнейших хеджирующих покупок.

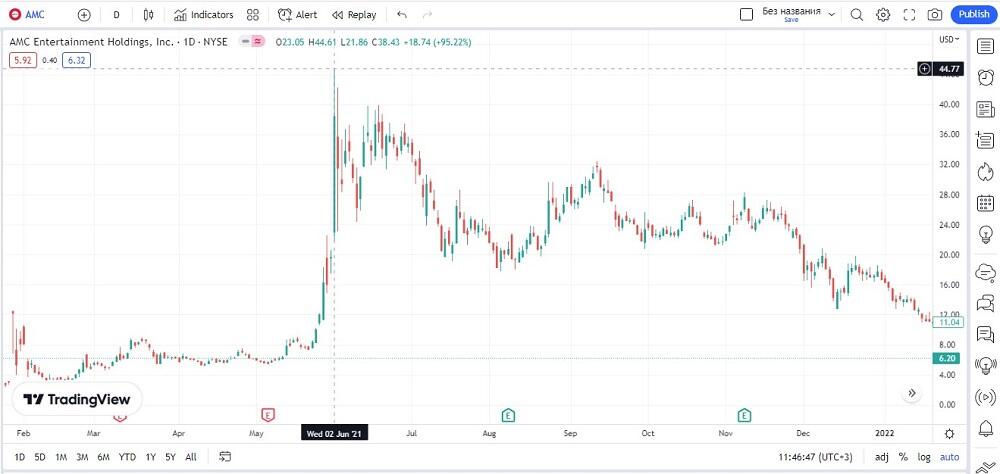

- Один из ярких примеров гамма-сжатия — ситуация с акциями AMC Entertainment в мае 2021 года, когда их цена выросла более чем на 1000% за неделю.

- Гамма-сквиз предоставляет трейдерам возможность для быстрой прибыли, но несет высокие риски из-за резкой волатильности.

- Основные признаки гамма-сжатия: резкий рост объемов колл-опционов, отсутствие фундаментальных причин для роста акций и активные хеджирующие покупки маркетмейкеров.

Что такое гамма-сквиз?

Гамма-сквиз – резкий скачок стоимости акции за короткий промежуток времени, вызванный тем, что крупные инвесторы вынуждены докупать акции для хеджирования своих позиций по колл-опционам. У гамма-сквиза есть много общих моментов с шорт-сквизом, во многих источниках их часто используют как синонимы. Тем не менее между этими терминами есть ключевые отличия.

Как работает гамма-сжатие

Сперва разберемся, что такое шорт-сквиз. Модель short squeeze – это ситуация, когда большое количество инвесторов вынуждены одновременно скупать акции для закрытия шорт-позиций, из-за чего растет спрос и курс акций.

Работает шорт-сквиз так:

-

Трейдер открывает шорт-сделку по акции. Берет акции у брокера в долг под денежное обеспечение и продает их по текущей цене. То есть фактически трейдер не владеет акцией и должен купить ее в будущем для погашения долга. Расчет на то, что акции подешевеют, трейдер купит их по более низкой цене и вернет долг.

-

Акции начинают по тем или иным причинам дорожать, шортисты – быстро терять деньги. Как только денежного залога становится недостаточно, брокер закрывает короткую позицию, покупает за счет обеспечения трейдера акции и закрывает долг (закрытие сделки по стоп-ауту). Либо трейдер досрочно закрывает сделку, не доводя ситуацию до еще большего убытка.

-

Появившийся из-за принудительного закрытия шорт-сделок дополнительный объем покупок повышает спрос, большие объемы торгов еще быстрее толкают цену вверх.

Шорт-сквиз – это выбивание трейдеров с шорт-сделками по стоп-лоссу и стоп-ауту. Гамма-сквиз происходит похожим образом, но имеет ключевое отличие. Шорт-сквиз появляется на рынке, где непосредственно идет торговля акциями. Гамма-сквиз появляется на рынке производных инструментов (деривативов) – опционов.

Чтобы разобраться в причинах гамма-сквиза, опишу модель торговли опционами. Несколько определений:

1. Опцион – контракт, дающий право (но не обязательство) покупателю совершить сделку с базовым активом, в частности с акциями. Колл-опцион дает право покупателю в будущем купить акции, пут-опцион – в будущем продать акции по страйк-цене.

2. Страйк-цена – цена исполнения опциона, оговоренная в опционном контракте. Цена, по которой покупатель колл-опциона купит у продавца акции на момент истечения срока опциона независимо от текущей стоимости.

3. Премия – фиксированная сумма, которую платит покупатель опциона за сделку.

Трейдер, который покупает колл-опцион, рассчитывает на более высокие цены на акции. Трейдер, который покупает пут-опцион, рассчитывает на падение курса акций.

Пример. Сейчас акция компании А стоит 100 USD. Трейдер понимает, что через месяц акция вырастет до 120 USD. Он хочет купить 50 акций, но 50*100 = 5000 USD у него на данный момент нет. Тогда он покупает за небольшую премию 30 USD колл-опцион, который дает ему право через месяц купить 50 акций по страйк-цене 100 USD. И продавец будет обязан ему эти акции продать. Если акции действительно вырастут до 120 USD, продавец в убытке, покупатель в прибыли. Если акции подешевеют, контракт не имеет смысла представлять к исполнению – продавец зарабатывает 30 USD премии, покупатель 30 USD теряет.

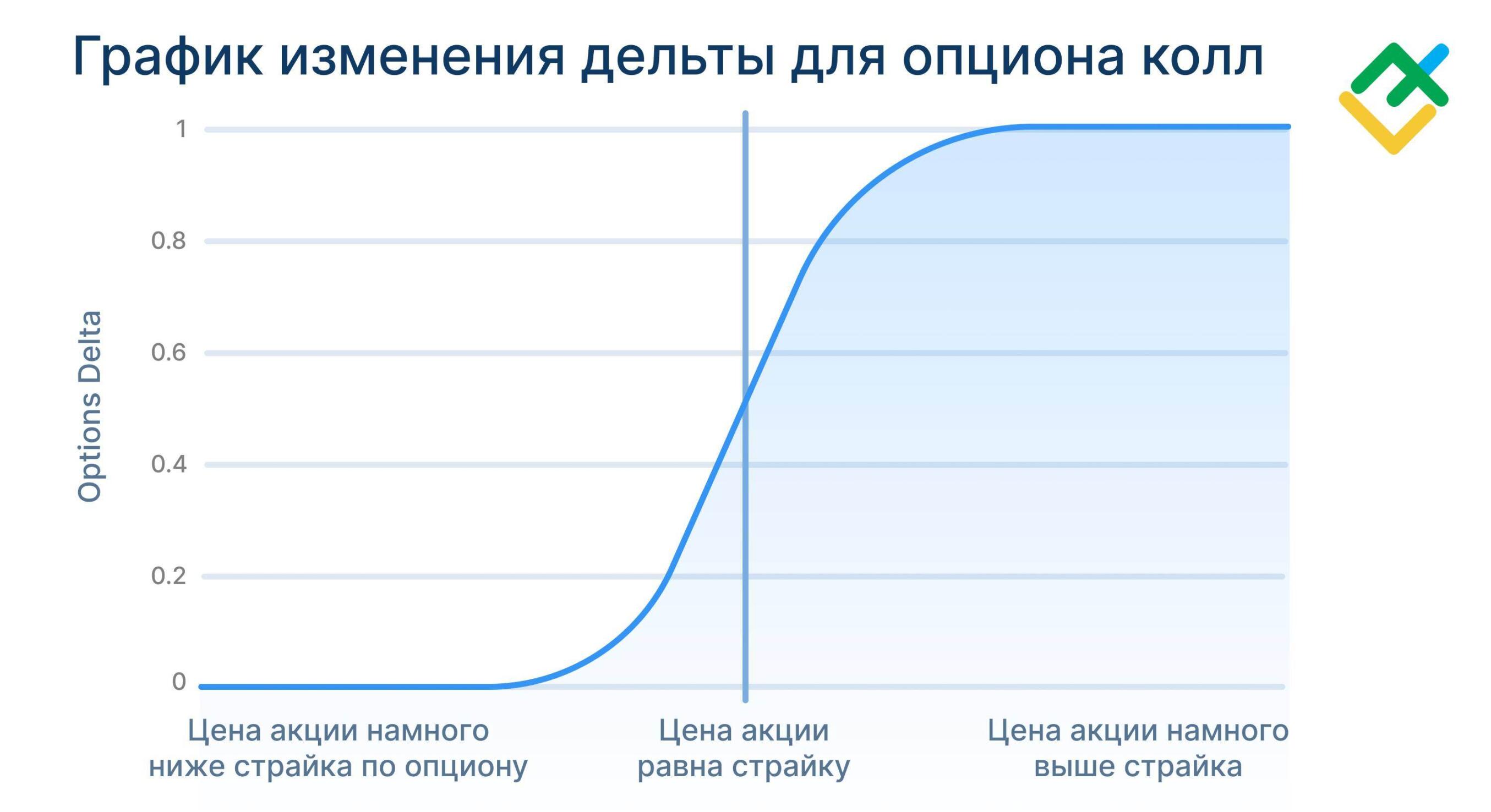

4. Дельта – коэффициент, который отображает зависимость изменения стоимости опциона от изменения стоимости акции. Например, если акция подорожала на 1 USD, колл-опцион подорожал на 10 центов, то коэффициент Дельта = 0,1 или 10%. Для колл-опциона дельта положительная, для пут-опциона – отрицательная.

Цена колл-опциона зависит от страйка контракта, текущей цены. Чем выше текущая цена по отношению к страйку, тем дороже опцион. Ведь тем больше будет прибыль покупателя, который к концу экспирации опционного контракта захочет купить акции по заранее оговоренной более низкой страйк-цене. Также влияет на цену опциона срок экспирации – чем он ближе, тем больше вероятность, что он будет исполнен.

Схематически зависимость изменения цены опциона от базовой цены акции можно показать так:

5. Гамма – это вторая производная цены опциона по цене базового актива. Коэффициент, который показывает, как изменится дельта при изменении стоимости акции.

От названия коэффициента гамма и пошло понятие «гамма-сквиз».

6. Хеджирование – страхование рисков маркетмейкерами, которое заключается в открытии противоположных позиций по базовому активу.

Если трейдер покупает колл-опцион, то продавцом опциона выступает маркетмейкер, способный влиять на цены акций. Чтобы частично застраховаться от возможного убытка в случае исполнения опциона, он должен хеджировать (застраховать) свою позицию. Хеджируется только часть позиции. Если маркетмейкер продал покупателю колл-опцион, в случае роста цены акций он теряет деньги на опционе, но частично компенсирует убыток за счет купленных акций.

Пример. Страйк цена колл-опциона – 150 USD, текущая цена – 100 USD. В данной ситуации убыток в сумме премии несет покупатель опциона, так как опцион еще не достиг страйка. Маркетмейкер, оценивая значение коэффициентов дельта и гамма вероятности роста цены рассчитывает количество акций, которые нужно купить, чтобы застраховаться от роста цены. Акции растут. Чем ближе текущая цена к страйку, тем выше вероятность, что опцион будет предъявлен к исполнению и маркетмейкеру придется продать акции себе в убыток. Чем выше для маркетмейкера риск исполнения опциона, тем больше ему нужно купить акций для хеджирования. И если цена пересечет уровень страйка и уйдет еще выше, есть 100% вероятность, что покупатель предъявит опцион к концу экспирации к исполнению. А значит позиция должна быть застрахована на 100%.

Суть гамма-сквиза. Когда маркетмейкеры понимают, что вероятность роста цены практически отсутствует, они легко продают колл-опционы. На падающем рынке риск минимальный, поэтому сумма хеджирования небольшая. Но рынок, вопреки прогнозу, начинает расти, инвесторы покупают акции вместо их продажи.

Приход большого количества участников рынка с покупками колл-опционов повышает риски и вынуждает маркетмейкеров увеличивать норму хеджирования из-за роста коэффициентов дельта и гамма. Маркетмейкеры вынуждены докупать на рынке дополнительный объем акций. Но дополнительные объемы снова толкают цену вверх, снова меняются коэффициенты и снова маркетмейкеры вынуждены докупать бумаги. Здесь и происходит гамма-сквиз, резко толкающий курс вверх. Когда срок опциона истекает, маркетмейкер продает акции и цена акций резко падает.

Примеры гамма-сквиз

Гамма-сквизы чаще встречаются на акциях относительно некрупных компаний, так как ценными бумагами крупных компаний сложнее манипулировать. Тем не менее в истории фондового рынка есть примеры гамма-сквизов известных компаний, акции которых на сжатии вырастали более чем на 500-1000%.

Объяснение гамма-сквиза AMC

В январе 2021 года руководство сети кинотеатров AMC Entertainment обратило внимание сообщества инвесторов на возможное инициирование процедуры банкротства. Индустрия развлечений сильно пострадала из-за COVID-19, и некогда крупнейшая сеть в мире уже длительное время не могла выйти из кризиса.

Неожиданным спасением для AMC Entertainment стало популярное Reddit-сообщество Wall Street Bets. Оно позиционирует себя как движение, выступающее против хедж-фондов, институциональных инвесторов Уолл-стрит, которые массово распродают акции тонущих компаний, еще быстрее подталкивая их к банкротству.

Спасение AMC Entertainment происходило следующим образом:

-

Крупные инвесторы, получившие от топ-менеджмента сети в начале 2021 года сигнал о структурных проблемах, начали массово делать ставки на шорт акций. Выросло количество коротких позиций и пут-опционов.

-

Слабую надежду AMC Entertainment дало возобновление партнерских отношений с кинокомпанией Universal, которое на тот момент было приостановлено из-за противоречий. Новость 25 января 2021 года о том, что AMC Entertainment удалось привлечь инвестиции в сумме 917 млн, привело к росту курса на 245% – до 17,36 USD за акцию. Это стало одним из сигналов начать давление на продавцов.

-

В мае в сообществе Reddit появились призывы покупать акции AMC Entertainment. Массовая скупка бумаг розничными инвесторами привела к тому, что сделавшие ставку на падение маркетмейкеры оказались поставлены перед фактом необходимости наращивания хеджирующих позиций по колл-опционам.

Последовавший процесс гамма-сжатия фактически спас компанию от банкротства. И хотя затем стоимость акций вернулась на прежний уровень, AMC Entertainment получила временную передышку.

Объяснение гамма-сжатия GameStop

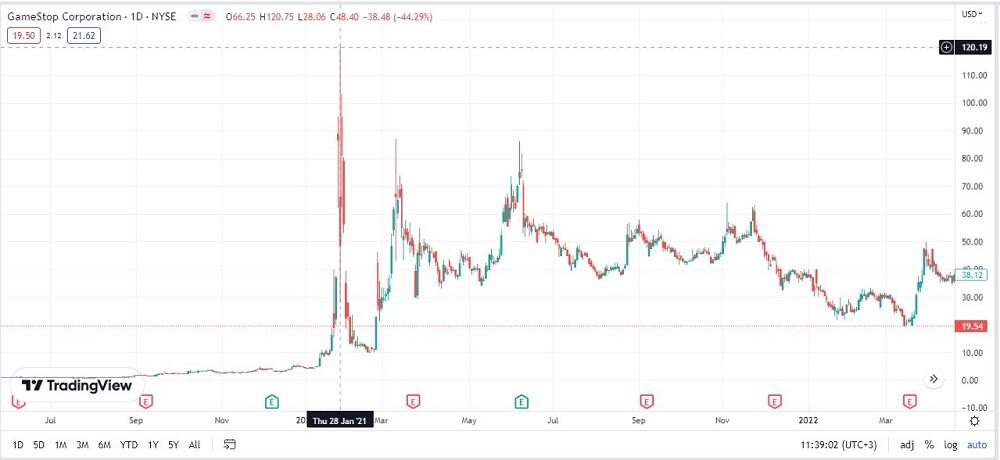

Аналогичная ситуация произошла на несколько месяцев ранее сквиза AMC с акциями компании GameStop (продавец видеоигр, игровых аксессуаров).

Сквиз GME – это сочетание шорт-сквиза и гамма-сжатия. При негативных прогнозах стоимости акций GME розничные трейдеры смогли сконцентрировать достаточные объемы покупок, чтобы сдвинуть цену вверх. Они покупали OTM call-опционы с низкой дельтой. ОТМ колл-опцион – опцион вне денег, у которого цена страйка выше текущей стоимости. То есть они специально подталкивали объемом покупок текущую цену к цене страйка. И чем быстрее цена приближалась к страйку, тем быстрее росла дельта. Чтобы полностью хеджировать опцион и сделать дельту нейтральной, маркетмейкеры вынуждены были докупать акции, поднимая цену на акции еще больше.

Объяснение гамма-сквиза Tesla

В ноябре 2021 года медленно растущий ценовой тренд Tesla сменился резким рывком вверх.

После рекордного роста акций более чем на 800% в 2020 году многие розничные инвесторы решили, что цена явно завышена. Также «масла в огонь» добавляли непредсказуемые действия Илона Маска. Поэтому неудивительно, что маркетмейкеры сделали ставку на снижение цены, которая действительно отошла от исторического максимума.

Тем не менее трейдеры продолжили скупку акций, чем в результате вызвали гамма-сквиз. На графике выше видна модель ценообразования с пробоем сопротивления. Резкий рост цены начался именно после прорыва уровня последнего максимума, где у многих продавцов были установлены стопы.

Что вызывает гамма-сквиз?

Причины гамма-сквиза:

-

Неожиданные новости, такие как экономические данные или решения центральных банков, являются причиной дополнительной активности покупки акций, рыночной волатильности и гаммы.

-

Высокая волатильность. Если базовые акции становятся более волатильными, это приводит к увеличению спроса на опционы, так как они становятся более ценными. Это, в свою очередь, приводит к увеличению спроса на базовый актив и к его росту.

-

Шорт-сделки. Если на рынке выставлено большое количество шорт-ордеров, это может привести к гамма-сквизу. Когда цена базового актива начинает расти, те, кто держат короткие позиции, вынуждены закрыть их, что приводит к дополнительному спросу на актив и усилению его роста.

-

Ограниченный доступ или низкая ликвидность. Если доступ к базовому активу ограничен (например, из-за ограниченного количества акций), это может привести к гамма-сквизу. В этом случае растущий спрос на опционы приводит к росту цены базового актива, так как инвесторы борются за ограниченный объем актива.

Еще одно объяснение гамма-сквиза – сговор покупателей. Маркетмейкеры не заинтересованы, чтобы цена по колл-опциону дошла до страйка. Ведь тогда им придется исполнять его себе в убыток. Частные инвесторы не способны тягаться с маркетмейкерами на длинных временных участках, но способны дать достаточный объем покупок на коротком временном промежутке, сделав ставку на краткосрочные колл-опционы, чтобы заставить маркетмейкеров увеличить хеджирование. Это и произошло в случае с GME и AMC.

Гамма-сжатие и короткое сжатие

Разница между коротким сжатием и гамма-сквизом:

-

Шорт-сквиз происходит непосредственно на акциях в момент вынужденного закрытия шорт-сделок. Гамма-сквиз возникает на опционах по причине необходимости хеджировать риски – докупать акции для обеспечения опционов.

-

Причиной короткого сжатия являются в том числе частные трейдеры, чьи стопы по коротким позициям также подталкивают цену вверх. Основная причина гамма-сквиза – хеджирование маркетмейкеров.

-

Шорт-сквиз влияет на скорость изменения цены в меньшей степени, чем гамма-сквиз.

Во многих источниках акции АМС и GameStop приводятся как примеры и шорт-сквиза, и гамма-сквиза. Почему так? Торговля на рынке деривативов напрямую зависит от торговли акциями. Если на рынке акций наблюдается короткое сжатие, то оно автоматически влияет на рынок опционов. Оба сквиза происходят одновременно, срабатывает эффект синергии. Несмотря на то, что у этих сквизов отличаются причины их появления, трейдер на графике видит одинаковый результат – резкий аномальный рост цены.

Как долго длится гамма-сквиз?

Гамма-сквиз может длиться от нескольких дней до нескольких недель. Активная фаза роста с момента перехода ценой критического уровня (уровня, после которого начинается массовое закрытие или хеджирование коротких позиций) чаще всего длится несколько дней, но может закончиться и в течение нескольких часов. Затем в ситуацию вмешиваются регуляторы, активность покупателей падает, и цена достигает своего пика.

Отход от пика к цене, предшествующей гамма-сквизу, наоборот может длиться от нескольких недель до нескольких месяцев. Самый резкий спад происходит в первую неделю, когда инициаторы сквиза активно избавляются от бумаг.

Примеры:

-

GameStop. Начавшийся в конце января 2021 года сквиз зафиксировал исторический максимум в течение недели. К «досквизовым» значениям цена вернулась через 10-14 дней с таким же резким, как рост, спадом и гэпом вниз.

-

AMC. Начавшийся в конце мая 2021 года гамма-сквиз достиг своего пика уже через неделю. На близких к максимальным уровнях цена продержалась еще 3 недели. Затем начался закономерный плавный спад, длившийся более 10 месяцев.

-

Tesla. С момента начала гамма-сквиза до достижения ценой пика прошло около 15 дней, за которые котировки выросли более чем на 50%.

Каждый гамма-сквиз по-своему уникален, поэтому его длительность спрогнозировать сложно.

Как торговать во время гамма-сжатия?

Теория торговли по фундаментальному анализу рекомендует начинающим трейдерам избегать любых периодов аномальной волатильности, так как цена в этот момент практически непредсказуема. Поэтому перед сквизом позиции лучше закрыть. Но если вы готовы рисковать, то алгоритм торговли во время гамма-сжатия следующий:

-

Найдите бумаги, по которым возможен гамма-сквиз. Так как короткое и гамма сжатия «соседствуют», можно использовать фундаментальные метрики, указывающие на объемы коротких позиций маркет мейкеров. Также следите за информацией в сообществах инвесторов.

-

Открывайте лонг-сделки, когда цена начала расти. Продавайте как можно быстрее, чтобы не попасть на разворот тренда.

-

Используйте стопы.

Один из вариантов инвестиционной стратегии – открытие сделок при пробое ценой ключевого уровня сопротивления. Но здесь есть один существенный риск – риск упущения точки своевременного открытия длинной позиции, а затем своевременного выхода из рынка. Резко растущий ценовой график подталкивает к очевидному решению – купить акции, пока наблюдается резкий рост. Но активная фаза гамма-сквиза в большинстве случаев длится максимум несколько дней. И в нее часто вмешивается регулятор, останавливающий торги, как только динамика роста превысит определенный процент. Из-за проскальзываний и гэпа ордера трейдера могут исполниться по менее выгодным ценам, в том числе и с убытком.

Cквиз индикатор

Наиболее распространенными индикаторами гамма-сквиза являются Полосы Боллинджера и Каналы Кельтнера. Оба индикатора отображают диапазон цен на рынке и показывают, насколько быстро происходит движение цен в одну или другую сторону. Если диапазон сужается и цены начинают колебаться в узком диапазоне, это может указывать на наличие гамма-сквиза.

Также в качестве дополнительных индикаторов можно использовать осцилляторы RSI и MACD. Например, значение RSI ниже 30 говорит о перепроданности акции и скором развороте цены вверх. Резкий разворот цены с ростом волатильности может привести сначала к шорт-сквизу, а затем и к гамма-сжатию.

Заключение

Вывод:

-

Гамма-сквиз – рост цены базового актива на рынке опционов вызванный тем, что маркетмейкеры, выступающие продавцами по колл-опционам, вынуждены скупать акции для хеджирования рисков. Дополнительные объемы покупок ускоряют рост цены. Больше покупок – быстрее растет цена.

-

Гамма-сквиз и шорт-сквиз происходят одновременно, но гамма-сквиз приводит к более резкому и более сильному скачку цен, так как в нем напрямую задействованы маркетмейкеры.

-

Гамма-сжатие чаще работает на акциях с негативным прогнозом и тем, по которым открыты преимущественно короткие позиции. Резкий рост начинается после пробоя ключевого уровня сопротивления.

Гамма-сквиз – это аномальная волатильность. На ней можно заработать, если вовремя купить, а затем на пике продать акции. Но в такие моменты часто встречаются гэпы, проскальзывания, регуляторы и брокеры приостанавливают торговлю опционами и акциями.

FAQ по гамма-сквизу

Что такое гамма-сжатие?

Это ситуация на фондовом рынке, когда повышенный спрос на колл-опционы (на покупку) ведет к резкому движению вверх курса базового актива. Когда большинство трейдеров одновременно покупают колл-опционы на один и тот же актив, продавцы вынуждены дополнительно покупать базовый актив, чтобы покрыть свои обязательства в будущем. Это приводит к росту спроса на актив, что, в свою очередь, приводит к дальнейшему увеличению цены.

Гамма-сжатие – это хорошо или плохо?

Для трейдеров, занявших короткие позиции – плохо. Цена идет вверх – их позиции закрываются по стоп-лоссу или стоп-ауту. Крупные инвесторы вынуждены нести дополнительные расходы, докупая акции по растущей цене для хеджирования рисков по опционам.

Для покупателей – хорошо. Они могут заработать на резком росте цены, если успеют продать акции на пике роста.

Было ли когда-нибудь гамма-сжатие?

Гамма-сжатие – относительно редкое явление в сравнении с шорт-сквизом. Самые известные примеры гамма-сквиза – рост стоимости акций компаний GameStop и AMC Entertainment.

Почему это называется гамма-сжатием?

Термин «гамма-сжатие» связан с греческой буквой гамма, которая используется в опционной теории для измерения скорости изменения дельты – изменения цены опциона относительно изменения цены базового актива. В моменты гамма-сжатия происходит резкое изменение гаммы опционов.

В чем разница между коротким сжатием и гамма-сжатием?

Короткое сжатие происходит на акциях по причине вынужденного закрытия шорт-сделок при росте цены. Гамма-сжатие происходит на опционах по причине необходимости маркетмейкерам хеджировать позиции по опционным контрактам на растущей цене.

Что обычно происходит после гамма-сжатия?

Цена резко взлетает вверх, после чего наступает резкий или плавный спад из-за продаж ранее купленных акций. На нисходящем движении возможно появление гэпов.

Какое значение гамма-сжатия было самым большим?

Нельзя точно рассчитать, какое гамма-сжатие было самым большим, так как для этого нет соответствующих индикаторов. В некоторых источниках есть информация о том, что самый большой квадратичный гамма-сквиз произошел в сентябре 2020 года. И он относился ко всему рынку опционов.

Как использовать индикатор сжатия?

Как таковых индикаторов гамма-сквиза нет, вместо них используют классические канальные индикаторы и осцилляторы. Например, сжатие ценового канала может говорить о том, что скоро на рынке вырастет волатильность, которая может стать причиной гамма-сквиза.

Что такое короткое сжатие на фондовом рынке?

Это ситуация, когда продавцы акций, открывающие шорт-сделки, вынуждены покупать акции, чтобы защитить свои позиции, когда курс идет вверх. Это приводит к дополнительному спросу и дальнейшему увеличению цены, что порождает цикл, называемый шорт-сквизом.

Что такое гамма-сжатие в криптовалютах?

Ситуация, когда стоимость криптовалюты резко растет из-за того, что маркетмейкеры вынуждены ее докупать, чтобы в будущем рассчитаться по колл-опционам.

Источник Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS