$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSЧто такое хеджирование на Forex? Стратегии хеджирования сделок

Многим будет интересно узнать о хеджировании сделок при торговле на валютном рынке. Это способ страхования рисков, возникающих в процессе торговли. При этом некоторые трейдеры смогли оптимизировать саму идею этого способа и превратить его в стратегию торговли.

Многие трейдеры осознают все преимущества данного способа страхования рисков только после того, как простейшие схемы защиты капитала дают сбой. Поэтому я решил доступно рассказать о стратегиях хеджирования, чтобы вы могли оценить все преимущества защиты депозита до того, как понесете значительные убытки.

В статье разберем:

- Определение хеджирования Forex и разъяснение понятия

- Как работает хеджирование рисков на рынке Forex?

- Способы хеджирования форекс

- Как хеджировать сделки на Forex?

- Плюсы хеджирования форекс

- Минусы хеджирования Forex

- Автоматизированная торговля с помощью хеджирования

- Что такое валютное хеджирование?

- Выводы по использованию хеджирования на форекс

- FAQ по Forex хеджированию

Определение хеджирования Форекс и разъяснение понятия

Чаще всего данный термин употребляется как "хеджирование рисков" и во многом вам покажется схожим с понятием диверсификации рисков на Форексе. Однако делать выводы не торопитесь – цели у понятий одни, а способы достижения разные.

Хеджирование на Forex — это метод защиты от убыточных сделок, связанных с неблагоприятным изменением курса валют.

Наиболее близким по смыслу является понятие страхования.

Хеджинг рисков подразумевает заранее предусмотренную защиту от возможных перепадов в цене торговых активов. Этот способ позволяет застраховаться от неприятных неожиданностей, связанных с торговлей на рынке валют и не только.

Для этого трейдеры часто используют так называемые коррелирующие валютные пары, то есть пары, чьи цены двигаются почти одинаково в одном направлении.

Кроме пар с прямой корреляцией могут использоваться пары с обратной корреляцией, то есть пары, чьи цены двигаются также одинаково, но в противоположных направлениях. В этом случае открываются две длинные или две короткие позиции. Подробнее о корреляции читайте тут.

Производится хеджирование путем открытия лонгов и шортов одной величины риска. При этом позиции могут открываться как по одному активу, так и по двум разным. При открытии по разным инструментам важно, чтобы активы как можно сильнее коррелировали друг с другом.

Примечание по терминологии:

Длинная позиция (позиция лонг) — покупка;

Короткая позиция (позиция шорт) — продажа.

Другой вид хеджирования - открытие позиции в лонг, на покупку по двум активам с отрицательной корреляцией друг к другу.

Например, валютные пары EURUSD и USDCHF обладают сильной отрицательной корреляцией. То есть, при росте курса первой пары наблюдается сравнимое по величине падение второй. Хеджирование сделок на Форекс в случае этих двух валютных пар будет выглядеть:

- открытие длинной позиции для пары EURUSD;

- открытие длинной позиции для пары USDCHF.

При этом одинаковый объем сделок обязателен только в случае классического или полного хеджирования. Также распространено частичное перекрытие рисков, предполагающее перекрытие только основной части рисков. Оно применимо в случае, когда наблюдаются достаточно мощные сигналы формирования тенденции.

Например, если вы уверены в том, что рынок EURUSD будет расти, то открытие меньшей по объему позиции USDCHF позволит получить большую прибыль, чем в случае полного хеджирования. При этом в случае неблагоприятного исхода вы сможете компенсировать лишь часть убытков.

Хеджирование - это легально?

На национальном уровне хеджирование сделок и биржевые спекуляции не всегда считаются законными инструментами страхования валютных рисков. Как ни странно, но некоторые операции хеджирования запрещены даже в США. Один из запретов как раз касается хеджирования на рынке Форекс. В США считается незаконным акт одновременной покупки и продажи одной и той же валютной пары по одной и той же или разным страйковым ценам.

Чтобы гарантированно ограничить хеджирование позиций Форекс, американский финансовый регулятор CFTC обязал брокеров включить в свою платформу ордер OCO (One Cancels Other), который запрещает одновременно покупать и продавать одну и ту же пару. Также финансовая комиссия применила правило FIFO, которое требует, чтобы трейдеры ликвидировали свои открытые позиции только в том порядке, в котором они были открыты.

Основной причиной подобных запретов считаются двойные транзакционные издержки с несущественным торговым результатом. Они приводят к тому, что брокеры получают гораздо больше прибыли, чем трейдеры.

На международном уровне хеджирование Форекс считается легальным инструментом страхования рисков. В частности, в ЕС, Азии и Австралии преобладает политика свободы выбора способов и стратегий торговли. Здесь нет никаких запретов на одновременную покупку и продажу одной и той же валютной пары. Брокеры активно поддерживают такую политику финансовых властей, так как хеджирование сделок приносит им в два раза больше спреда, чем обычные короткие и длинные позиции.

Как работает хеджирование рисков на рынке Forex?

Рассмотрим, что такое хеджирование простыми словами. Чтобы не подвергать риску свой капитал, проще всего закрыть сделку, которая вскоре может стать убыточной. Сначала кажется бессмысленным дополнительно покупать или продавать, когда можно просто выйти из рынка в безубыточной зоне. Однако в некоторых случаях открытие противоположных позиций может быть более удобным, нежели обычное закрытие. Чтобы понять это, рассмотрим пример хеджирования на паре EURUSD.

Предположим, что первоначально трейдер прогнозировал продолжение быстрого изменения цены пары вверх, опираясь в своих размышлениях на внутреннюю ценность доллара. С помощью сделки на покупку (зеленая линия) он решил получить прибыль с ожидаемого роста.

Однако последующий разворот вниз нарушил уверенность трейдера в первоначальных прогнозах. Вместо того, чтобы закрыть длинную позицию с небольшой прибылью, он на закрытии второго нисходящего бара минимизирует риск обратной сделкой (красная линия).

В дальнейшем он ничего не делает с противоположными сделками, пока не появляется сигнал к развороту в виде креста. Как только рынком завладевают бычьи настроения, инвестор закрывает шорт на уровне фиолетовой линии.

Полученная прибыль позволяет более свободно управлять риском, так как она способна компенсировать убытки в случае продолжения нисходящего движения цены. Поэтому трейдер может спокойно наблюдать за рынком, рассчитывая на то, что после разворота стоимость актива начнет расти.

В соответствии с ожиданиями инвестора, рост продолжился. Дождавшись момента, когда восходящее движение перешло во флет, о чем сигнализируют несколько подряд идущих баров с большими тенями, трейдер закрывает длинную позицию гораздо выше базовой цены.

На двух сделках ему удалось получить фактически двойную прибыль. В случае же негативного сценария инвестору не удалось бы заработать на хеджировании. Однако и потери были бы минимальны. Как раз благодаря возможности получения большой прибыли при незначительных рисках опытные трейдеры отдают предпочтение хеджированию, не выходя из рынка в безубыточной зоне.

Операцию хеджа не обязательно производить на том же графике, что использовался для открытия основной сделки. Более того, у многих брокеров данная функция отсутствует вовсе. Ситуацию исправляет использование торговых инструментов с высоким уровнем обратной или прямой корреляции. О корреляции различных торговых пар я писал здесь.

Способы хеджирования форекс

Хеджирование предполагает открытие позиции, которая позволяет при негативном развитии событий сократить общий уровень убытка. Примером такой ситуации, можно считать одновременную покупку валютных пар GBPUSD и USDCHF, между которыми наблюдается отрицательная корреляция. В случае, если по одной валютной паре тренд начнет движение в противоположную от прогнозного сторону, по другой будет накапливаться прибыль, нивелирующая общий убыток. При этом хеджирование может осуществляться несколькими способами:

- покупкой разнонаправленно движущихся валютных пар;

- покупкой и одновременной продажей валютных пар, плотно коррелирующих друг с другом;

- открытием разнонаправленных сделок по одной валютной паре по одной цене;

- открытие разнонаправленных сделок по одной валютной паре по разным ценам.

Последние два варианта на рынке Форекс еще называют локированием. Подробнее о локированных позициях или “замкЕ” и как из него выбраться, особенно если трейдер попал туда непреднамеренно, очень хорошо рассказал коллега в статье “Замок на форекс: панацея или провал?”.

Хеджирование через ограничение убытков

В каждом торговом терминале есть не только фиксация прибыли с помощью take profit, но и принудительное закрытие позиции по stop loss. Тяжелее всего срабатывание стоп-лосса дается начинающим трейдерам, которые не могут смириться с потерей определенной доли капитала.

Основная ошибка новичка на валютной бирже сводится к попытке пересидеть убыток.

Поэтому перед покупкой актива необходимо провести анализ рынка и определить максимальный уровень допустимой просадки. Если он превышает цифры, заложенные правилами риск-менеджмента, от операции стоит отказаться.

Если же ситуация кажется благоприятной, но возможный риск не позволяет войти в рынок полным лотом, можно уменьшить размер сделки. Различные стратегии предусматривают разные соотношения между take profit и stop loss, однако потенциальный профит должен быть выше лосса. При этом следует учитывать и размер спреда, разницы между покупкой и продажей.

Чтобы страхование сделок форекс не носило спонтанный характер, необходимо выработать всего два правила:

- Определять уровень стоп-лосса до входа в рынок.

- Не передвигать стоп-лосс ни при каких условиях.

Это позволит справиться еще с одной проблемой новичка – низким уровнем дисциплины. Одер, поставленный без подготовки и принесший убыток, заставит в следующий раз более аккуратно анализировать ситуацию.

Корреляция пар и хеджирование сделок

Корреляцией называется явление, при котором графики разных валютных пар двигаются в одном (положительная корреляция) или противоположных (отрицательная корреляция) направлениях со схожей скоростью.

Обычно, трейдеры используют взаимосвязи валютных пар для подтверждения или опровержения своих прогнозов.

Также, с помощью коррелирующих валютных пар можно хеджировать сделки. Например, можно открыть две одинаковых позиции на валютных парах с обратной корреляцией.

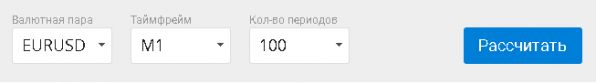

Вручную рассчитывать степень корреляции валютных пар непросто, поэтому трейдеры применяют для этих целей специальные индикаторы. LiteFinance разработал удобный калькулятор корреляции, который показывает, насколько совпадают движения графиков разных торговых инструментов.

Давайте вместе попробуем рассчитать корреляцию для пары EURUSD, используя калькулятор ниже:

И что мы видим? В тройку наиболее перспективных инструментов с прямой корреляцией для EURUSD входит: NZDUSD, EURJPY, AUDUSD, а с обратной: USDDKK, USDCHF, USDSEK.

Еще больше информации о корреляции валютных пар и сам калькулятор можно найти здесь.

Как хеджировать сделки на форекс?

Рассмотрим пример хеджирования на Форекс по классическому методу в рамках одной валютной пары EURUSD.

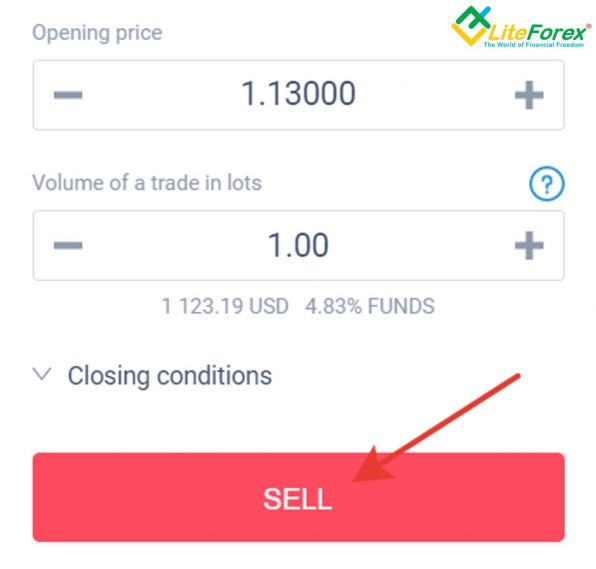

Рассмотрим ситуацию, где EURUSD находится в бычьем тренде уже длительное время. Мы ожидаем разворот направления и ждем сигналов в виде свечных паттернов. Увидев на графике два подряд нисходящих бара (выделил синим овалом на графике выше) в качестве подтверждения паттерна “падающая звезда” (свеча с коротким телом и длинной тенью сверху), открываем короткую позицию в размере 1 лота на уровне красной горизонтальной линии, в районе 1,13:

Далее, уже находясь в короткой позиции мы видим, что вместо устойчивого медвежьего тренда наблюдается боковое движение. После формирования двух полнотелых длинных свечей, которые практически перекрывают все медвежье падение, появляется большой риск дальнейшего движения пары EURUSD вверх и продолжения бычьего тренда (ситуацию выделил вторым синим овалом, правее):

Для того, чтобы уменьшить риск, открываем противоположную первой позицию такого же объема, в 1 лот. На графике выше цена открытия по EURUSD отмечена зеленой горизонтальной линией, в районе 1,134.

Таким образом две сделки перекроют друг друга и защитят наш депозит. Мы заморозили уровень потенциальных потерь в 400 пунктов (спред между открытием короткой и длинной позиции) в условиях сильной неопределенности.

Теперь мы можем спокойно наблюдать за рынком, не боясь существенных убытков. Если цена всe-таки пойдет вниз, то мы закроем длинную позицию и будем получать профит от короткой. Если же появятся сигналы на продолжение бычьего тренда, то закрытию подвергнется короткая позиция, а длинная начнет приносить прибыль.

Пример применения стратегии хеджирования на форекс

Рассмотрим еще один пример полного хеджирования сделок на форекс, только в этот раз мы дополнительно рассчитаем возможные потери и полученную в результате выхода из хеджа в прибыль.

На участке, отмеченном синим овалом на графике выше, мы принимаем решение о том, что цена в ближайшей перспективе пойдет вверх. Поэтому сразу после закрытия свечи мы открываем длинную позицию на отметке 1,08578 пункта (зеленая линия).

Дальше цена пошла вниз и пересекла ближайший уровень поддержки, который обозначен красной горизонтальной линией на уровне в 1,08180. Значит, возникает достаточно весомый сигнал о продолжении медвежьего тренда.

Чтобы застраховаться от больших убытков, откроем противоположную позицию такого же объема на уровне 1,08166 пункта после закрытия длинной медвежьей свечи. Разница между двумя противоположными позициями составляет всего 0,00412 пункта. Это тот размер убытка, который мы ограничили за счет страхования рисков.

На графике выше видно, что полное хеджирование позиций форекс-сделки было выполнено не зря. Благодарю данной стратегии, мы смогли безболезненно пересидеть движение рынка против нашей изначальной позиции.

Через некоторое время снова начинается бычье движение. В тот момент, когда цена достаточно укрепилась выше первоначальной позиции на уровне 1,08852 пункта (черная линия на графике) мы закрываем короткую позицию, зафиксировав тем самым 0,00686 пункта убытков по короткой позиции (уровень открытия короткой позиции - уровень закрытия короткой позиции). Однако сам трейд еще не завершен, так как у нас остается длинная позиция, открытая на уровне 1,08578 пункта.

Как видите, дальше последовал мощный бычий импульс. Мы следуем бычьему тренду и закрываем позицию после разворотного паттерна в виде “Падающая звезда” и двух подтверждающих красных свечей (выделил на графике фиолетовым цветом) Закрытие произошло на уровне фиолетовой линии, по цене в 1,09484 пункта. Таким образом, чистый профит с открытого лонга без учета комиссий составил 0,00906 пункта (1,09484 - 1,08578), а совокупный профит от всего трейда – 0,00220 пункта (0,00906 - 0,00686). Как видите, итоговая прибыль в результате страхования рисков заметно уменьшилась, однако мы полностью застраховали риски на случай негативного сценария.

Методы хеджирования в Форекс стратегиях

Теперь, когда мы разобрали пример Форекс хеджирования, рассмотрим методы защиты капитала. Давайте разберем характеристики, по которым классифицируются методы:

Тип инструмента для хеджирования

По нему различают биржевое и внебиржевое хеджирование Форекс. Биржевые хеджи открываются на бирже с участием контрагента, которым в случае с рынком Форекс в качестве контрагента выступает брокерская компания. Внебиржевые сделки открываются за пределами биржи. Они не обращаются на рынке и оформляются разово.

Объeм компенсируемого риска

Различают полное или частичное форекс хеджирование. Полное – предполагает компенсацию всего объема рисков, а частичное – лишь их части. Последнее применяется в случае незначительных рисков.

Покупатель или продавец

В зависимости от того, ставите ли вы на повышение или на понижение цен, различают хеджированные покупки и продажи. В первом случае капитал страхуется от возможного повышения цены, а во втором – понижения.

Тип актива

Хеджирование при торговле на Форекс может быть чистым или перекрестным. Чистое – предполагает заключение противоположной сделки на тот же тип актива. В случае же с перекрестным сделка заключается на отличный от базового актив. При этом новый актив должен коррелировать с базовым, то есть его цена зависит от цены базового актива. Например, при снижении цены на базовый актив, стоимость актива, который мы использовали для хеджа, также падает или, наоборот, расти в сопоставимом масштабе.

Время заключения основной сделки

По этому параметру выделяют классическое и предвосхищающее хеджирование сделок на Форекс.

В первом случае противоположная сделка заключается сразу после основной (страхуемой). Пример классического хеджа — покупка опциона, перекрывающего основную сделку.

Во втором же случае, противоположная сделка заключается задолго до оформления страхуемой, как это происходит при покупке фьючерсов.

Виды стратегии хеджирования форекс

В зависимости от описанных характеристик выделяют несколько видов хеджинговых стратегий.

Стоит отметить!

- Чтобы прибыль превышала убытки при хедже, выбранные инструменты должны быть высоковолатильными, а сделки следует совершать внутри дня.

- Все виды опираются на основное правило риск-менеджмента – в одной сделке нельзя потерять более 5% от депозита. Более того, нельзя вкладывать более 10% капитала в активы с близкой корреляцией.

Полное хеджирование

Предполагает открытие одинаковых по объeму противоположных сделок на продажу или покупку одной и той же валюты или актива. Таким образом трейдер полностью защищает свой депозит от рисков движения цены в направлении, противоположном ожидаемому.

Частичное хеджирование

При низких потенциальных рисках движения цены в неблагоприятном направлении, можно компенсировать основную сделку лишь частично. В этом случае увеличивается потенциальная прибыль и одновременно снижаются расходы на открытие хеджирующих позиций. Однако в случае недооценки рисков трейдер может столкнуться с непредвиденными убытками.

Предвосхищающее хеджирование

Предполагает приобретение фьючерсного контракта по фиксированной цене с расчeтом на то, что в будущем актив будет продаваться по лучшей цене.

Перекрестное форекс хеджирование

Этот метод предполагает заключение страхующей сделки на актив отличный от базового. Как я уже рассказывал выше, примером перекрестного вида может служить открытие длинных позиций по парам EURUSD и USDCHF.

Селективный метод

Это сложная стратегия хеджирования, которую стоит применять только опытным трейдерам.

Она предполагает заключении на рынке базового актива и срочном (страховом) рынке сделок, отличающихся как по времени, так и по своему объeму.

Гибкость стратегии позволяет выбирать лучшие пропорции, достигая оптимального отношения прибыльности сделок к торговым рискам.

Для наглядности разберем небольшой пример:

Предположим, что трейдер приобретает 1000 акций в начале года, которые планирует продать по более высокой цене в третьем квартале. Во втором квартале он открывает опцион на продажу на 1500 акций. При этом проведенные расчеты позволяют трейдеру с высокой долей вероятности надеяться на получение профита при закрытии обеих сделок в разное время.

Межотраслевое хеджирование

Предполагает страхование активов одного сегмента, активами другого сегмента. Например, негативные ценовые движения на паре EURUSD могут компенсироваться контрактами на разницу цен каких-либо энергоресурсов.

Хедж-трейдеры часто используют большинство описанных стратегий, совмещая разные инструменты и целые стратегии.

Про одну из таких систем, а именно хеджированную грид-торговлю по стратегиям Forex grid и Forex Double Grid Strategy, я уже рассказывал в своей статье.

Настало время подвести небольшой промежуточный итог и коротко рассказать об основных плюсах и минусах страхования рисков.

Плюсы хеджирования форекс

Плюсов применения хеджирования на Форекс много. Давайте очень подробно разберем все преимущества этого метода при торговле на Форекс:

1. Широта применения

Благодаря большому выбору стратегий, инструментов и способов, хеджинг может применяться как мелким, частным трейдером, так и большим инвестиционным фондом или даже быть частью экономической политики целых государств.

Хеджированием можно назвать стратегию сохранения средств обычного человека, который перекладывает свои сбережения в золото или валюту других государств, чтобы минимизировать риск потери от девальвации национальной валюты.

Так и целевая программа по развитию туризма в Объединенных Арабских Эмиратах для диверсификации источников дохода и снижения зависимости от продаж углеводородов, также является хеджированием в национальных масштабах, где государство продает условно “Нефть” и покупает “Туризм”.

2. Гибкость и универсальность подхода

Данный пункт, является хорошим дополнением к первому. Гибкость страхования рисков обеспечивается за счет логической простоты подхода и при этом, большого инструментария, который делает процесс компенсации рисков универсальным почти для каждой сделки. Благодаря нему, хеджирование делится на подвиды:

- с полным или частичным покрытием ,

- традиционное или селективное,

- внебиржевое, биржевое и смешанное,

- чистое и перекрестное,

- превосходящее и классическое.

3. Диверсификация рисков

Это золотое слово для любого инвестора. Диверсификацию можно рассматривать, как частный пример селективного и перекрестного хеджирования. Слоганом этого определения может стать поговорка: “Не ложи все яйца в одну корзину!”. Логика данного утверждения проста и понятна, однако, в финансовом мире следовать этому правилу непросто.

Принципы страхования рисков упрощают задачу диверсификации для инвестора, определяя два основных инструментария: это сегментированность активов и корреляция цен активов в портфеле.

Под сегментированностью подразумевается принадлежность активов в портфеле к разным рынкам, отраслям и формам владения. Например, портфель состоящий из одной криптовалют будет менее сегментирован, чем портфель, в котором находятся еще и акции. А тот будет менее сегментирован, чем портфель, в котором есть еще и облигации. Думаю, что логика здесь понятна. Про корреляцию цен было сказано и в этой и других статьях в блоге LiteFinance достаточно много. Что-то здесь добавить уже трудно.

4. Возможность не только ограничить риски, но и заработать

Первостепенная задача процесса хеджирования - это защита от рисков. В этом плане оно часто противопоставляется стоп-лоссу, что является огромной ошибкой. Слоганом хеджирования легко могло бы стать выражение - “Все что не потеряно - заработано”.

Однако, говоря об этом методе, как стратегии для активной торговли, понятие профита принимает более существенное значение. Хорошую возможность для этого открывают, например, разновидности Grid стратегий. Применяя этот метод можно зарабатывать даже на совершенно флетовом рынке.

Другой элемент страхования рисков, который используется для заработка уже институциональными инвесторами, это Carry trade - займы под низкий процент в одной валюте и открытии более доходных депозитов в другой. Не стоит забывать и про фьючерсы с опционами, главная роль которых как раз и заключается в страховании рисков. Данные инструменты очень полюбились спекулянтами и стали популярными не в качестве инструмента хеджирования, а в качестве активного трейдинга.

5. Актуальность метода хеджирования

Во время кризисов и экономической нестабильности, понимание основ страхования рисков и навыки применения технологии, которую мы тут обсуждаем, становятся особенно ценными и актуальными. Многие торговые компании, финансовые организации и даже Центральные Банки имеют свою стратегию страхования рисков, чтобы обеспечить стабильную работу во времена повышенной турбулентности на рынках.

Возможно вы даже не задумывались, но о процессах хеджирования мы слышим постоянно. Просто в СМИ, вместо сложного термина, используют такие обороты, как - “бегство от рисков”, “тихая гавань”, “горящие деньги”. Всегда, когда мы слышим в новостях, что какие-то крупные инвестиционные фонды продали акции и перешли в золото и государственные облигации, мы понимаем, что они просто страхуют риски. Почему бы и нам, частным трейдерам, не применять эти стратегии страхования рисков в своей торговле на форекс.

Минусы хеджирования форекс

Поговорим о минусах. Их не так уж и много, но они тоже есть, это:

1. Нет гарантии сохранения средств

Огромным заблуждением является мнение, что хеджирование - это альтернатива стопу. Многие новички именно так и считают и в итоге сливают свои депозиты.

Нужно ясно понимать, что оно не дает ни гарантий сохранения средств, ни гарантий прибылей. Это лишь подход, способствующий сокращению рисков, но ликвидировать их с помощью хеджа на 100% невозможно.

2. Заморозка средств

Этот процесс может требовать большого отвлечения свободных средств. Особенно это касается хеджинга с полным покрытием, когда мы удваиваем размер своего портфеля, для открытия позиции, которая будет перекрывать предыдущую.

В большинстве случаев существуют альтернативные вложения, которые были бы способны принести больше прибыли, чем просто находиться в залоге у открытых сделок с целью избежания убытков.

3. Психологическая ловушка

При частом использовании хеджирования в трейдинге формируется ложное ощущение безопасности и беспроигрышности позиций. Трейдер начинает злоупотреблять локированиями позиций, наращиванием рисков и увеличением кредитного левереджа. Он отказывается от стопов, ведь зачем фиксировать убытки, когда можно просто уйти в замок и пересидеть неудачную позицию. Однако, на деле все сложнее. Подробнее об это рассказано моим коллегой здесь.

4. Дополнительные расходы

Дополнительные расходу будут, так как открывая позицию для покрытия рисков, вы платите брокерскую комиссию. То есть необходимо закладывать дополнительные расходы на покрытие спреда и свопа. Как правило, именно новички забывают учесть эти расходы в стратегиях торговли со страхованием рисков.

5. Высокий входной порог

Под этим понятием я понимаю высокие требования к аналитическим способностям и экспертным навыкам трейдера и инвестора, желающего применять хеджинг в личных целях. Несмотря на элементарную логику, понятную даже школьнику, стратегии перекрытия рисков, достаточно серьезный предмет для изучения, который в первую очередь связан с широким кругом разных способов и методов.

Стоит учесть, что и теоретическая подготовка ничто без практического опыта. Часто эксперименты оборачиваются убытками, поэтому опыт будет стоить денег. Для тех кто с этим не согласен, пройти данный входной порог будет почти невозможно.

Автоматизированная торговля с помощью хеджирования

Хеджирование Форекс с помощью автоматических торговых инструментов или роботов может принести трейдеру множество преимуществ и выгоды. Роботы поддерживают внутреннее значение актива на первоначальном уровне практически без вмешательства пользователя. И тем самым освобождают его от необходимости выполнения массы рутинных операций.

Автоматизированные системы открывают дополнительные позиции на покупку или продажу на основе интеллектуального анализа рынка. Роботы оценивают вероятность развития тренда, его разворота, потенциальную силу и длительность, а также множество других факторов, чтобы обеспечить хеджирование риска с минимальными издержками.

Автоматизированное хеджирование в Форексе используют как трейдеры и биржевые спекулянты, так и крупный бизнес. Например, в системе онлайн-банкинга Deutsche Bank уже несколько лет тестируется приложение интеллектуального хеджирования рисков Maestro.

Программа позволяет загружать либо вручную вводить информацию о текущих торгах, анализирует рынок и запускает процедуру хеджирования валютного риска. Одно из преимуществ решения - адаптивный подход. Пользователи могут загружать как статистику по агрегированным валютным экспозициям, так и в виде отдельных сделок. Нет ограничений и на частоту обновления информации. Пользователь может обращаться к рынку Форекс хоть каждый день или каждый час, выгружать новые сделки и добавлять их в базу программы.

Функционал программы позволяет осуществлять полное комплексное страхование баланса. Общий риск рассчитывается на основе информации о соотношении кредиторской и дебиторской задолженности, ликвидности на банковском счете, а также любых хеджинговых сделках на Форекс. Как только все позиции загружаются в базу данных, программа анализирует рынок, вычисляя необходимую хеджевую корректировку.

Корректировка в приложении – это обычная сделка, которая может заключаться автоматически или после рассмотрения пользователем, а также при необходимости модифицирована.

Внедрение автоматического хеджирования сделок Форекс на базе приложения Maestro показало хорошие результаты на примере множества компаний клиентов Deutsche Bank. Однако практическая реализация автоматического хеджирования Форекс требует участия специалистов, способных настроить софт для выполнения необходимых задач.

То же самое можно сказать и про автотрейдинг с использованием советников для хеджа. Для получения стабильной прибыли от торговли нужно хорошо освоить теорию, которую я вам здесь даю, и научиться применять ее на практике в ручном режиме.

Что такое валютное хеджирование?

Валютное хеджирование – заключение сделок на продажу и покупку с целью снижения валютного риска. Этот финансовый маневр позволяет ликвидировать влияние колебания цен на рынке, сделать торговлю похожей на обмен валюты, который производится по фиксированному курсу.

Для лучшего понимания приведу простой пример валютного хеджирования. Предположим, вы собираетесь купить пару USDJPY в ожидании дальнейшего роста рынка. Однако вскоре должны выйти важные новости, которые могут спровоцировать кратковременную волатильность. При небольшом депозите или большом кредитном плече даже относительно небольшие колебания на финансовых рынках могут поглотить весь доступный капитал.

В подобных случаях необходимо подумать о риске и в качестве страховки от убытков заключить противоположную сделку. Когда на рынке снова будет наблюдаться невысокий уровень волатильности, хедж-позицию можно будет закрыть, а после получить прибыль с основной позиции.

Конечно, на практике из-за несоответствия установленной цены и цены исполнения, спредов и комиссий брокера при одновременном заключении противоположных сделок вы будете нести небольшие убытки. Однако они не идут ни в какое сравнение с рисками.

При правильном подходе вы также сможете сыграть на волатильности, то есть получить прибыль сразу с двух позиций, как это было показано в примере выше.

Рассмотрим детальнее виды валютных рисков и способы страхования от них.

Всего различают четыре базовых типа валютных рисков:

Операционный (иногда называют конверсионным) – риск недополучения прибыли или возникновение убытков в результате экспортных операций из-за негативных изменений обменного курса используемых валют. Его можно снизить путем сдерживания экспорта, определения оптимального уровня для экспортеров и импортеров назначаемых цен и ценных бумаг, в которых они выражены, сужением сроков получения и выплаты средств, использованием валюты поступлений для покрытия затрат.

Расчетный (трансляционный, балансовый) основан на несоответствии между убытками и прибылью, выраженными в валютах различных государств. Например, у американской международной компании есть филиал в Германии. Следовательно, часть ее активов выражена в евро. И если у нее нет сопоставимого с американскими активами пассивов, то первые подвергаются валютному риску. Снижение курса евро станет причиной уменьшения балансовой стоимости материнской компании, который выражается в американских долларах. По аналогии, значительное превышение пассивов над активами будет создавать еще большие риски в случае повышения курса евро. Поэтому единственным способом защититься от расчетных рисков является поддержание баланса между активами и пассивами.

Экономический - негативное воздействие возможного колебания курса валют на какие-либо аспекты, связанные с деятельностью компании: товарооборот, производство, спрос, себестоимость продукции, острота конкурентной борьбы и т. д. В результате этого ухудшается экономическое положение компании. Экономическим рискам менее всего подвержены компании, несущие издержки исключительно в национальной валюте.

Скрытый риск может относится к любому из описанных. Единственное отличие - это то, что он никак не учитывается в экономической политике компании, то есть является скрытым. К примеру, один или несколько поставщиков компании могут использовать в производстве импортные ресурсы, из-за чего цена на поставляемые компоненты в результате волатильности курса валют может резко вырасти.

Рассмотрим возможные виды страхования от перечисленных рисков.

Виды хеджирования валютных рисков

Инструменты делятся на:

- биржевые (фьючерсы, свопы и биржевые опционы);

- внебиржевые (внебиржевые свопы, внебиржевые опционы и форвардные контракты).

- Биржевые инструменты отличаются высокой ликвидностью, низкими кредитными рисками и возможностью проведения биржевого клиринга, но при этом связаны с необходимостью ежедневного внесения маржи, а также строгими ограничениями на вид базового актива, сроки и условия поставок.

- Внебиржевые напротив позволяют инвестору выдвигать наиболее удобные требования на вид активов и условия сделки, однако сопряжены со сложностями в поисках контрагента, отличаются высокими кредитными рисками и низкой ликвидностью.

Фьючерсы

Фьючерсные контракты обеспечивают взаимное обязательство купли-продажи в заранее оговоренное время по определенной цене. Кроме валютного рынка они активно применяются на фондовых рынках, рынке акций и товарном рынке.

Высокая популярность фьючерсов обуславливается возможностью их применения почти на любом из доступных рынков, стандартизацией, а также минимальной маржой, которая обуславливается первоначальным отсутствием капиталовложений. Также они способны полностью компенсировать убытки независимо от того, насколько изменится стоимость акций, товаров или курс валют.

В зависимости от направления движения цены финансового инструмента различают два способа страхования рисков. При хеджировании покупкой инвестор застраховывает себя от роста цены в будущем. А если выбирает хеджирование продажей, то на рынке происходит реализация товаров для страховки от снижения их ценности.

Полное хеджирование сделок Форекс с помощью фьючерсов обеспечивает 100% страхование от получения убытков. Если же риски хеджируются частично, инвестору удастся компенсировать лишь часть убытков. Но и прибыль в случае благоприятного варианта развития событий будет выше.

Опционы

Некоторые трейдеры предпочитают классической фьючерсной сделке опционы. Их предлагают на фьючерсные контракты, позволяя купить или продать целевой актив до истечения срока действия опциона. В этом случае компания уплачивает комиссию, называемую премией, но также она полностью страхует себя от убытков, связанных с изменение курса валют.

Приведу простой пример. Допустим, топливная компания планирует через месяц купить керосин на сумму 5 000 000 долларов. При этом основной ее капитал хранится в евро. Если курс за это время вырастет хотя бы на 1%, то потери составят 50 000 долларов. В случае же покупки опциона стоимость доллара зафиксируется на текущем уровне. И даже если за заключение такого контракта компании придется заплатить премию в размере нескольких тысяч долларов, то такие потери будут значительно уступать возможным валютным рискам.

Форвардные контракты

Форвардные контракты - это нестандартизированный контракт на поставку актива в будущем по фиксированной цене. Данные контракты не относятся к биржевым инструментам.

Свопы

Свопы - операции по обмену ценными активами, сопровождаемые противоположной сделкой. Брокерский своп является примером защиты валютных рисков компанией от возможной волатильности валют.

Выводы по использованию хеджирования на форекс

Хеджирование позиций Форекс не зря является одним из наиболее распространенных инструментов страхования рисков. При продуманном применении оно позволяет уменьшить риски лишь незначительно жертвуя профитом. При этом единственным недостатком страхования рисков является как минимум двукратное повышение затрат на открытие сделок.

В следующей обучающей статье мы продолжим изучать данную тему и подробно изучим форекс стратегии, такие как Forex grid и Forex Double Grid Strategy. Подписывайтесь, чтобы ничего не пропустить!

Важно: Лучше не откладывать, а сразу закрепить знания на практике на демо-счете. Опробовать все описанное мною сегодня я рекомендую в удобном торговом терминале LiteFinance, который я и использовал при написании этой статьи.

FAQ по Форекс хеджированию

Что такое хеджирование?

В переводе с английского «Hedge» означает страховка, защита. Применимо к капиталу трейдера, хеджирование призвано компенсировать риски будущих колебаний цен.

Суть метода заключается в открытии сделок на одном рынке с целью перекрытия ценовых рисков противоположной позиции на другом рынке. При этом обе позиции должны быть равными по объему. Этот метод применяется для балансирования обязательств на рынке товаров, валюты, ценных бумаг, форвардных контрактов, опционов.

Существует два базовых метода: на покупку (приобретение актива, защищающее от возможного повышения цен) и продажу (продажа актива). В результате обеспечивается, как снижение рисков, так и уменьшение прибыли.

Как работает хеджирование на форекс?

Существуют разные методы хеджирования сделок на рынке Форекс. В классическом варианте открываются две одинаковые противоположные по направлению сделки. Если объeм срочной сделки меньше основной, то речь идет о частичном страховании рисков, предполагающем компенсацию только части убытков. Этот метод применяется в случае незначительных рисков.

Снижать риски можно также перекрeстным методом, то есть открывая срочный ордер на активе отличным от основного. Самый же сложный метод - селективная защита, когда сделки на рынке базового актива и срочном рынке отличаются как по времени, так и по объeму.

Как хеджировать сделки на форекс?

Рассмотрим классическое хеджирование. Предположим, что трейдер посчитал, что тренд пойдет вниз и открыл короткую позицию. Однако почти сразу после входа график начал разворачиваться вверх и для защиты капитала трейдер решил применить страхование рисков. Для этого он открыл противоположную позицию такого же объема, то есть поставил замок. Как рынок всe-таки стал похож на падающий, он закрыл длинную позицию и начал получать чистую прибыль с оставшейся короткой. Частичное хеджирование (то есть открытие срочной сделки, уступающей по объему основной) можно было бы применить в случае, когда трейдер был бы практически на 100% уверен в том, что в ближайшем будущем сформируется медвежий тренд. А уменьшить убытки можно было бы в случае бокового движения открытием двух противоположных позиций в один момент.

Как перекрыть убыточную сделку?

Существует два подхода к хеджированию на Форекс убыточных сделок. Первый предполагает защиту от дополнительных убытков, но имеющиеся компенсированы не будут. В этом случае открывается равнозначная позиция в противоположном направлении.

Второй подход позволяет полностью компенсировать убытки, но требует от трейдера предельной осторожности. Суть его заключается в открытии противоположной позиции большего объема. Например, если объем убыточной длинной позиции составляет один лот, и вы практически уверены в том, что стоимость актива будет продолжать падать, то следует открыть позицию объемом в два лота. Впоследствии она полностью компенсирует убытки и начнет приносить прибыль.

Главная опасность при таком подходе - вероятность скорого разворота вверх. Трейдер должен следить за рынком, чтобы вовремя заметить признаки смены тренда и успеть закрыть хедж-позицию или захеджировать ее еще одним лонгом.

Что такое валютное хеджирование?

Валютное хеджирование представляет собой методы защиты средств от колебаний курсов валют в бизнесе. Его основными инструментами являются:

-

· опционы – контракты на покупку актива заранее;

-

· фьючерсы – договоры на покупку актива в оговоренное время по оговоренной цене.

-

· форвардные контракты – договоры, закрепляющие условия сделки.

-

· свопы – операции по обмену активами, сопровождаемые контр-сделкой.

Фьючерсы относятся к биржевым инструментам. Свопы и опционы могут заключаться как на бирже, так и вне еe, а форвардные контракты - внебиржевые инструменты.

Как выбраться из хеджа на форекс?

Чтобы выбраться из хеджа, необходимо закрыть одну из позиций. Основная сложность выхода из такой позиции заключается в выборе правильного момента. Перед закрытием позиции вы должны быть уверены в направлении движения цены, иначе все действия по защите капитала будут бесполезны. Прежде чем принимать решение, мы рекомендуем дождаться нескольких согласованных сигналов. При этом если объeм основной и срочной позиций одинаков, закрывать можно любую из них в зависимости от прогнозируемого направления движения цены. При частичном хеджировании, то закрытие основной позиции, возможно потребует увеличения объема срочной.

Как торговать на форексе как хеджинговый фонд?

Чтобы ответить на этот вопрос рассмотрим, как торгуют начинающие трейдеры, более опытные и хедж-трейдеры. Первые открывают одну позицию большим объемом по одному или нескольким несвязанным друг с другом торговым инструментам. Более опытные трейдеры входят в позицию минимальным лотом и постепенно его наращивают, часто усредняя ее уже против тренда.

Хедж-трейдеры используют более сложный подход.Суть их метода сводится к максимальной диверсификации рисков. Они применяют сразу несколько торговых стратегий к нескольким инструментам. Торговые стратегии отличаются по степени агрессивности, подходу к анализу рынка и другими параметрами. Агрессивная стратегия может давать неплохой профит, а в случае еe провала более консервативная компенсирует убытки.

Как торговать на форекс как хедж фонд?

Торговые стратегии хедж-фондов базируются на трех правилах:

1. заключение длинных сделок (от года и более);

2. первоначальный вход в рынок небольшими позициями относительно общего капитала.

3. постепенное наращивание объема позиций с развитием благоприятного тренда.

Хедж-фонды стремятся диверсифицировать риски, активно пользуясь коррелирующими валютными парами. За счет этого они значительно расширяют диапазон доступных сигналов. Ведь на двух и более графиках можно обнаружить гораздо больше признаков продолжения тренда или предстоящего разворота, чем на одном. Также с помощью коррелирующих инструментов, они расширяют свои возможности хеджирования сделок.

Как хеджировать форекс опционами?

Опцион – это контракт на покупку или продажу актива по фиксированной цене. При этом сделка может быть осуществлена только в течение времени жизни опциона. Контракты на покупку называются «колл» (Call), а на продажу – «пут» (Put).

Даже если рыночный тренд пойдет против ожиданий трейдера, он сможет избежать убытков, совершив сделку по заранее оговоренной цене. Однако за сделку инвестору придется заплатить брокеру премию. То есть заранее понести потери, чтобы избежать еще больших убытков.

Предположим, что компания берет опцион на покупку 1 000 000 евро по курсу 1.1100. За контракт она платит брокеру премию в размере 300 долларов. Если к моменту завершения срока жизни контракта курс евро вырастет на 2%, то чистые потери все равно будут составлять 300 долларов. Для сравнения покупка евро за доллары без хеджирования принесла бы компании потери в размере 20 000 долларов.

Похожие статьи:

Статьи → Фьючерсы, опционы, свопы и ПИФы: Полный гид по инструментам для частного инвестора

Новости → Инвесторы скупают золото: геополитика, ставки и угроза для ФРС

КРИПТОТРЕЙДИНГ → Полное руководство по медвежьему рынку: от FUD к новому бычьему циклу

КРИПТОТРЕЙДИНГ → Брокер «Weltrade»: специфика непокрытой продажи криптовалют через «HitBTC»

Нет комментариев. Ваш будет первым!