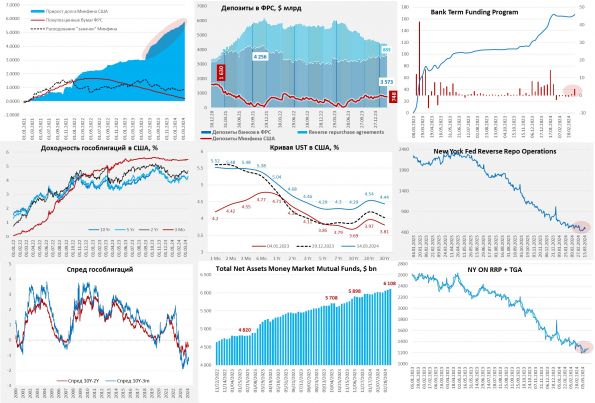

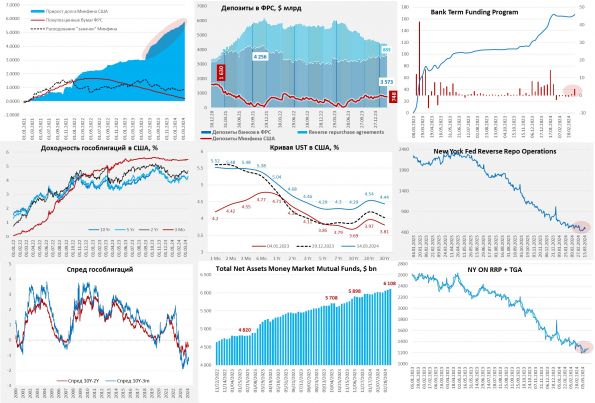

ФРС на неделе не усердствовала, сократив портфель векселей на $3.5 млрд, но одновременно банки все же воспользовались последними возможностями занять по программе BTFP взяв $3.4 млрд. Скорее всего за деньгами в BTFP пришел проблемный NYCB. Но в целом за 4 недели ФРС сократила портфель гособлигаций на $60 млрд – вернув объемы QT к целевым уровням

Более интересные процессы были на пассивной стороне баланса ФРС, хотя Минфин вернул в систему $12 млрд, сократив остатки на счетах до $748 млрд, но прилично вырос объем обратного РЕПО ФРБ Нью-Йорка, который прибавил $65 млрд за неделю до 13 марта после резкого снижения неделей ранее, это привело к сокращению остатков на счета в банках на $47.5 млрд. Хотя объем ликвидности средств здесь по-прежнему высок и составил $3.57 трлн.

Пока долларов в системе много, но объем RRP сокращается все медленнее, что обусловлено продолжающимся притоком денег в фонды денежного рынка (выросли до $6.1 трлн) на фоне сокращения предложения векселей со стороны Минфина, который начинает активно занимать более длинными облигациями.

Вместе с ускорением роста инфляции, такая ситуация должна вести к росту длинного конца кривой доходности госдолга – десятилетки вернулись к 4.3%. На неделе Минфин США размещал облигации, но дата выпуска бумаг и расчетов 15 марта (на $117 млрд).

В целом пока все идет по ожидаемой траектории – сокращение выпуска векселей на фоне продолжающегося притока в MMF (~$100 млрд за три недели) сокращает притоки ликвидности из RRP, а рост выпуска облигаций начинает выдавливать длинные доходности вверх (кривая госдолга должна становится более плоской).

Хотя в RRP еще есть почти $0.5 трлн, но если предложение векселей будет сокращаться, а в MMF продолжатся притоки средств – то ликвидность из RRP должна перестать приходить, даже несмотря на то, что еще далеко от его обнуления (в этом есть некоторая интрига). При прочих равных банкам придется тогда более активно повышать депозитные ставки, чтобы сократить оттоки в MMF (ударит по марже), либо ужесточать условия кредитования.

Источник @truecon

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS