$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSМВФ поддерживает … Саммерс хочет пожёстче

МВФ тоже считает, что ФРС пора ускориться: «It would be appropriate for the Federal Reserve to accelerate the taper of asset purchases and bring forward the path for policy rate increases» - прямо все как один. А еще несколько недель назад все было как-то совсем иначе… из большинства рупоров слышалось надо подождать… торопиться не нужно.

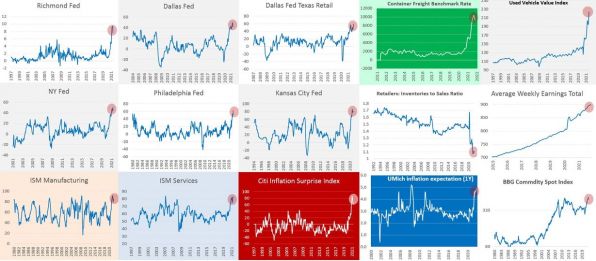

Теперь же из всех рупоров «accelerate the taper» … мейнстрим сменил направление как по звонку … что это как не дружная вербальная интервенция с целью показать решимость в борьбе с инфляцией? Большинство инфляционных показателей на потолке уже месяцев 4-6 стоят, но тумблер переключения только сейчас сработал. Экономисты, которые еще месяц назад указывали что "все не так просто"… инфляция временная… надо подождать, теперь переметнулись на противоположный берег. Щелк – тумблер переключился, а широкий консенсус изменился. Рынок играет в привычную игру – уплощение кривой ставок, ставя на то, что годик (+/-) порезвившись со ставками, ФРС вынуждена будет дать по тормозам… особенность в том, что ситуация нынче не совсем привычная и обычная.

Одновременно, любой разворот монетарной политики - это всегда минимум полгода, потому раньше, чем через полгода ожидать каких-то пересмотров позиции ФРС не приходится (если, конечно, не происходит кардинальных сломов). Саммерс уже хочет сигналов о 4 повышениях ставки в 2022 году от ФРС, чтобы вернуть доверие. Эль-Эриан указывает на то, что ФРС должна объяснить почему она совершила ошибку, упорно настаивая на «временности» инфляции и быстро сократить покупки. Но, учитывая уверенность рынка, что ФРС больше чем на 1% ФРС не способна, трансмиссия принимаемых решений будет низкой… не факт, что она будет эффективна. Рынок уже полностью заложил повышение ставки до конца 2022 года на 50 б.п. а к лету 2023 – на 100 б.п…Это как-то остановит тренд на рост з/п? - сомнительно. Хотя, конечно, это может немного обвалить активы и заставить, заигравшихся на рынках миллениалов, вернуться на рынок труда – это один из немногих каналов трансмиссии ).

Но вряд ли это как-то охладит кредит, рынок недвижимости, или стимулирует сбережения... учитывая, что вплоть до 30 лет все базовые доходности отрицательны в реальном выражении… здесь важнее долгосрочные ставки, а они припали (кстати с подобной проблемой столкнулся наш ЦБ, когда, повышая ставку он упорно держал прогноз через год 6-7% и на текущее повышение ставок мало кто реагировал, ожидая, что «завтра» будет ниже). В этом плане Саммерс, возможно, прав – чтобы попытаться изменить ситуацию ФРС должна давать жесткие сигналы на горизонте год-два (сильно встряхнув акции/коммодитис/долг). Но пока сомнительно, что «ястребиный» запал Пауэлла тянет на такой поворот.

Пока скорее они готовы к тому, чтобы попрессовать рынки немного (особенно коммодитис) и дотянуть до лета. Ситуация с инфляцией такова, что ее центральный базовый тренд лег в ~4%, остальное – это ресурсное ралли, автомобили и т.п. истории. Если (Байдену с ФРС и омикроном) удастся прибить нефть к $50-60 и в целом коммодитис на 20-30% - это сильно снимет напряжение к лету, опустив инфляцию до 3-4% к середине года и 2-3% к концу года. Правда при условии, что базовый тренд не продолжит усиливаться… сложность здесь в том, что уже сейчас импульс зарплат сильный, а предложение рабочей силы низкое, по мере «освоения» рынком остатков свободной рабочей силы (пару кварталов), рост з/п может ускориться. Импортные цены тоже несут свои риски (новые проблемы с поставками)… и этом случае 2-3% к концу 2022 года, даже при «прибитых» вниз коммодитис может не получиться (а если к следующей зиме еще и ресурсы пойдут на новый заход?)… то ФРС опять окажется в сильно отстающих ...

Источник @truecon

#США #инфляция #экономика #ФРС #долг #ставки #доллар

Похожие статьи:

Новости → Глава ФРС Дж.Пауэлл. Уже не «голубь», но еще не «ястреб»

Новости → США: Рыночные ожидания инфляции пошли переписывать максимумы

Новости → США: ставки и инфляция … переобуваемся

Новости → Госдолг США распродают … ФРС наращивает покупки

Новости → Йеллен: инфляция выше обычного, но контроль не потерян

Нет комментариев. Ваш будет первым!