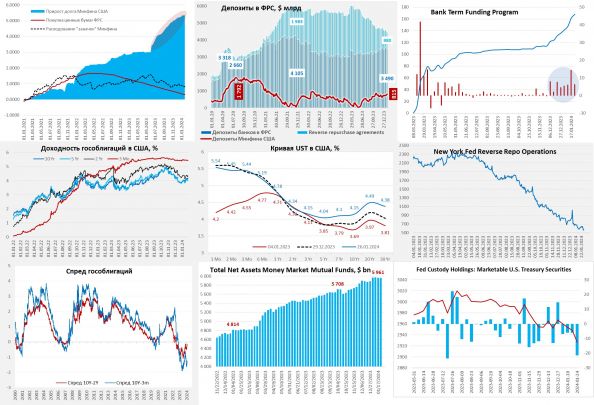

На неделе ФРС сократила портфель ценных бумаг на $4.8 млрд, из которых $1.5 млрд – векселя и $3 млрд – MBS. В целом ФРС устойчиво недобирает по QT уже давно, сокращая портфель на ~$75 млрд в месяц вместо $95 млрд, в основном за счет MBS. К среде Минфин забрал из системы почти $42 млрд, нарастив счет в ФРС до $816 млрд, а RRP выросли почти на $44 млрд. Но уже в четверг ON RRP ФРБ Нью-Йорка сократились до $558 млрд (-$82 млрд), вернув почти все доллары в систему. RRP сокращались, несмотря на то, что притока денег в фонды денежного рынка в последнее время нет, т.е. идет перекладка из RRP в Bills.

Банки продолжали потихоньку набирать доллары у ФРС через BTFP – еще +$6.3 млрд до $167.8 млрд, интересно будет посмотреть следующую неделю, когда ФРС ужесточила условия программы. Учитывая, что 11 марта программа будет свернута, ON RRP при текущих темпах (-$250 млрд в месяц) хватит на 2-3 месяца, Минфину США и ФРС придется что-то придумывать, хотя в апреле у бюджета профицит и это сглаживает ситуацию – не нужно будет много занимать. Резервы банков около $3.5 трлн, что уже достаточно много, приток из RRP их еще увеличит.

Давление на рынке госдолга в начале года выросло, отчасти это связано с заимствованиями в январе (~$155 млрд), из которых около трети – облигации, причем иностранцы сокращали портфель гособлигаций 4 недели подряд (-$40 млрд.), пользуясь моментом. При этом, в феврале-марте Йеллен нужно много занять (> $0.6 трлн), из которых более $250 млрд – это именно облигации, а не векселя, что может двинуть длинный хвост кривой госдолга выше.

P.S.: Судя по публичной активности на тему госдолга и скорому уходу из JPM, Д.Даймон явно намылился в политику "решать проблему долгов"...

Источник @truecon