Фактические ставки растут, но далеки от ключевой... #БанкРоссии #fx #рубль #юань #доллар #банки #ликвидность

Банк России опубликовал квартальный обзор банковского сектора, хотя практически все данные, которые в нем есть мы уже видели в ежемесячных отчетах, есть ряд моментов, которые характерны именно квартальному отчету. Самое интересное – это, конечно, стоимость фондирования банков и стоимость привлечения ресурсов:

‼️Банк России повысил ключевую ставку с 7.5 до 19%, т.е. на 11.5 п.п., до экономики дошло только 6 п.п. повышения. На самом деле даже меньше, вероятно, за счет учета в процентных доходах банков субсидии Минфина по льготным кредитам. На четвертый квартал придется еще ~1.5 п.п. (в 4 квартале еще до 0.2-...0.3 п.п может добавить рост спредов к КС) прироста стоимости кредитного ресурса, приблизимся к фактической стоимости денег вблизи 17% и дальше инерция будет добавлять по 0.6-0.7 п.п. в квартал. Это и есть фактическая скорость трансмиссии денежно-кредитной политики, хотя рост спредов к ключевой может еще немного ускорить этот процесс.

📍Мало того, инерция роста сохранится и когда ЦБ начнет понижать ставку, только для ее компенсации придется понижать ставку не менее чем на 3 п.п. в квартал на первом этапе, просто для того, чтобы средняя ставка в экономике не росла.

🔥 Рубль: похоже таки пробились экспортные потоки, что быстро вернуло рубль к фундаментально более разумным уровням. Это, правда не меняет того, что летать можем еще буйно, ликвидность нестабильна, транзакционные каналы - тоже, а импортеры эти риски будут закладывать в цены.. правда при замедлении роста спроса это будет делать сложнее.

Фактические ставки растут, но далеки от ключевой...

Банк России опубликовал квартальный обзор банковского сектора, который содержит ряд интересных моментов. Самое важное — это стоимость фондирования банков и стоимость привлечения ресурсов.

✔️ Стоимость фондирования выросла с 9,8% до 10,9%, что является средней ценой, по которой банки привлекают деньги. До начала повышения ставок она составляла 4,7%. Это означает, что прибавили 6,2 п.п., хотя ставка ЦБ выросла с 7,5% до 19%, то есть на 11,5 п.п.

✔️ Доходность размещения выросла в третьем квартале с 14,5% до 15,5%, то есть на 1 п.п за квартал. Из них примерно 0,5 п.п — это инерция от повышения ставок в 2023 году, а ещё около 0,5 п.п — отражение повышения ставки до 19% в июне-сентябре. Со второго квартала средняя стоимость кредитных ресурсов выросла с 9,5% до 15,5%, т. е. на 6 п. п.

Это важно, потому что именно эти индикаторы указывают на фактическую ставку, или стоимость кредитов в экономике.

‼️ Банк России повысил ключевую ставку с 7,5 до 19%, т.е. на 11,5 п.п., но до экономики дошло только 6 п.п. повышения. На самом деле даже меньше, вероятно, за счёт учёта в процентных доходах банков субсидии Минфина по льготным кредитам. На четвёртый квартал придётся ещё примерно 1,5 п.п. прироста стоимости кредитного ресурса, приблизимся к фактической стоимости денег вблизи 17% и дальше инерция будет добавлять по 0,6–0,7 п.п. в квартал. Это и есть фактическая скорость трансмиссии денежно-кредитной политики, хотя рост спредов к ключевой может ещё немного ускорить этот процесс.

📍 Мало того, инерция роста сохранится и когда ЦБ начнёт понижать ставку. Только для её компенсации придётся понижать ставку не менее чем на 3 п.п. в квартал на первом этапе, просто для того, чтобы средняя ставка в экономике не росла.

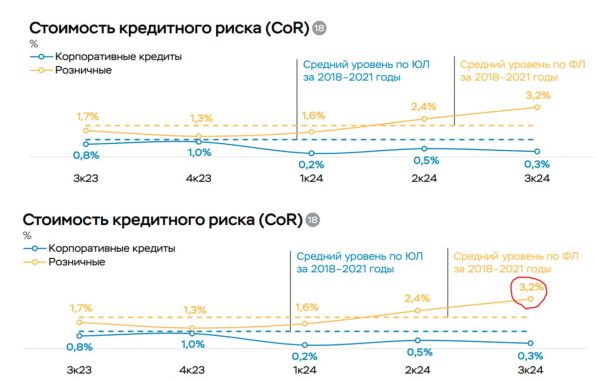

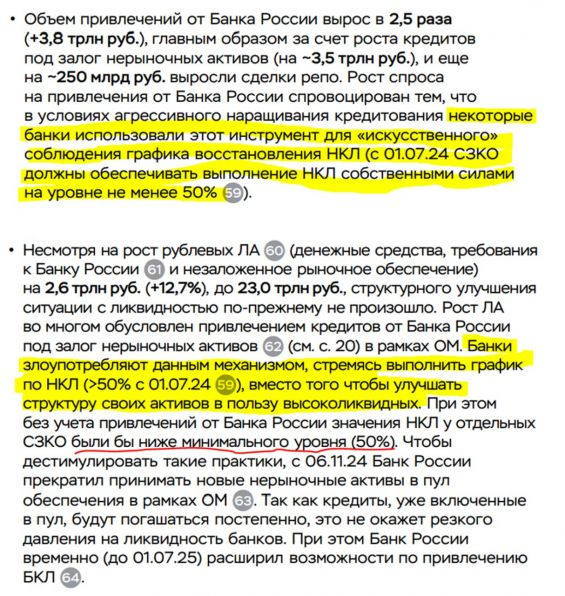

Стоимость кредитного риска по кредитам населению выросла до 3,2%, по корпкредитам оставалась на минимумах 0,3% — будет расти, конечно, при текущем ужесточении и уже росте реструктуризаций.

Банк России описал за какие шалости он ограничил основной механизм предоставления ликвидности — банки использовали его, чтобы «подлечить» норматив по ликвидности.

🔥 Рубль: похоже, таки пробились экспортные потоки, что быстро вернуло рубль к фундаментально более разумным уровням. Это, правда, не меняет того, что летать можем ещё буйно, ликвидность нестабильна, транзакционные каналы — тоже, а импортёры эти риски будут закладывать в цены. Правда, при замедлении роста спроса это будет делать сложнее.

Похожие статьи:

Статьи → Дивиденды 4,7% и недооценка акций: Что ждет инвесторов Совкомбанка в 2025?

Нет комментариев. Ваш будет первым!