Торговые идеи сентября: Беспорядки и монетарные решения

Ключевые моменты:

- Ситуация с торговыми отношениями США и Китая заметно усугубилась; появляются существенные политические риски в виде беспорядков в Гонконге.

- И ФРС, и ЕЦБ в сентябре понизят ставки, но риторика регуляторов будет принципиально разной.

- Драгоценные металлы продолжают обновлять многомесячные максимумы на фоне безостановочного падения доходностей в развитых странах.

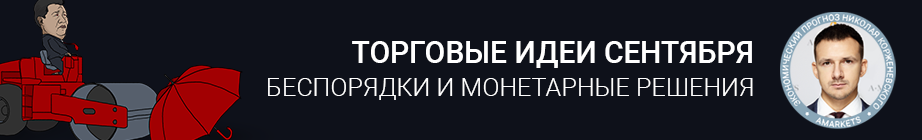

Завершение лета выдалось “мутным” для рынков, но было отмечено не по-летнему насыщенным информационным потоком. Среди основных классов активов тренды сохраняются, пожалуй, лишь в инструментах с фиксированной доходностью и драгметаллах. И то, и другое дорожает, причем это взаимосвязанные процессы. Выраженная слабость также присутствует в валютах развивающихся стран. На остальных рынках – боковое движение, причем на фоне высокой волатильности. Это обычная спутница высокой неопределенности.

Рис. 1. Индексы глобальной экономической неопределенности и вмененной волатильности на рынке акций США (VIX).

Источник: PolicyUncertainty.com, CBOE

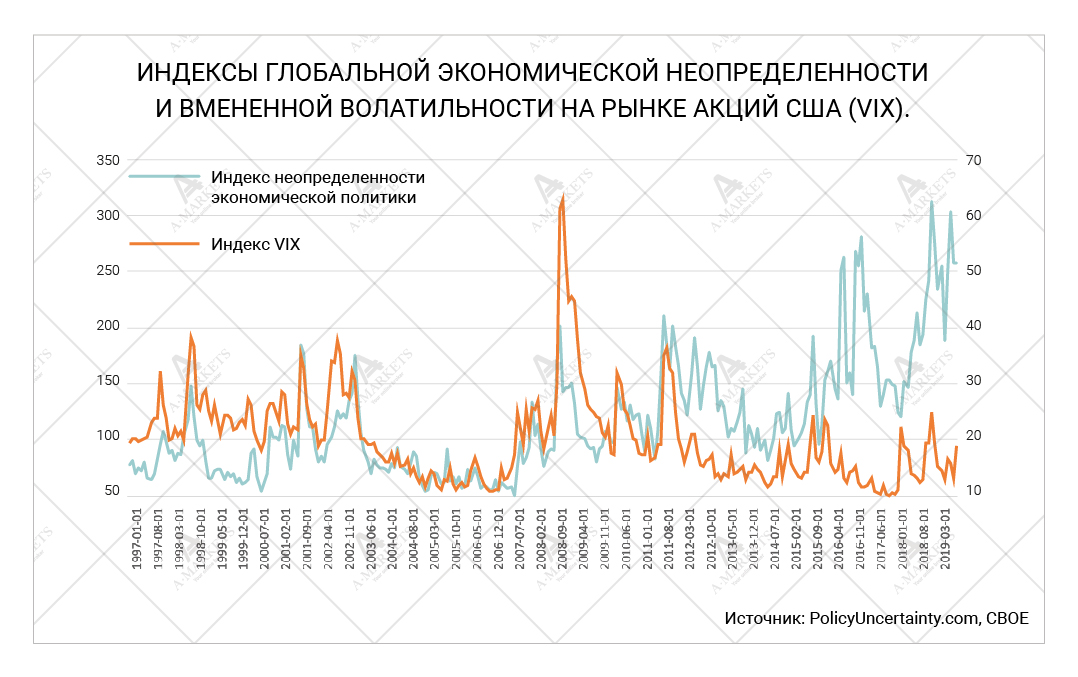

Ключевой темой остается торговая проблема США и Китая, которая в прошлом месяце стала заметно острее. Собственно, август начался с того, что Дональд Трамп анонсировал дополнительные пошлины в 10% на товары из КНР. Они будут наложены на импорт объемом 300 млрд. Вводить тарифные ограничения предполагалось в два этапа: примерно половину с 1 сентября, а оставшуюся часть – с 15 декабря. Это было сделано для того, чтобы потребитель не заметил подорожания традиционных подарков накануне Рождества – президенту все-таки хочется переизбраться. Но даже если все пойдет по графику с отсрочкой, то к концу 2019 г. весь импорт из Китая в Соединенные Штаты попадет под повышенные ставки.

Пекин в ответ ввел новые тарифы на импорт из Штатов на уровне 5% и 10%. Объем торговли, попавший под них, – 75 млрд долл. Это привело Трампа в ярость. Президент США фактически приказал компаниям “искать альтернативу Китаю” и в тот же день объявил об увеличении всех пошлин в отношении Китая. Ставка 25% повышена до 30%, а 10% превратились в 15%. Плюс непонятно, что с отсрочкой до 15 декабря, которая была предоставлена по некоторым товарным позициям. Вдобавок ко всему этому Народный Банк Китая допустил ослабление юаня, а минфин США официально объявил Поднебесную валютным манипулятором. И все это за один короткий август.

Рис. 2. Эффективная тарифная ставка США (совокупные сборы и пошлины относительно общего объема импорта).

Источник: Goldman Sachs Investment Research.\

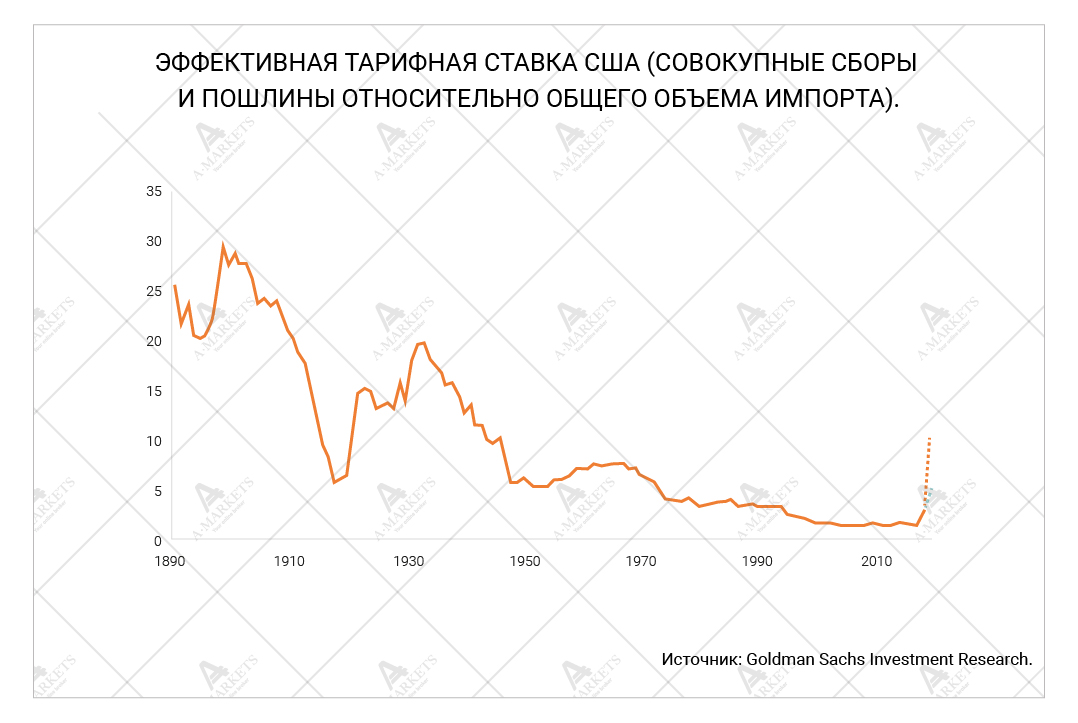

События развивались столь стремительно, что твиты Трампа даже перебили по информационному покрытию конференцию ФРС в Джексон Холле. Выступление Пауэлла отошло на второй план, пожалуй, незаслуженно. Он высказал чуть больше оптимизма по поводу состояния американской экономики, чем после июльского заседания. Однако при этом председатель увеличил список понижательных рисков. Все это указывает на готовность понизить ставку в сентябре с сохранением в целом ястребиной риторики (легенда про то, что это корректировочные шаги, а не начало цикла снижения). Рынок при этом закладывается на -50 б.п. до конца года, что по-прежнему не гарантировано.

Фед, очевидно, не понимает, что делать с торговой войной Трампа. Она действительно создает колоссальные риски, которые могут материализоваться молниеносно. Но смягчение политики заранее никак не поможет решить проблемы, ибо создает их не монетарная политика. По сути, разбираться должен Народный Банк Китая, и повлиять на него ФРС не способен. А НБК, в свою очередь, лавирует меж двух огней, но в итоге будет делать то, что нужно Китаю (снижение ставок и курса юаня).

Степень противоречий, пожалуй, хорошо передает статья Билла Дадли, выпущенная в конце месяца. Он год назад покинул ФРС, и потому теперь может говорить достаточно прямо и открыто. Экс-глава ФРБ Нью-Йорка размашисто “наехал” на Трампа. В авторской колонке для Bloomberg он написал, что если Федрезерв имеет своей целью долгосрочное благополучие экономики, то он не должен подыгрывать администрации в ее глобальных интригах. И ни в коем случае не следует снижать ставки под давлением президента. Нужно дать понять, что все последствия торговой войны будет расхлебывать только он сам. Г-н Дадли идет даже дальше и пишет, что выборы 2020 г. можно рассматривать в контексте мандата Федрезерва. И если управляющие действительно хотят ценовой стабильности и общей предсказуемости, то нужно приложить усилия к тому, чтобы Трампа не переизбрали на второй срок.

Рис. 3. Ожидания по ставке ФРС (середина диапазона) на 02.09.2019.

Источник: CME, собственные расчеты.

Конечно, мы не утверждаем буквально, что дискуссии в Федрезерве идут в таком же русле. Но регулятор последовательно сталкивается с проблемой, когда ему приходится снижать ставки из-за весьма грубых действий исполнительной власти. Мы предполагаем, что в сентябре управляющие четко коммуницируют свое нежелание далее смягчать политику и оставят эту опцию на крайний случай. Ставку, конечно, понизят на 25 б.п., но комментарий наверняка будет несколько жестче июльского. Для рынков все это означает дальнейшее отсутствие источников спроса на риск.

Реакция на описанные события оказалась значительно сильнее, чем при прежних эпизодах эскалации проблем. Движения цен также были более последовательны с точки зрения макроэкономической интерпретации: доходности бондов ниже, фондовый рынок ниже, сырье ниже. Все это типичные движения при игре на замедление экономики. Мы ожидаем, что сырье, связанное с реальным циклом (нефть, промышленные металлы) продолжит постепенно дешеветь. Под давлением также наверняка останутся валюты развивающихся стран.

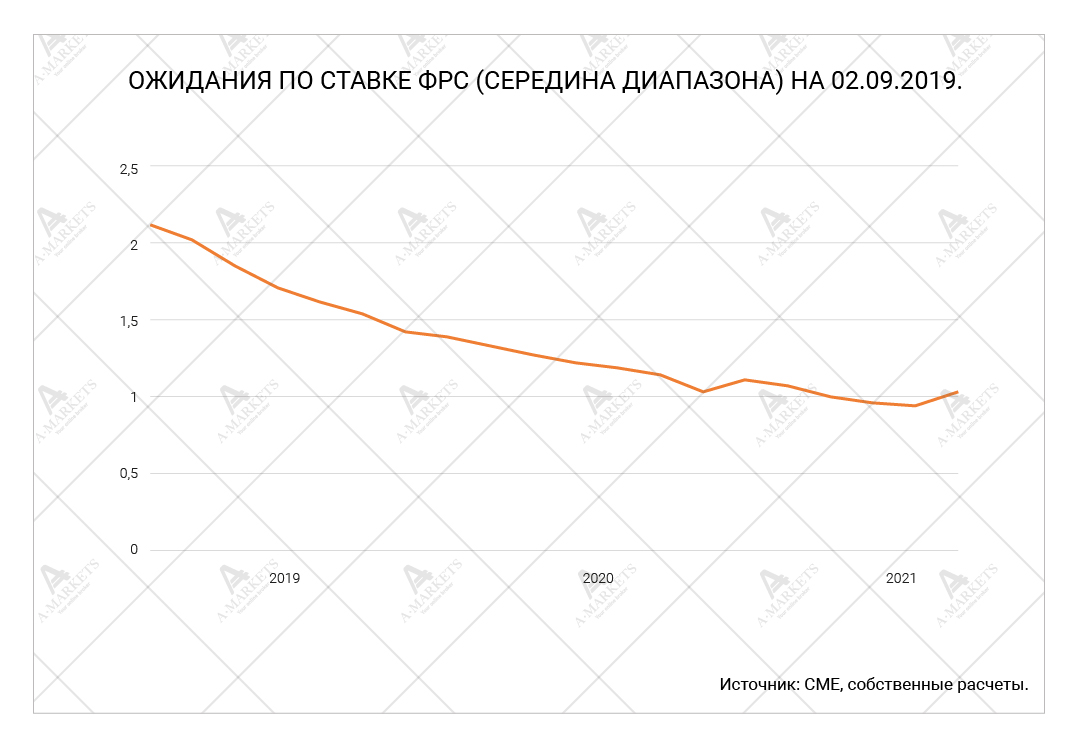

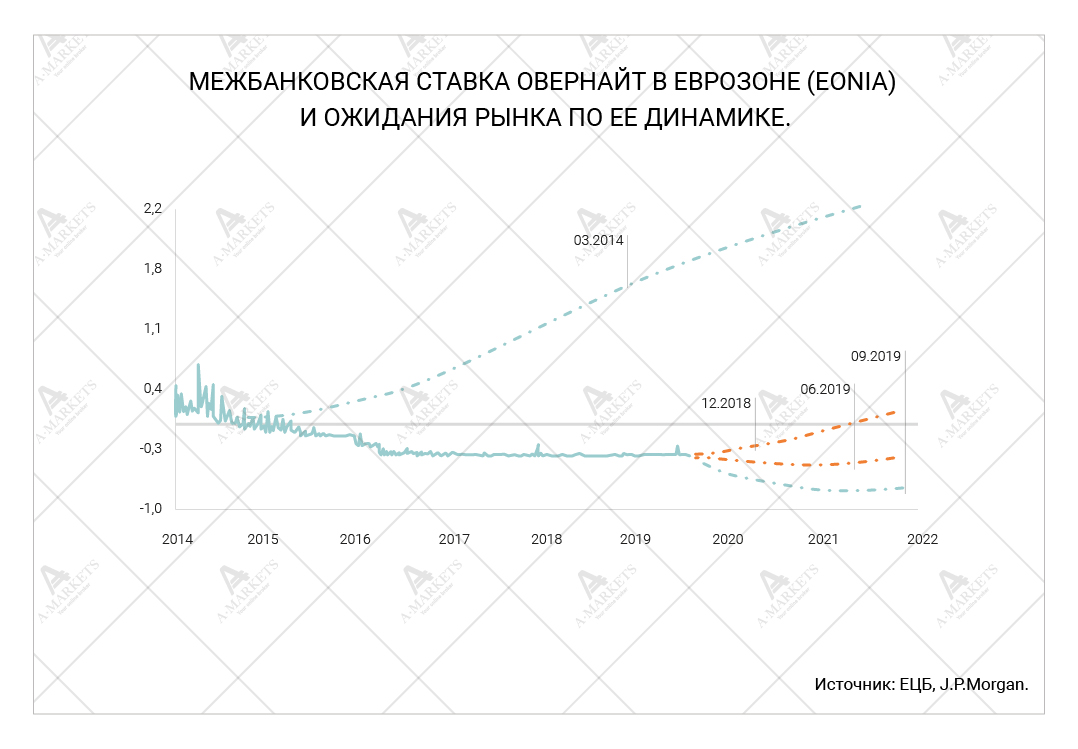

Рис. 4. Межбанковская ставка овернайт в еврозоне (EONIA) и ожидания рынка по ее динамике.

Источник: ЕЦБ, J.P.Morgan.

Выигрывает от сложившейся ситуации евро, но полноценному ралли в единой валюте мешает ЕЦБ. Марио Драги в сентябре выпалит из своей базуки (см. предыдущий обзор), и это заставляет воздерживаться от агрессивной спекуляций наверх. В целом, однако, EUR очевидно стала валютой финансирования и укрепляется в периоды продажи риска. В отсутствие торгового перемирия спрос сорахнится также на франк и иену, традиционные инструменты-убежища. И на всем этом фоне любопытна устойчивость фунта, хотя, казалось бы, информационные потоки из Великобритании должны были бы утопить валюту.

Развитие событий вокруг Brexit’a – еще один резкий поворот августа. Новый премьер Борис Джонсон отправил парламент во внеплановый отпуск с 9-12 сентября (дата уточняется) по 14 октября. На это уже получено одобрение королевы. Теперь т.н. “жесткий брекзит”, т.е. выход без договора с ЕС, следует считать базовым сценарием. И рынки это определенно понимают. Спекулятивные контракты оценивают вероятность “crashing-out’а” в 57%, что, собственно, соответствует понятию основного развития событий. Отсюда одно важное следствие: отсутствие итогового договора с Евросоюзом во многом уже в цене (а фунт все еще на уровне 1.2). Мы поговорим об этом подробнее ниже. Но отметим, что Brexit по состоянию на сегодня уже создает для рынков максимальную определенность. В будущем она скорее будет уменьшаться.

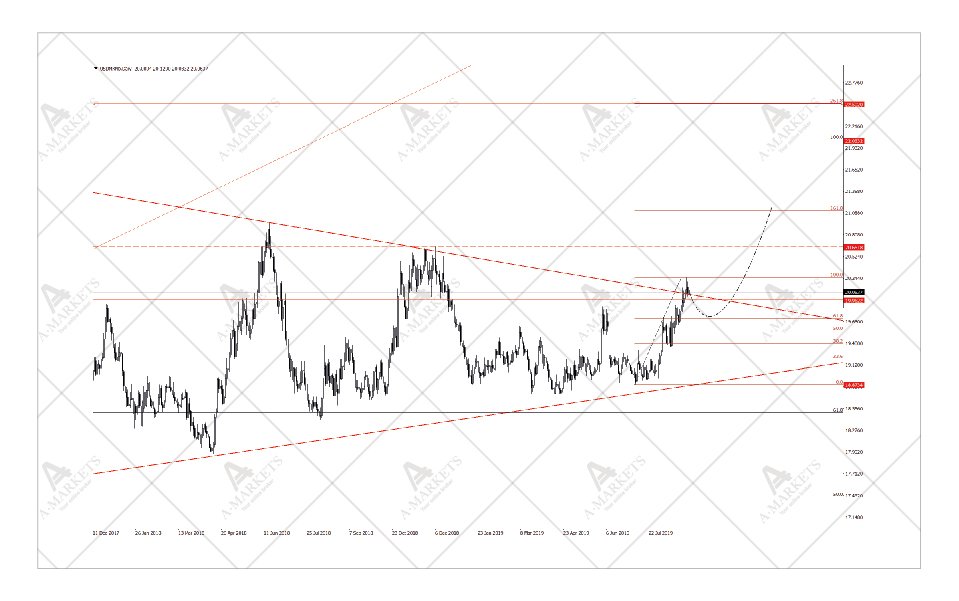

GBP: паритеты не представляются достижимыми.

Мы ищем точку для покупки GBPUSD, продажи EURGBP.

До Brexit’a остается менее двух месяцев, и волатильность фунта стерлингов в это время будет космически высокой. Движение в фигуру вверх-вниз легко может наблюдаться внутри одного торгового дня. При появлении какого-либо негативного заголовка GBPUSD может проколоть 1.2, непосредственно в дату выхода Британии из ЕС движения могут быть огромными. Однако теперь мы ожидаем, что даже при максимальном стрессе фунт не достигнет паритета ни к доллару, ни к евро. В основной паре критический минимум находится вблизи уровня 1.05, соответствующая отметка в EURGBP – 0.985. Это предполагает EURUSD на уровне 1.034, что в моменте возможно, если действительно дойдет до такого обвала стерлинга. Но это в принципе большой вопрос.

Уже есть значительные основания полагать, что вероятность апокалиптических сценариев на рынке достаточно низка. Вся эта сага с разводом быстро локализовалась и уже год назад прекратила оказывать существенное влияние на общий аппетит к риску. А в августе стало очевидно, что продажи и в самих фунтовых активах иссякли. Борис Джонсон поставил радикальную точку в этой эпопее, деривативы практически дисконтировали жесткий Brexit, а британец фактически отказался падать. По нашему основному сценарию, в GBPUSD резко возрастет волатильность, но торговаться пара будет вокруг 1.2. В EURGBP тоже сложно ожидать новых максимумов. Теперь это скорее риск, а не базовый прогноз. Так или иначе, на существенных ослаблениях стерлинга мы предпочитаем его аккуратно покупать. Мы ожидаем восстановления GBPUSD к 1.33 и падения EURGBP до 0.8 на горизонте 12 месяцев.

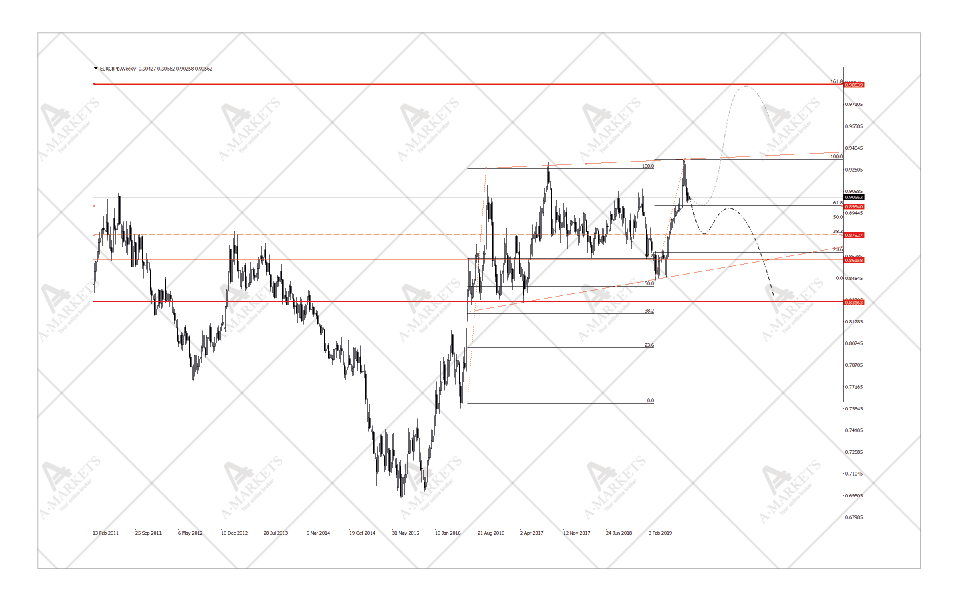

USDMXN: впереди год слабости для валют развивающихся стран.

Мы держим длинную позицию в USDMXN, будем увеличивать ее на снижении к 19.7 с целями 22.5/23.9/27.8, stop-loss на 18.4.

Еще одна стратегическая идея – шорт в валютах развивающихся стран. Его достаточно сложно держать на протяжении длительного времени из-за отрицательного керри, но сейчас, по нашему мнению, настал тактически хороший момент увеличить позицию в этих инструментах. Два инструмента, которые мы считаем хронически наиболее слабыми – ZAR и MXN. Первый находится под тяжелейшим фундаментальным давлением из-за внутренних макроэкономических условий, у второго проблемы, корень которых находится в действиях администрации Трампа, но которые перекинулись на системно значимые элементы (желающим изучить этот вопрос детальнее следует изучить новости о компании Pemex за последние полгода).

С технической точки зрения и USDZAR, и USDMXN уже начали поход наверх. Самая понятная и чистая картинка как раз в мексиканском песо. Он завершает трехлетнюю консолидацию в треугольнике, и шансы возобновления прежнего тренда велики. Мы предполагаем, что на протяжении всего 2020 года валюты ЕМ будут находиться под давлением, а ряд инструментов переживут полноценную девальвацию. Конечные цели движения в USDMXN находится на уровне 24.2 (консервативная оценка) и 27.74 (последняя цель долгосрочного растущего тренда). До 27 еще нужно дожить, а вот область 22.6-24 представляется первой остановкой после выхода из треугольника.

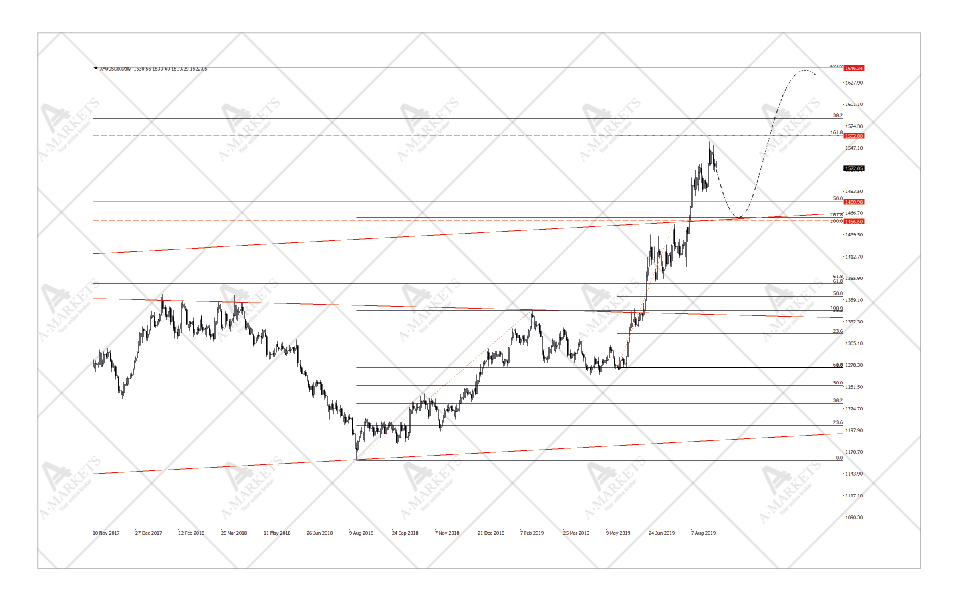

XAUUSD: мощный растущий тренд подтвержден.

Мы будем покупать золото на коррекции к 1480-1490 с целью 1602-1640, stop-loss на 1435. Альтернативно: синтетический лонг XAUEUR по рынку (1386) с целью 1581, stop-loss на 1298.

Драгоценные металлы подтвердили долгосрочный бычий разворот. Единственная сущностная отметка, которая еще не была преодолена, — окрестности 1600 в XAUUSD. Но все же главное сопротивление в этой паре находилось в диапазоне 1452-1480 (см. предыдущий обзор), и оно было пройдено в рамках мощного импульсивного движения. Золото к другим ключевым валютам (в т.ч. и евро) обновляет исторические максимумы, что, бесспорно, является лучшим свидетельством силы тренда. Аналогично, резкие движения вверх наблюдаются и в серебре.

Мы предполагаем, что это начало среднесрочного повышательного тренда. Отыгрывать его предпочтительно в золоте, так как остальные драгоценные металлы имеют чувствительность к промышленному спросу. Основной драйвер для этого тренда – быстро растущий объем долговых бумаг с отрицательной доходностью. Так как до конца года эта тенденция, скорее всего, продолжится в первую очередь в бондах, деноминированных в EUR, то и отыгрывать фундаментальную диспозицию лучше всего через золото к евро (XAUEUR). Для этого можно одновременно занять две позиции: лонг в XAUUSD и шорт в EURUSD с соответствующим объемом.

Автор прогноза — Николай Корженевский, аналитик компании AMarkets, автор и ведущий программы «Экономика. Курс дня» на телеканале «Россия 24».

Аналитические обзоры и комментарии к ним отражают субъективное мнение авторов и не являются рекомендацией к торговле. AMarkets не несет ответственности за возможные убытки в случае использования материалов обзора.

Похожие статьи:

ФОРЕКС ПРОГНОЗ → Торговые идеи июля 2019: Обещать – не значит жениться

ФОРЕКС ПРОГНОЗ → Николай Корженевский — Торговые идеи октября 2016. Системный риск по-немецки.

ФОРЕКС ПРОГНОЗ → Трейдерам: Торговые идеи октября - Продавай и уходи

Статьи → Автор и ведущий программы «Экономика. Курс дня» Николай Корженевский — Торговые идеи марта. Незаметно крадучись.

ФОРЕКС ПРОГНОЗ → Торговые идеи от Николая Корженевского на март 2016: Выход там!

Нет комментариев. Ваш будет первым!