Насыщенный экономический календарь, включающий релизы данных по немецкой, европейской и американской инфляции, а также статистику по рынку труда США, способен прояснить судьбу EURUSD.

Фундаментальный прогноз по евро на неделю

Является ли агрессивная траектория ужесточения денежно-кредитной политики ФРС чересчур «ястребиной» или недостаточно воинственной? Выход в свет статистики по американским инфляции и рынку труда может помочь ответить на этот вопрос. Если уж Джон Уильямс рассуждает о том, что повышение ставки по федеральным фондам на 50 или 25 б.п будет зависеть от входящих данных, что говорить об остальных членах FOMC? Ранее президент ФРБ Нью-Йорка утверждал, что не было убедительных аргументов в пользу «большого шага». Мировоззрение ФРС меняется, и оно меняется в пользу «медведей» по EURUSD.

Агрессивная «ястребиная» риторика Джерома Пауэлла и его коллег заставляет крупные банки и инвестиционные компании пересматривать собственные прогнозы. Morgan Stanley, Goldman Sachs и Jefferies ожидают, что Федрезерв повысит ставки на 50 б.п в мае и июне, а затем на 25 б.п на каждом из оставшихся заседаний FOMC до конца года. Citigroup и вовсе прогнозирует, что «большой шаг» центробанк сделает на ближайших четырех встречах, а на исходе 2022 и 2023 затраты по займам подпрыгнут до 3% и 3,75%, соответственно. Крупные игроки предупреждают, что сокращение почти $9 трлн баланса ФРС может начаться уже в мае. На таком фоне сохранение ЕЦБ ультра-мягкой монетарной политики, энергетический кризис и близость еврозоны к эпицентру вооруженного конфликта в Украине подписывают «быкам» по EURUSD смертный приговор. Впрочем, у них, как и у всякого осужденного, имеется последнее желание.

Неделя к 1 апреля должна показать, способны ли продавцы основной валютной пары вывести ее котировки за пределы нижней границы диапазона консолидации 1,088-1,116. Казалось бы, ожидания сильной статистики по индексу расходов на личное потребление и американской занятости дают им основание это сделать. Но евро способен поупираться благодаря потенциальному разгону инфляции в валютном блоке выше 6%. Более того, неопределенность в отношении того, что может сделать агрессивная монетарная рестрикция ФРС с экономикой США подрезает крылья поклонникам доллара.

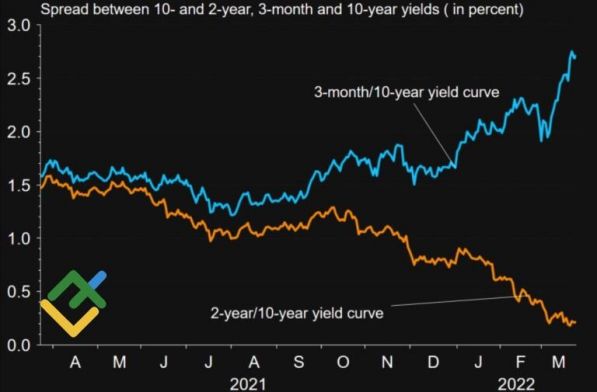

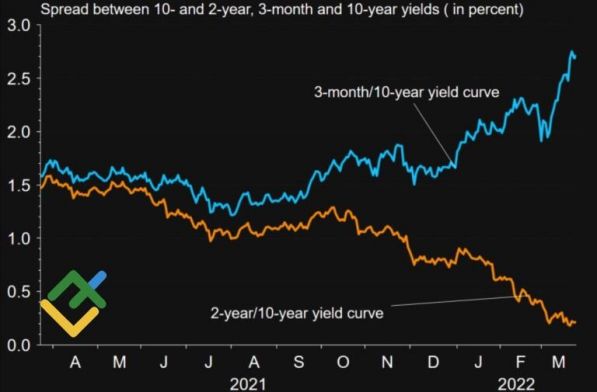

Долговой рынок подает крайне противоречивые сигналы. В то время, как дифференциал доходности 10-ти летних облигаций и 3-месячных векселей расширился, что свидетельствует о сильной экономике, разница в ставках по 10-ти и 2-летним долговым обязательствам уверенно двигается в сторону нуля. Инверсия станет весомым аргументом в пользу скорой рецессии.

Динамика кривых доходности в США

Источник: Reuters.

Рынок облигаций все больше убеждается, что ФРС не удастся достигнуть мягкой посадки. А, может быть, и не нужно? Приемлемым результатом может стать так называемая рецессия роста, ситуация при которой, расширение ВВП идет на 1,5-2% ниже долгосрочного тренда, безработица растет, но спада удастся избежать. По мнению Deutsche Bank, если повезет, Федрезерв сможет обеспечить такой результат в 2023.

Торговый план по EURUSD на неделю

Несмотря на благоприятный для «медведей» по EURUSD фон, евро еще повоюет. Отбой от поддержек на 1,092 и 1,088 способен вдохновить «быков» на контратаку. Если же штурм пройдет без сучка и задоринки, пара рискует восстановить нисходящий тренд.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS