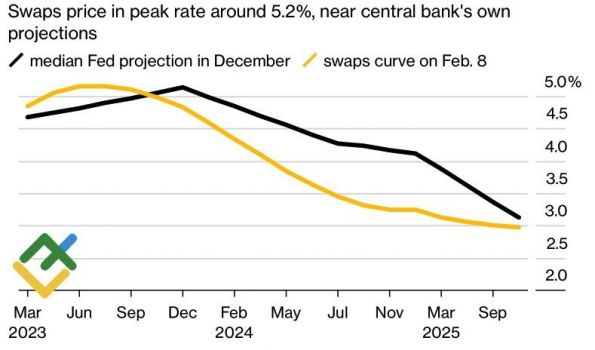

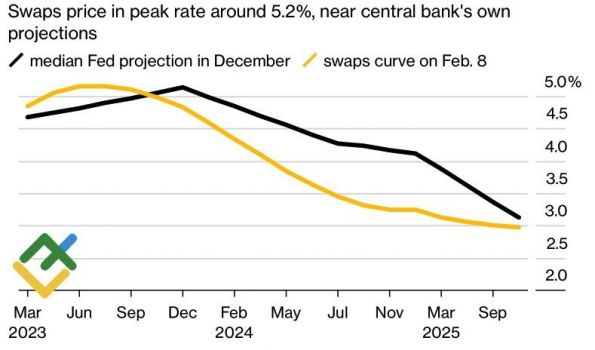

Пока рыночная толпа настроена на снижение ставки по федеральным фондам до 4,8% к концу 2023 после достижения ею пика в 5,1%, на рынке появляются крупные ставки в другом направлении. Как это влияет на EURUSD?

Фундаментальный прогноз по доллару на неделю

Визитной карточкой достигшего осенью 20-летнего максимума доллара США являлись не только сильная экономика и агрессивное ужесточение денежно-кредитной политики ФРС, но и «медвежий» рынок акций. Он сигнализировал об ухудшении глобального аппетита к риску и поддерживал спрос на гринбэк как актив-убежище. Да, S&P 500 существенно вырос от уровней октябрьского дна, однако множество признаков говорят о его структурной слабости. И это обстоятельство создает дополнительный встречный ветер для EURUSD.

Релиз данных по занятости в США поставил фондовые индексы в крайне неудобное положение. Похоже, спрос в экономике будет и дальше расти быстрее, чем предложение, что усиливает риски возвращения высокой инфляции и заставляет ФРС удерживать ставки на высоком уровне очень долго, что плохо для акций. По мнению президента ФРБ Нью-Йорка Джона Уильямса, центробанку следует придерживаться жесткой денежно-кредитной политики в течение нескольких лет, чтобы вернуть инфляцию к таргету в 2%.

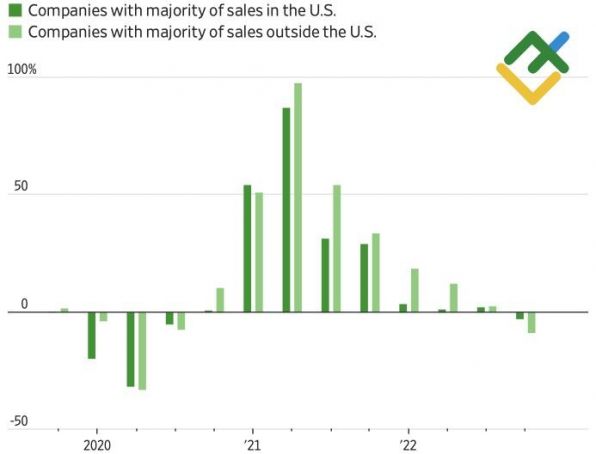

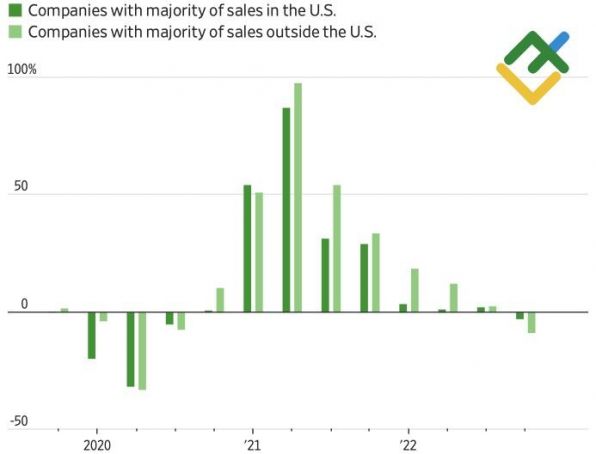

Если же резкий всплеск занятости в январе носил разовый характер, и в дальнейшем ситуация на рынке труда резко ухудшится, а экономика скатится в рецессию, это тоже плохо для акций. Речь пойдет о слабом спросе и сокращении корпоративных прибылей. По данным FactSet, компании S&P 500, получающие более половину выручки из-за рубежа, в четвертом квартале покажут сокращение прибыли на 8,7%, у остальных она упадет на 3%. Виной всему – сильный доллар. Несмотря на снижение индекса USD на 8% со своего сентябрьского пика, он по-прежнему на 7,5% выше, чем год назад.

Динамика корпоративных прибылей

Источник: Wall Street Journal.

По прогнозам Citigroup, S&P 500 к концу года рухнет на 15%. Для того, чтобы фондовый индекс вырос, требуется падение доллара США на 10%. Это нереально в условиях, когда ФРС поднимет стоимость заимствований до 6%. Компания называет такую высокую цифру, и она не одинока. В последние дни на срочном рынке имеют место множество крупных ставок на продолжение цикла монетарной рестрикции.

Ожидаемая динамика ставки ФРС

Источник: Bloomberg.

Несмотря на то, что деривативы прогнозируют рост ставки по федеральным фондам до 5,1% с ее последующим снижением до 4,8% к концу 2023, толпа нередко ошибается. Умные деньги выбирают увеличение стоимости заимствований до 6%?

Росту их активности способствуют «ястребиные» комментарии чиновников FOMC. Кристофер Уоллер считает, между центробанком и инфляцией будет долгая борьба, результатом которой могут стать более высокие ставки, чем в настоящее время ожидает рынок. По словам президента ФРБ Миннеаполиса Нила Кашкари, ФРС нужно сделать больше, чтобы привести рынок труда в равновесие.

Торговый план по EURUSD на неделю

Таким образом, характерные для 2022 козыри доллара США возвращаются, и евро пока не в состоянии этому противостоять. Помочь EURUSD может, разве что, дальнейшее замедление американского CPI, что подбросит пару в направлении 1,085. В обратном случае нас ждет отметка 1,06. Пока же имеет смысл сосредоточить внимание на внутридневной торговле.

Аналитика EURUSD Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS