$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSКак заработать на мороженой говядине и сое (IFC Markets)

|

|

Автор: IFCMarkets

Опубликовано: 4266 дней назад (18 июня 2014)

Рубрика: Технический анализ

Редактировалось: 2 раза — последний 18 июня 2014

|

+1↑ Голосов: 1 |

Добрый день, уважаемые инвесторы. Сегодня мы традиционно рассматриваем примеры применения технологии PCI для формирования синтетических инструментов: парных спрэдов, портфелей и комбинированных инструментов – портфельных спрэдов. Вернемся к рассмотрению простейшего случая – парной арбитражной торговли двумя связанными активами. Напомним, что противопоставление двух активов определяется на основе отношения их цен с учетом заданных объемов. При высокой связанности активов инвестор имеет возможность следить за одним PCI вместо двух элементарных инструментов. Одним из традиционных способов определения степени взаимосвязанности является линейный коэффициент корреляции, или “корреляция”, которая показывает линейную зависимость изменения стоимости активов. Этот коэффициент, r лежит в диапазоне [-1,1]. При отрицательных значениях корреляции рост стоимости базового актива приводит к падению стоимости котируемого актива и наоборот: состояние флэта становится неустойчивым. Таким образом, отличие корелляции от значения -100%, т.е. r+1 показывает потенциальную вероятность трендового движения “композита”. Мы считаем, что использование арбитражного спреда целесообразно именно при таком условии.https://www.ifcmarkets.com/ru/technical-analysis/pci/2014-06-18

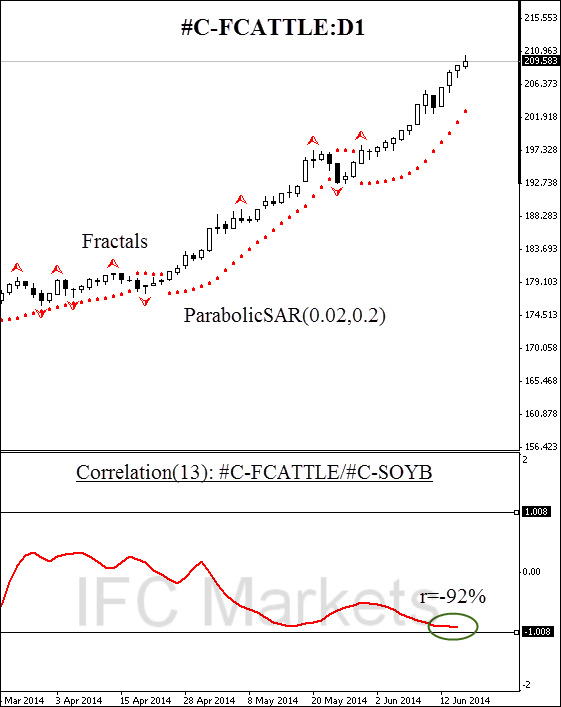

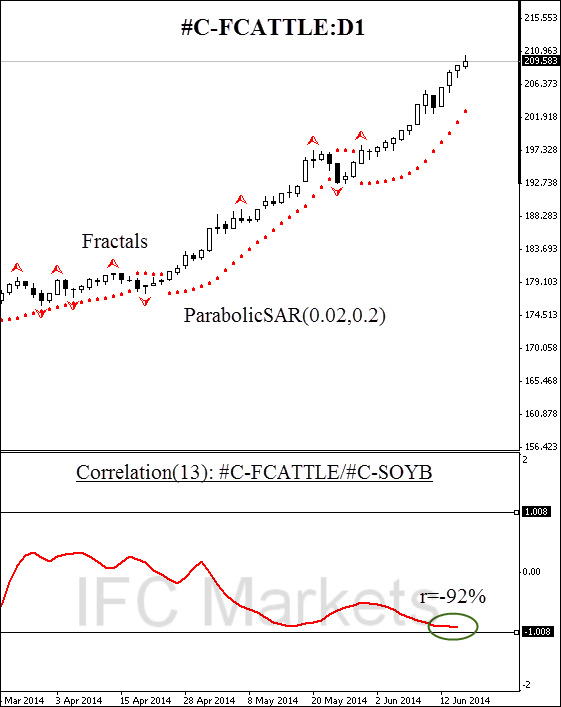

Рассмотрим два товарных фьючерса #C-FCATTLE и #C-SOYB, мороженая говядина и соя. Использование сои в качестве заменителя мяса позволяют предположить обратную связь спроса на эти два продукта. Гипотеза проверена при помощи индикатора IND_Correlation, одного из многих индикаторов, который позволяет построить коэффициент корелляции. Индикатор находится в свободном доступе форума MQL5: https://www.mql5.com/ru/code/download/9930/IND_Correlation.mq4. Мы прикрепили его к дневному графику #C-FCATTLE и определили горизонт в 13 дней для расчета корреляции между стоимостью фьючерсов на мороженую говядину и сою. Мы видим, что сигнальная линия подошла к предельному значению -1 и соответствует последней отметке на уровне -0.92. Это подтверждает обратную зависимость активов на горизонте 13 дней и позволяет рассчитывать на интенсивное трендовое движение.

Рассмотрим дневной график композитного инструмента #C-FCATTLE/#C-SOYB, сформированного в среде торговой платформы NetTradeX. Отклонение коэффициента корреляции в отрицательную полуплоскость соответствует 1-5 Мая – именно в этот период начинается новый восходящий тренд на дневном графике PCI. Корреляция может быть использована в качестве дополнительного подтверждающего осциллятора. На данный момент мы видим, что осциллятор RSI зашел в зону перекупленности и приближается к предельному значению 100%. Одновременно цена приближается к историческому сопротивлению 1.01582, которое вероятно станет стартовым уровнем начала сильной коррекции с учетом поведения осциллятора. Мы считаем, что этот ключевой уровень может выступать в качестве ограничения рисков, а позиция может быть открыта ниже отметки 0.92777, пересечение которой повлечет разворот трендового индикатора Parabolic SAR , пробой скользящей средней и возврат цены внутрь канала Боллинджера. Частично прибыль может быть зафиксирована в окрестности поддержки 0.80623.

Отметим, что в качестве статистического горизонта всех индикаторов мы выбираем 13 дней – тот же период, что использовался для корреляционного анализа. Соблюдается принцип согласованности методов анализа. При открытии позиции рекомендуется перемещать стоп вслед за значениями параболика каждый день после срабатывания ордера. Таким образом, мы оптимизируем соотношение доходность/риск в свою пользу в процессе изменения рыночной ситуации.

Направление вниз

Открытие позиции ниже 0.92777

Стоп выше 1.01582

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения:

analytics@ifcmarkets.com

Рассмотрим два товарных фьючерса #C-FCATTLE и #C-SOYB, мороженая говядина и соя. Использование сои в качестве заменителя мяса позволяют предположить обратную связь спроса на эти два продукта. Гипотеза проверена при помощи индикатора IND_Correlation, одного из многих индикаторов, который позволяет построить коэффициент корелляции. Индикатор находится в свободном доступе форума MQL5: https://www.mql5.com/ru/code/download/9930/IND_Correlation.mq4. Мы прикрепили его к дневному графику #C-FCATTLE и определили горизонт в 13 дней для расчета корреляции между стоимостью фьючерсов на мороженую говядину и сою. Мы видим, что сигнальная линия подошла к предельному значению -1 и соответствует последней отметке на уровне -0.92. Это подтверждает обратную зависимость активов на горизонте 13 дней и позволяет рассчитывать на интенсивное трендовое движение.

Рассмотрим дневной график композитного инструмента #C-FCATTLE/#C-SOYB, сформированного в среде торговой платформы NetTradeX. Отклонение коэффициента корреляции в отрицательную полуплоскость соответствует 1-5 Мая – именно в этот период начинается новый восходящий тренд на дневном графике PCI. Корреляция может быть использована в качестве дополнительного подтверждающего осциллятора. На данный момент мы видим, что осциллятор RSI зашел в зону перекупленности и приближается к предельному значению 100%. Одновременно цена приближается к историческому сопротивлению 1.01582, которое вероятно станет стартовым уровнем начала сильной коррекции с учетом поведения осциллятора. Мы считаем, что этот ключевой уровень может выступать в качестве ограничения рисков, а позиция может быть открыта ниже отметки 0.92777, пересечение которой повлечет разворот трендового индикатора Parabolic SAR , пробой скользящей средней и возврат цены внутрь канала Боллинджера. Частично прибыль может быть зафиксирована в окрестности поддержки 0.80623.

Отметим, что в качестве статистического горизонта всех индикаторов мы выбираем 13 дней – тот же период, что использовался для корреляционного анализа. Соблюдается принцип согласованности методов анализа. При открытии позиции рекомендуется перемещать стоп вслед за значениями параболика каждый день после срабатывания ордера. Таким образом, мы оптимизируем соотношение доходность/риск в свою пользу в процессе изменения рыночной ситуации.

Направление вниз

Открытие позиции ниже 0.92777

Стоп выше 1.01582

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения:

analytics@ifcmarkets.com

Нет комментариев. Ваш будет первым!