$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSСвечной паттерн Бычий Харами в трейдинге

|

|

Автор: mik

Опубликовано: 378 дней назад (5 февраля 2025)

Рубрика: Без рубрики

Редактировалось: 1 раз — 5 февраля 2025

|

+1↑ Голосов: 1 |

Свечной паттерн Бычий Харами в трейдинге

Бычий паттерн Харами является одним из наиболее узнаваемых торговых сигналов разворота на рынке, используемых опытными трейдерами для определения возможных изменений в направлении тренда. Его название происходит от японского слова はらみ (harami), что означает «беременная», так как визуально паттерн напоминает беременную женщину, где первая длинная свеча охватывает следующую, более короткую. В свете популярности японских свечных графиков, этот сигнал завоевал репутацию надежного индикатора будущего бычьего подъема.

Харами может стать одним их тех инструментов, который поможет трейдерам грамотно выстраивать стратегию и принимать обоснованные решения в сложной и динамичной среде финансового рынка Форекс. Разберем эту модель более детально в нашем обзоре.

Ключевые факты

- Паттерн Бычий Харами представляет собой свечную фигуру, часто встречающуюся на графиках акций, криптовалют, Форекс и других финансовых активов, которая указывает на вероятный разворот нисходящей тенденции.

- Отличительными признаками модели Бычьей Харами являются: первая длинная медвежья свеча, которая отражает рыночное давление вниз; вторая маленькая бычья свеча, которая находится внутри первой и указывает на возможное затухание давления продавцов; разрыв в движении цен, который часто предшествует формированию модели.

- Торговля по паттерну Бычий Харами начинается с поиска модели после длительного нисходящего тренда. После чего ждут подтверждения в виде третьей бычьей свечи или другого сигнала, указывающего на начало разворота тренда. Покупки рекомендуется осуществлять после подтверждения.

- Существует несколько стратегий использования паттерна Бычий Харами. Консервативный подход предполагает ожидание закрытия следующей свечи выше максимума второй свечи Харами, прежде чем открывать позицию. Агрессивный подход включает покупку сразу после формирования модели Бычьей Харами без ожидания подтверждения, но с более строгими условиями контроля риска. Третий подход подразумевает использование модели в сочетании с другими индикаторами, такими как уровни поддержки/сопротивления, осцилляторы и другие свечные модели.

- К плюсам использования модели Харами относится простота в идентификации на графике. Она позволяет трейдерам вовремя заметить потенциальный разворот тренда и извлечь из него выгоду. К минусам можно отнести возможность появления ложных сигналов, если модель формируется вне значительных уровней поддержки или без подтверждения.

- Свечная модель Бычий Харами может возникать на любых таймфреймах, однако чаще всего встречается на более длительных (дневные или недельные). Это связано с тем, что на более длинных таймфреймах сигналы имеют большее значение и меньшую вероятность ложного срабатывания.

- При торговле по паттерну Бычий Харами рекомендуется устанавливать стоп-лосс чуть ниже минимума модели. Это позволяет защититься от рыночной волатильности и избежать больших потерь, если свечная модель Харами все же не подтвердит разворотный потенциал.

Что такое паттерн Бычий Харами?

В техническом анализе паттерн Бычий Харами играет важную роль, сигнализируя о возможном переходе нисходящего тренда в восходящий. Харами состоит из двух свечей:

- первая свеча — медвежья и относительно длинная, что указывает на сильное давление продавцов;

- вторая свеча — бычья и значительно меньшего размера. Важно, чтобы тело второй свечи полностью находилось внутри тела первой.

«Поглощенный» формат второй свечи символизирует уменьшение силы текущего тренда и вероятность его разворота. Простыми словами, бычья модель Харами говорит о том, что после периода снижения цен на рынке появляются признаки изменения настроения. Это может быть началом будущего роста, так как покупатели начинают восстанавливать контроль, а продавцы утрачивают свои позиции.

Появление Бычьей Харами может быть сигналом к тому, что пора задуматься о покупке, поскольку вероятность изменения тренда на повышение становится весьма значительной. Однако для принятия более обоснованных торговых решений всегда рекомендуется использовать его в совокупности с другими индикаторами и особыми условиями рынка.

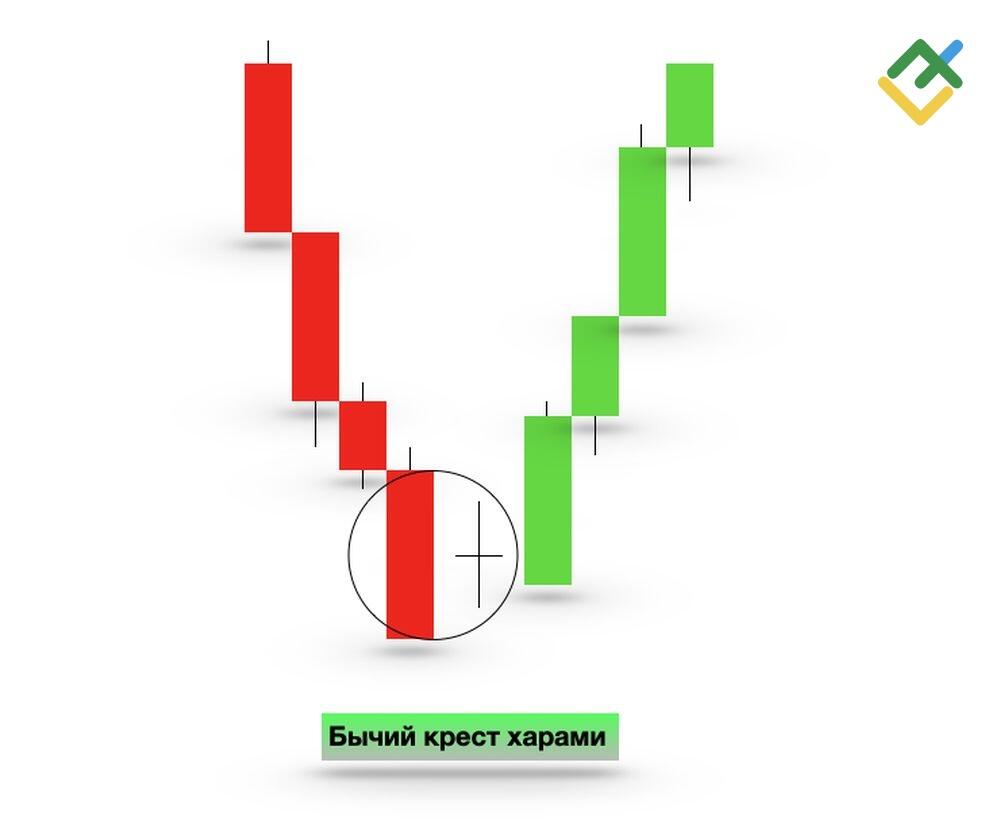

Что такое Бычий Крест Харами?

Бычий Крест Харами — это вид японской свечной модели, который используется трейдерами часто для анализа графиков цен и прогнозирования движения рынка. Отличительной чертой этой разновидности Бычьего Харами является способность прогнозировать возможный разворот нисходящей тенденции. Модель состоит из двух свечей:

- первая свеча длинная и медвежья;

- вторая — короткая, но это крест или Доджи, у которой практически нет тела.

Бычий Крест Харами образуется, когда после значительного падения цен появляется маленькая доджи-свеча внутри предыдущей длинной медвежьей свечи. Это может свидетельствовать о слабости продавцов и переходе инициативы к покупателям, что зачастую рассматривается, как сигнал к открытию позиций на покупку.

Таким образом, главное отличие Бычьего Креста Харами от обычной бычьей свечи Харами заключается в том, что в первом случае вторая свеча является доджи. Это делает сигнал более сильным, поскольку доджи указывает на состояние неопределенности и баланс сил между покупателями и продавцами. В контексте нисходящего тренда, это может указывать на более значительное изменение направления.

Как определить паттерн бычьи свечи Харами

Чтобы правильно идентифицировать бычий паттерн Харами на графике, необходимо понимать его ключевые элементы и следовать ясным критериям. На графике определение начинается с поиска длинной медвежьей свечи, которая формирует основу для свечной модели Харами. После закрытия первой свечи наблюдается образование следующей, более короткой бычьей свечи Харами. Важно, чтобы тело маленькой свечи находилось в пределах тела предшествующей, что является основным признаком модели Харами.

Дополнительно, следует обратить внимание на объем торгов. Увеличение объема во время формирования второго элемента паттерна может свидетельствовать о реальной силе рынка и усилении тренда.

Подтверждением Бычьего Харами может служить появление сопутствующих технических показателей, например, поддержки на ключевых уровнях или образовании бычьих дивергенций на осцилляторах RSI или Stochastic. Также полезно анализировать предыдущие тренды и контекст рынка, чтобы оценить потенциал дальнейшего роста.

Таким образом, анализ и идентификация паттерна Бычьего Харами требуют внимательного изучения свечной структуры и подтверждающих сигналов.

Пример построения бычьей модели Харами и разворот тренда представлен ниже на дневном графике акций Apple Inc.

Как торговать по паттерну бычьи свечи Харами

Бычьи свечи Харами могут быть использованы в сочетании с различными техническими индикаторами для более точного анализа рынка и предсказания будущих ценовых движений. Используя свечные модели в сочетании с такими индикаторами, как скользящие средние, RSI или MACD, трейдеры могут точнее определять уровни поддержки и сопротивления, выявлять трендовые изменения и подтверждать сигналы для сделок.

Торговля с использованием MACD и RSI

Гармоничное использование модели Харами с индикаторами MACD и RSI помогает трейдерам определить наиболее вероятные моменты для открытия позиций на покупку и повысить точность прогнозирования.

Индикатор MACD может подтвердить бычий сигнал Харами. Если на момент формирования паттерна MACD-линия настойчиво стремится вверх, а сигнальная пересечена снизу-вверх, это усиливает вероятность разворота на рынке. Подобная комбинация может служить дополнительным подтверждением для заключения сделки.

Значения RSI ниже 30 говорят о перепроданности актива и возможной скорой коррекции. Если при возникновении бычьего Харами RSI начинает восстанавливаться из зоны перепроданности, это может служить дополнительным бычьим сигналом.

Пример торговли представлен ниже на дневном графике XAUUSD.

После формирования бычьей модели Харами значения индикатора MACD начали увеличиваться в отрицательной зоне, преодолев сигнальную линию снизу-вверх. Значения RSI также начали восстанавливаться выше 50, что означает увеличение бычьего давления на рынке.

После получения подтверждений стало возможным открытие длинных позиций в районе 985.98 с целями в области 1005.97-1226.00. Стоп-лосс при этом необходимо выставить ниже свечи открытия позиции на уровне 968.13.

Торговля с использованием уровней коррекции Фибоначчи

Бычий паттерн Харами и уровни коррекции Фибоначчи — инструменты, которые могут использоваться вместе для более точного анализа рынка и принятия инвестиционных решений. Для применения бычьего паттерна Харами в сочетании с уровнями коррекции Фибоначчи, сначала найдите определенный тренд на графике. После идентификации модели Харами постройте уровни коррекции Фибоначчи от конца первого бычьего импульса к началу тренда для определения потенциальных уровней сопротивления.

Обратите внимание на ключевые уровни, такие как 38.2%, 50% и 61.8%, поскольку они считаются наиболее значимыми в прогнозировании потенциальных разворотов. Когда бычий паттерн Харами формируется возле одного из уровней коррекции, это может усилить сигнал о возможном изменении тренда.

Пример торговли представлен на часовом графике акций Pfizer Inc.

Сетка уровней коррекции Фибоначчи протянута от конца первого восходящего импульса к началу бычьего тренда сверху-вниз справа-налево. Это позволило выявить потенциальные уровни сопротивления и цели по паттерну в районе 53.42-55.31 (1.618-2.618). В области уровней 0.382-0.5 сформирован паттерн Бычий Харами, после которого наблюдается гэп вверх и импульсная бычья свеча. Покупку необходимо совершить после подтверждения паттерна в области 52.27 со стоп-лоссом на уровне 50.86 (0.236 по уровням Фибоначчи).

Причиной окончательного медвежьего разворота по акциям Pfizer Inc. и сигналом к закрытию лонг позиции стало формирование крупного разворотного паттерна Медвежье Поглощение на уровне 55.31.

Торговля с использованием подтверждающих свечных моделей и торговых объемов

Сигнал Бычьего Харами можно подтвердить другими свечными моделями. Например, если после образования модели Харами появляется еще и Молот, это усиливает вероятность предстоящего разворота. Также стоит обратить внимание на модели Просвет в Облаках, Бычье Поглощение или Утренняя Звезда, которые тоже сигнализируют о вероятной смене тренда.

Ключевую роль в подтверждении паттерна Бычий Харами играют и торговые объемы. Подтвердить рост торговых объемов можно с помощью индикаторов OBV, MFI, A/D и Chaikin Oscillator. Кроме того, повышающиеся тиковые объемы на второй бычьей свече Харами могут говорить о наличии интереса среди покупателей, что усиливает сигнал о предстоящем росте. Пример такой торговли представлен на четырехчасовом графике USCRUDE.

После формирования паттерна Бычий Крест Харами на графике наблюдается построение серии из разворотных моделей Молот. Индикаторы MFI и OBV показывают рост торговых объемов и приток ликвидности по активу.

Рыночная цена после второго Молота расположилась выше средневзвешенной цены по индикатору VWAP и линии SMA20. Это также подтверждает бычий настрой по торговому инструменту. На уровне 78.72 необходимо осуществлять покупку с потенциальными целями в области диапазона 83.13-91.78. Стоп-лосс можно выставлять ниже паттернов Бычий Харами и Молот в области 77.66.

Сигналом к окончательному развороту бычьего тренда и закрытию длинных позиций стало построение свечной модели Три Черные Вороны. Кроме этого, подтверждением медвежьих настроений стало снижение ликвидности по MFI и торговых объемов по OBV.

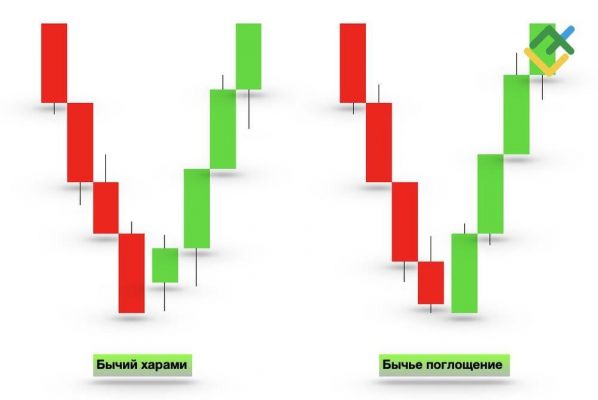

Бычий Харами против Бычье Поглощение

Каждая из этих формаций сигнализирует о возможном развороте тенденции и может стать ключевым индикатором для принятия торговых решений. Несмотря на то, что оба паттерна возникают в конце нисходящего тренда, Бычье Поглощение чаще считается более надежным сигналом грядущего изменения рынка. Трейдерам следует внимательно изучать рыночные условия и применять дополнительные данные для повышения точности прогнозов.

|

Параметр |

Бычий Харами |

Бычье Поглощение |

|

Формация |

Двухсвечная комбинация с меньшим вторым телом свечи |

Двухсвечная комбинация, где вторая свеча поглощает первую |

|

Свеча первого дня |

Длинная медвежья свеча |

Медвежья свеча |

|

Свеча второго дня |

Маленькая бычья свеча, полностью находящаяся в рамках первой |

Высокая бычья свеча, полностью перекрывающая предыдущую медвежью свечу |

|

Психология рынка |

Замедление нисходящего тренда, возможный разворот |

Явное изменение настроения на рынке в сторону бычьего тренда |

|

Место возникновения |

В конце нисходящего тренда |

В конце нисходящего тренда |

|

Потенциальное значение |

Сигнал потенциального разворота вверх |

Сильный сигнал разворота вверх |

|

Подтверждение |

Требуется подтверждение на следующей свече |

Меньше нуждается в подтверждении, сильный сигнал |

|

Пример частоты появления |

Формация Бычьей Харами встречается реже по сравнению с другими моделями |

Достаточно частое явление |

|

Ответное действие трейдера |

Часто ждет подтверждающей бычьей свечи |

Может действовать более уверенно |

|

Специфика интерпретации |

Зависит от общей рыночной ситуации |

Важно учитывать объемы и сопровождение другими индикаторами |

Преимущества и недостатки паттерна Бычий Харами

Плюсы и минусы бычьей модели Харами:

|

Достоинства |

Недостатки |

|

Указывает на возможный разворот тренда |

Требует дополнительного подтверждения |

|

Легко опознается на графике |

Может давать ложные сигналы |

|

Подходит для разных временных интервалов |

Неопределенность в силе разворота |

|

Эффективен в сочетании с другими индикаторами |

Зависимость от предыдущего тренда |

|

Может использоваться для краткосрочной торговли |

Низкая надежность без объемного анализа |

Заключение

Бычий паттерн харами представляет собой важный инструмент для анализа рынка в контексте технического анализа. Появление Бычьей Харами на графике может служить сигналом к возможному развороту тренда и началу роста цен. Это позволяет трейдерам обоснованно принимать решения, основываясь на совокупности сигналов из японских свечей. Тем не менее для повышения точности прогнозов рекомендуется учитывать и другие технические индикаторы и инструменты. Гармоничное сочетание различных методов анализа может значительно повысить эффективность торговли и уменьшить сопутствующие риски.

Испытать торговлю свечной моделью Харами вы можете бесплатно на демо-счете от LiteFinance.

Частые вопросы по бычьему паттерну Харами

| # 5 февраля 2025 в 22:42 0 |