Стоит ли инвестировать в серебро в 2024 году?

|

|

Автор: mik

Опубликовано: 480 дней назад (6 ноября 2024)

Рубрика: Без рубрики

Редактировалось: 1 раз — 6 ноября 2024

|

+1↑ Голосов: 1 |

Серебро традиционно привлекает внимание инвесторов как один из стабильных драгоценных металлов, особенно в периоды экономической нестабильности и роста инфляции. Однако многие задаются вопросом, серебро — это плохая или хорошая инвестиция? Этот металл обладает рядом особенностей, которые делают его перспективным активом, но при этом важно учитывать и потенциальные риски.

В статье рассматриваются различные аспекты: от долгосрочных перспектив до волатильности цены на серебро, чтобы помочь понять, стоит ли вкладываться в серебро. Также исследуются доступные способы инвестиций — покупка физического серебра, акции добывающих компаний и ETF, — чтобы помочь инвесторам выбрать подходящий инструмент. Подробный анализ факторов поможет оценить, может ли серебро стать хорошей инвестицией в 2024 году и далее.

В этой статье мы разберем:

- Основные выводы

- Почему стоит инвестировать в серебро?

- Каковы риски инвестиций в серебро?

- Краткая история цен на серебро

- ROI – возврат инвестиций

- Как инвестировать в серебро?

- 7 причин вложить деньги в серебро

- 7 причин не инвестировать в серебро

- Какие есть инвестиционные альтернативы серебру?

- Что лучше для инвестирования – серебро или золото?

- Сейчас хороший или плохой момент для вложения в серебро?

- FAQ по инвестициям в серебро

Основные выводы

- Инвестиция в серебро может защитить капитал в условиях инфляции и экономической нестабильности, но требует внимания к возможным ценовым колебаниям.

- При оценке, стоит ли вкладывать в серебро, важно учитывать долгосрочные перспективы и готовность к возможным краткосрочным рискам.

- Серебро может стать хорошей инвестицией для диверсификации, особенно в сочетании с физическими металлами, акциями добывающих компаний или ETF.

- По сравнению с золотом, серебро часто считается более доступным активом, что делает его интересным для начинающих инвесторов.

- Серебро имеет потенциал роста в условиях промышленного спроса, особенно в секторах электроники и возобновляемой энергетики, что делает его перспективным активом для долгосрочных инвесторов.

Почему стоит инвестировать в серебро?

Серебро – это физический материал, обладающий внутренней ценностью. Значит, стоимость серебра не может обнулиться, в отличие от различных ценных бумаг. Акции обесцениваются из-за банкротства компаний, а фьючерсные контракты могут достигать отрицательной стоимости, как, например, фьючерсы на нефть в апреле 2020 года.

На котировки серебра влияет не только инвестиционный, но и промышленный спрос. Это позволяет прогнозировать будущую ценовую динамику на основании анализа заранее понятных фундаментальных факторов. На спрос инвесторов влияет ситуация в мировой экономике, на промышленный – ситуация в горнодобывающем и производственном секторах.

Инвестировать в серебро можно в физическом виде – слитки, монеты; в обезличенном – открытие ОМС, покупка серебра на бирже; или в виде ценных бумаг серебродобывающих предприятий – акций, ETF, взаимных фондов и так далее. Каждый инвестор может подобрать объект инвестирования по нужным ему параметрам.

Исторически на среднесрочных отрезках от 3 и более лет темпы роста серебра обгоняют инфляцию, поэтому вложения в этот металл можно использовать как низкорисковый способ сохранения и приумножения капитала.

Каковы риски инвестиций в серебро?

При любых краткосрочных вложениях в серебро инвестор рискует потерять часть капитала. Особенно это касается инвестиций в физическое серебро, где наибольшая разница между ценами покупки и продажи (или обратного выкупа). При недостаточно бережном хранении инвестиционных монет из серебра их состояние может ухудшиться, что снизит цену продажи.

Вложения в серебро через ОМС не страхуются как стандартные вклады, поэтому при гипотетическом отзыве лицензии у банка или его банкротстве инвестор может потерять средства.

Инвестиции в серебро через ПИФы также не страхуются. Кроме того, есть вероятность, что управляющий ПИФа купит серебро в неподходящий момент, и инвестор потеряет часть капитала.

Общий риск для всех способов инвестирования в серебро связан с неопределенностью цен в будущем. Даже после грамотного анализа фундаментальной картины и динамики котировок будет сохраняться вероятность сценария, противоположного прогнозу инвестора.

Краткая история цен на серебро

Онлайн-график котировок XAGUSD в режиме реального времени на валютном рынке форекс:

Исторический минимум цены серебра в $0,28 за тройскую унцию был зафиксирован в период Великой Депрессии США в 1932 году. Однако обвал фондового рынка был не основной причиной, а катализатором. Снижение промышленного спроса на серебро началось за 10 лет до этого: постепенное ухудшение ситуации в экономике сокращало спрос на готовую продукцию, что приводило к снижению цен и делало производство серебряных изделий невыгодным. А фактор спроса со стороны инвесторов в тот период не оказывал существенного влияния.

Последующий рост цены, продолжавшийся примерно 35 лет, был обусловлен по-прежнему низкими объемами добычи серебра на фоне постепенно восстанавливающейся после Великой Отечественной Войны мировой экономики.

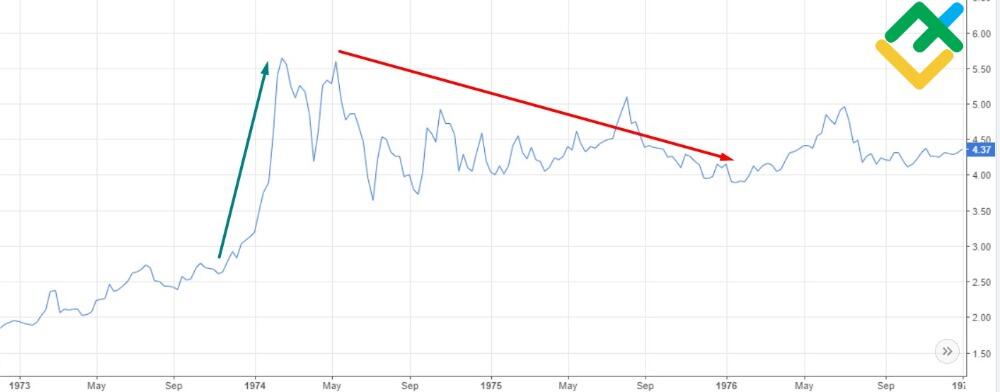

В 70-х годах произошла любопытная история с братьями Хант, решившими инвестировать в серебро миллионы долларов из своего наследства. В 1973 году они стали скупать металл по $2,9 за унцию. В результате цена актива выросла до $6,75 спустя 2 месяца непрекращающихся покупок.

В период с 1974 по 1976 произошел обвал котировок серебра с $6.75 до $3.75 за унцию, так как Мексика увидела возможность заработка в поднявшихся ранее ценах и резко увеличила объем продаж серебра на рынке. Это происходило на фоне роста безработицы и инфляции, поэтому стабильная поддержка спроса на серебро со стороны промышленности отсутствовала.

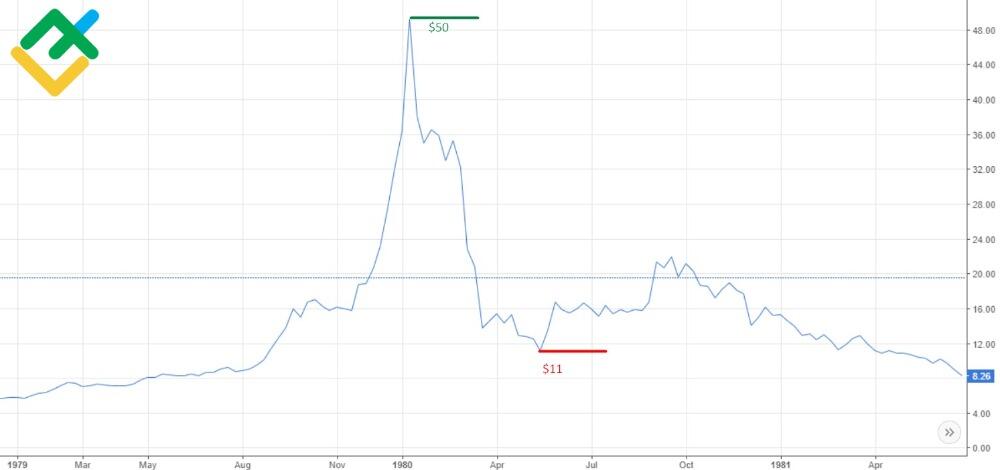

Владея 15% мировых запасов, братья Хант продолжали скупать серебро, разогнав цену примерно до $50 за унцию. Пока в 1980 году биржа не повысила величину залога для контрактов на серебро. Финансовых возможностей братьев оказалось недостаточно для выполнения маржинальных требований. Чтобы внести необходимые средства, им пришлось продать часть приобретенного серебра, что повлекло пятикратный обвал цен – к весне 1980 года унция серебра стала стоить около $11.

До обвала фондового рынка в 1987 году серебро ожидаемо показало резкий рост 50%, достигнув отметки в $9. Скачок произошел за счет возросшего инвестиционного спроса на драгоценные металлы, характерного для нестабильной экономической ситуации. Однако к концу года котировки обвалились практически к прежним значениям вместе с остальным фондовым рынком, так как спрос на промышленный металл резко снизился.

Следующие несколько лет серебро продолжало падать. В серебряных рудниках были разведаны значительные запасы, из-за чего предложение во много раз превосходило спрос. В 1993 году серебро достигло минимума в $3,67 за унцию.

Один из самых значительных взлетов цены на серебро совпал с глобальным «бычьим рынком». С 2002 по 2008 год «серый металл» взлетел с $4 до $20 за унцию, показав рост в почти в 400%.

В том же году случился мировой банковский кризис, в результате которого серебро к декабрю откатилось почти до $9 за унцию.

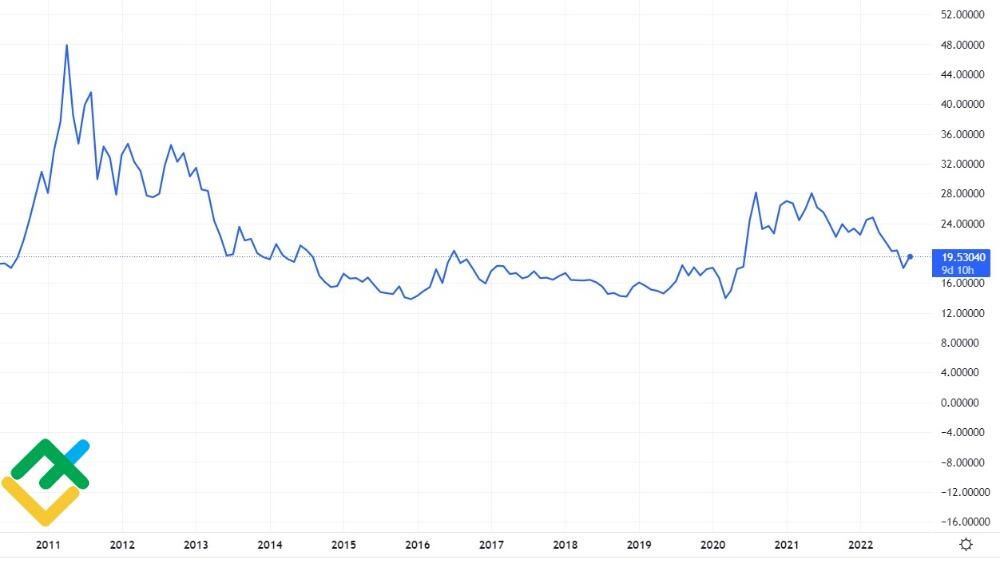

Из-за повышения инвестиционного спроса в период кризиса котировки серебра достигли прежнего максимума в $20 к концу 2010 года, а впоследствии обновили его более чем в 2 раза, достигнув отметки в $48 за унцию к апрелю 2011 года.

На фоне последовавшего укрепления доллара и оттока инвестиций из добывающего сектора в ценные бумаги со стабильным доходом серебро показало снижение цены в 70% за последующие 5 лет, достигнув $14 за унцию к началу 2016 года.

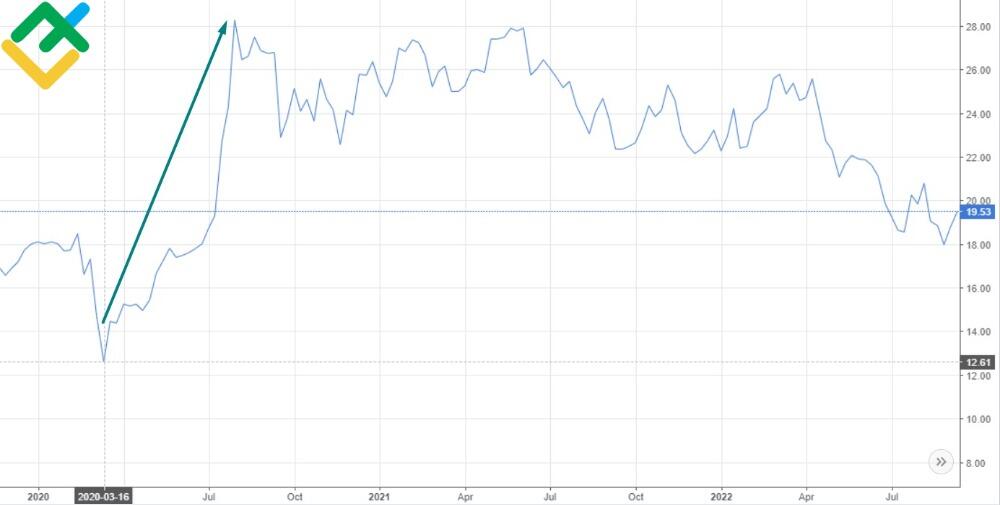

Новое «серебряное ралли» началось в 2020 году с отметки в $12,65 за унцию в феврале и закончилось на уровне $28 за унцию в июле того же года.

Аналитики видят причину роста цен в снижении общего объема поставок серебра, связанного с перебоями в логистике из-за COVID-19 на фоне возросшего в очередной раз инвесторского спроса на драгметаллы в тяжелый для экономики период.

В настоящее время котировки показывают нисходящую динамику, которую связывают с несколькими рекордными повышениями ключевой ставки ФРС подряд на фоне отсутствия признаков повышения промышленного спроса.

ROI – возврат инвестиций

Давайте исходить из того, что инвестору хочется потратить прибыль, а не оставить ее в наследство. Поэтому анализировать возврат от инвестиций будем за периоды 1, 5 и 10 лет.

Рассмотрим 2021 год.

Формула рентабельности:

(P - S) / S х 100%,

где P – стоимость инвестиций на конец периода, а S – стоимость начальной инвестиции.

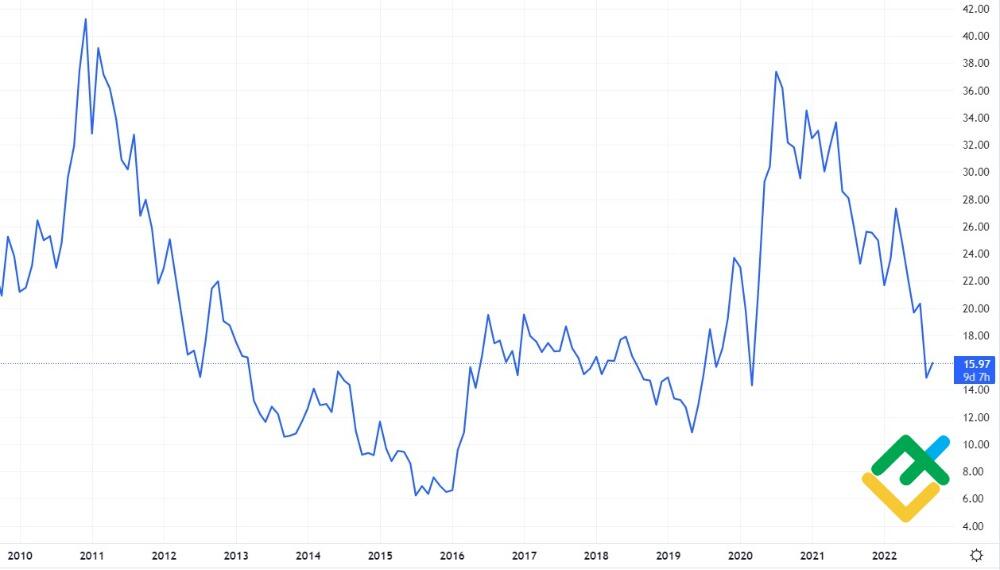

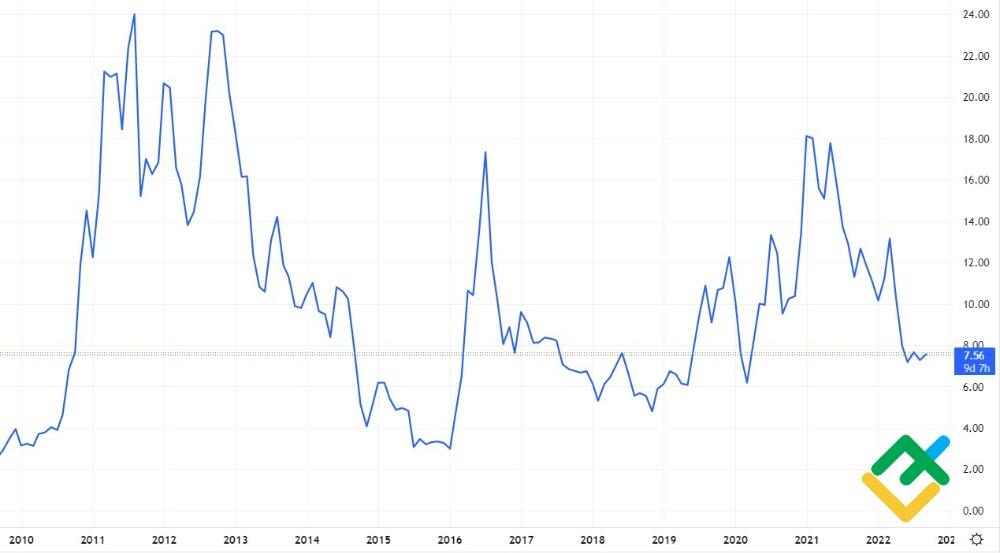

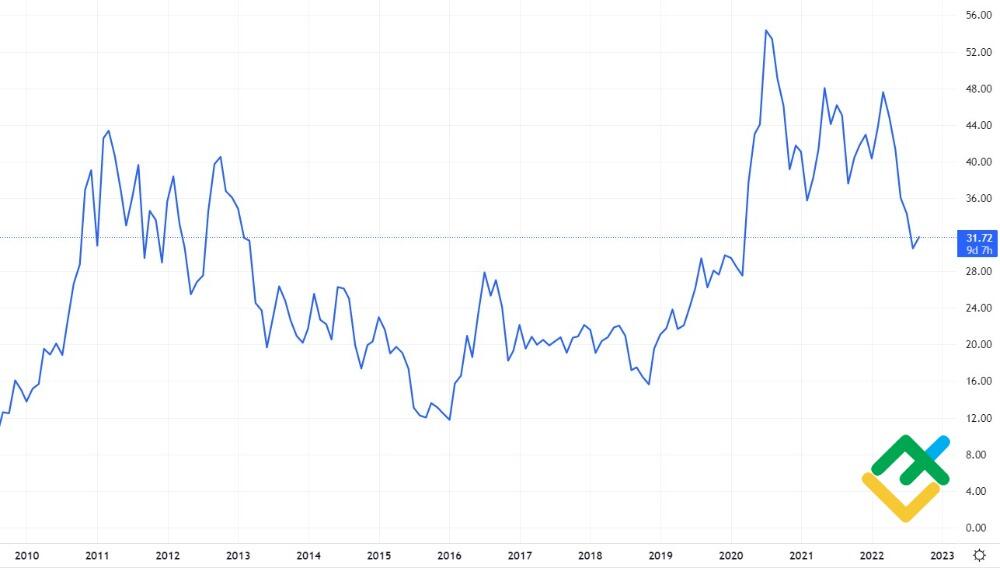

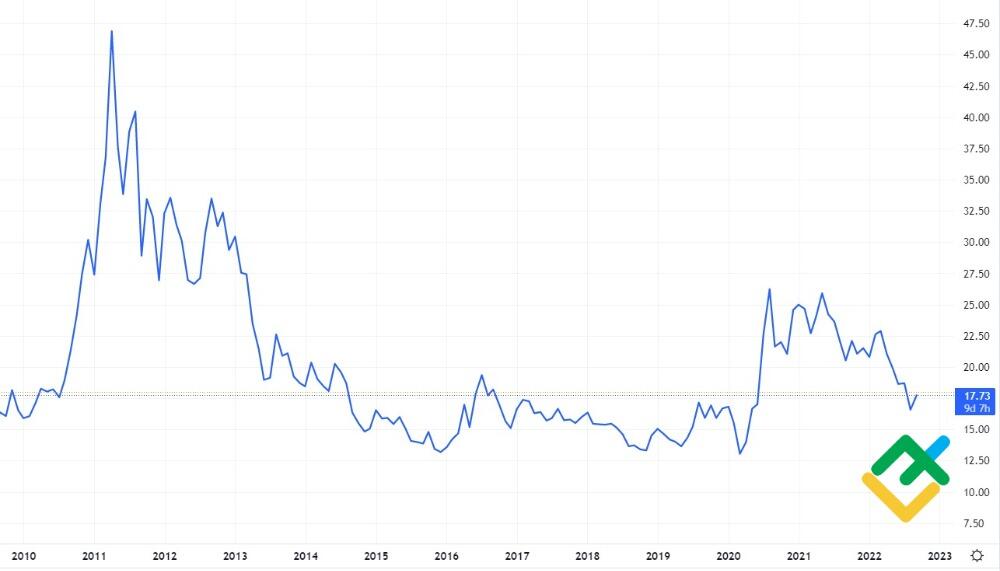

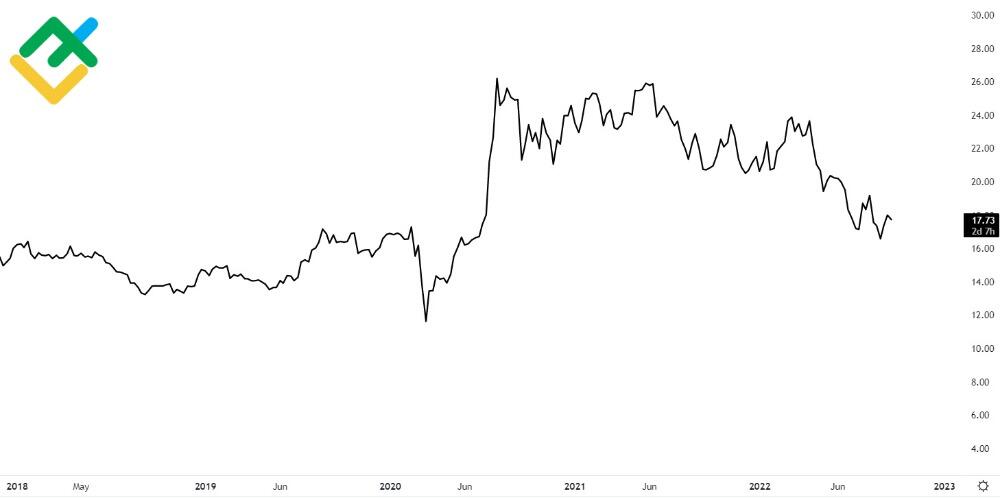

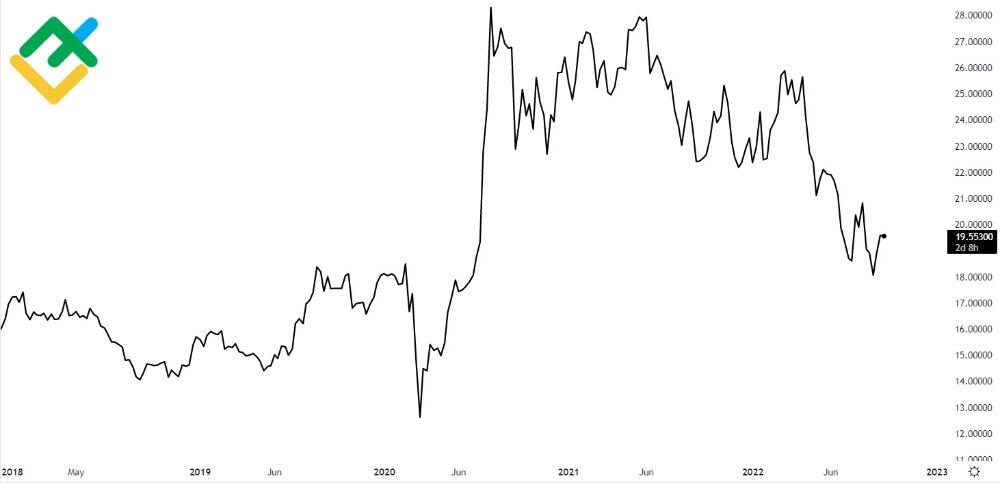

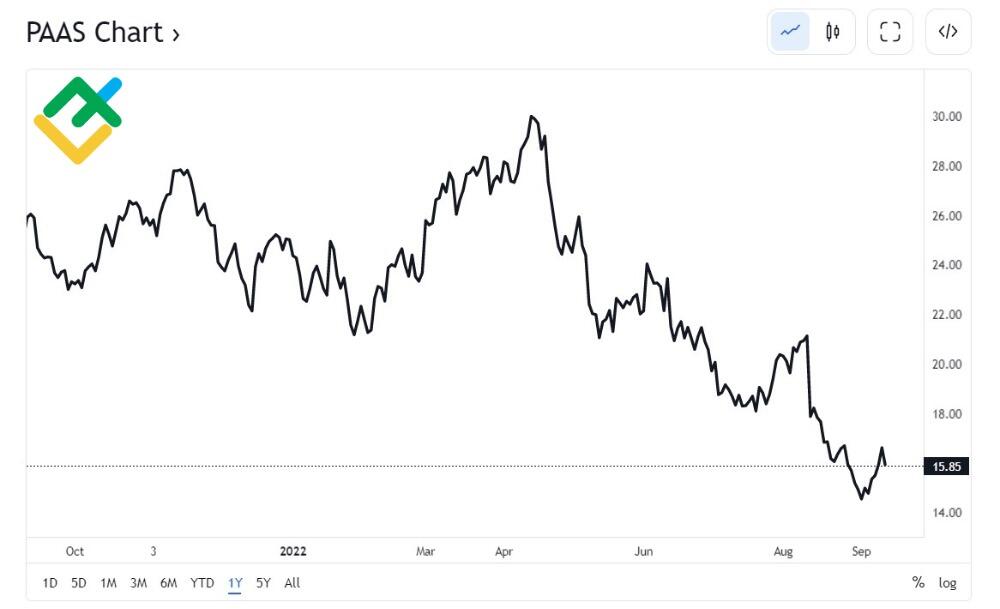

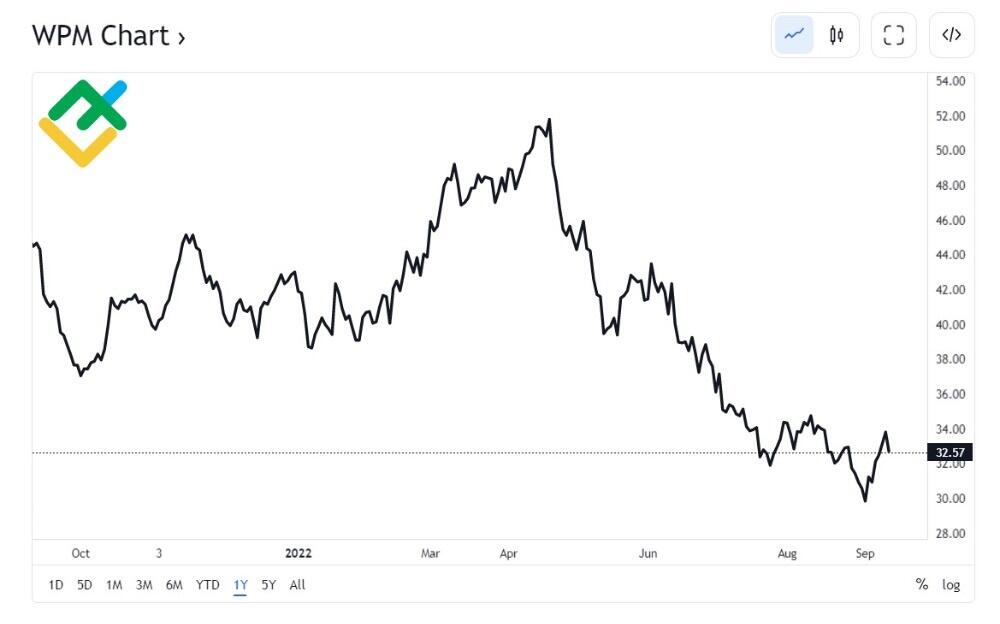

Сравнивать будем котировки серебра, акций трех серебродобывающих компаний и серебряного ETF. Графики за 10-летний период прилагаются.

Серебро:

Акции Pan American Silver Corp.:

Акции компании First Majestic Silver Corp.:

Акции компании Wheaton Precious Metals Corporation:

ETF «iShares silver trust»:

Прибыль за 2021 год:

-

серебро: (23,24 - 25,46) / 25,46 × 100% = -8,7%;

-

акции компании Pan American Silver Corp.: (24,97 - 34,51) / 34,51 × 100% = -27,6%;

-

акции компании First Majestic Silver Corp.: (11,11 - 14,14) / 14,14 × 100% = -21,42%;

-

акции компании Wheaton Precious Metals Corporation: (42,93 - 43,56) / 43,56 × 100% = -1,4%;

-

ETF «iShares silver trust»: (21,51 - 25,54) / 25,54 × 100% = -15,8%.

Результаты отрицательны по всем приведенным инструментам инвестирования. Однако случайно выбранный год не отражает полную картину будущих результатов краткосрочного инвестирования, инвестиционный и промышленный спрос могут возрасти. Инфляцию в США за 2021 год, составившую рекордные за последние 40 лет -7%, смогли обогнать только акции Wheaton Precious Metals Corporation.

ROI за 5-летний период с 2017 по 2021 включительно:

-

серебро: (23,21 - 15,92) / 15,92 × 100% = 45,8%;

-

акции компании Pan American Silver Corp.: (24,97 - 15,14) /15,14 × 100% = 65%;

-

акции компании First Majestic Silver Corp.: (11,11 - 7,74) / 7,74 × 100% = 43,5%;

-

акции компании Wheaton Precious Metals Corporation: (42,93 - 19,36) / 19,36 × 100% = 121,7%;

-

ETF «iShares silver trust»: (21,51 - 15,25) / 15,25 × 100% = 41%.

На отрезке в 5 лет все инструменты показали прибыль. Прослеживается тождественность между величиной убытка за 2021 с величиной прибыли за 5-летний период: инструменты, показавшие самую высокую прибыль за 5 лет, показали наибольшую просадку за 2021 год, кроме акций компании Wheaton Precious Metals Corp. Общая инфляция в США за тот же период составила примерно -14,6%. Таким образом, превосходство результата инвестиций в серебро над инфляцией составило от 65% (вложение в серебряный ETF фонд) до 159,6% (акции Wheaton Precious Metals Corporation).

ROI за 10-летний период с 2012 по 2021 включительно:

-

серебро: (23,21 - 27,93) / 27,93 × 100% = -16,9%;

-

акции компании Pan American Silver Corp.: (24,97 - 22,45) / 22,45 × 100% = 11,2%;

-

акции компании First Majestic Silver Corp.: (11,11 - 17,47) / 17,47 × 100% = -36,4%;

-

акции компании Wheaton Precious Metals Corporation: (42,93 - 29,84) / 29,84 = 43,9%;

-

ETF «iShares silver trust»: (21,51 - 27,97) / 27,97 × 100% = -23,1%.

На 10-летнем отрезке в лидерах по доходности остались акции 2-х компаний, однако их доходность не такая впечатляющая, как за последние 5 лет. Остальные инструменты показали отрицательную доходность. Причем снова прослеживается та же тождественность между величиной убытка и величиной прибыли: чем больше была доходность, тем больше величина убытка. Инфляция за период с 2012 по 2021 годы составила примерно -21,47%. Обогнать ее удалось серебру и акциям компаний Pan American Silver Corp. и Wheaton Precious Metals Corporation.

Как инвестировать в серебро?

Основная классификация серебряных инвестиций включает в себя:

-

вложения в физическое серебро – покупка монет и слитков;

-

прямые инвестиции в обезличенное серебро, например, с помощью открытия ОМС, покупки производных инструментов (ETF, фьючерсы);

-

непрямые инвестиции в серебро. Сюда относится покупка акций компаний, связанных с добычей, обработкой или продажей серебра.

Серебряные монеты

Серебряные монеты дешевле, чем серебряные слитки, так как весят меньше. С другой стороны, по причине небольшого веса у монет самая высокая наценка по сравнению с биржевыми котировками серебра – на каждый вложенный в монеты доллар инвестор получит в среднем на 20% меньше серебра по сравнению с покупкой на бирже.

При покупке серебряных монет не платится НДС. Однако, если инвестор получил прибыль, при продаже необходимо заплатить НДФЛ.

Монеты, как правило, приобретаются на длительный срок – от 5 лет. А их цена зависит в основном от двух факторов: текущего курса серебра и длительности хранения. Таким образом, идеальная инвестиция в серебряные монеты – покупка в период минимальных биржевых цен на серебро и продажи через несколько лет после продолжительного роста биржевых котировок. Учитывая динамику цен на серебро, которая показывает рост в среднем каждые 5 лет (при ежегодной покупке в один и тот же месяц), сохранить капитал или даже заработать на инвестициях в монеты можно. При грамотном и неторопливом подходе, конечно.

Так как инвестиционные монеты выпускаются только Центробанками стран, они являются средством платежа наряду со стандартными монетами. При этом, если Центробанк решит вывести их из обращения, то они станут стандартным продуктом, а значит, будут предполагать уплату НДС при покупке или продаже.

При инвестициях в монеты важны правильные условия хранения, так как при наличии дефектов цену продажи придется снизить.

Серебряные слитки

Слиток – это полноценный материальный актив. Купить серебряные слитки можно как через банк, так и у частных лиц. При покупке не платится НДС, однако при продаже придется заплатить НДФЛ, в случае, если инвестиция оказалась прибыльной.

У слитка серебра более простой дизайн, чем у золотого, поэтому его стоимость более приближена к цене металла. Также, чем больше вес слитка, тем меньше наценка: при весе более 1 кг переплата, по сравнению с ценой металла, составит около 10%. С другой стороны, большие слитки невозможно разделить, а значит, не будет возможности вывести часть инвестиций меньшую, чем стоимость 1 слитка.

При покупке слитков с рук желательно проверить соответствие веса и чистоты металла у специалиста, чтобы свести к минимуму риск низкого качества.

Для заключения выгодных сделок нужно сравнивать цену слитка с ценой серебра на бирже. Эксперты рекомендуют присматриваться к покупке в марте или июне.

Обезличенный металлический счет (ОМС)

Обезличенный металлический счет – это способ вложения, при котором нет необходимости держать серебро в физическом виде, как в случае со слитками или монетами. Разница с обычным банковским вкладом в том, что при открытии ОМС инвестиции хранятся не в валюте, а в эквивалентном количестве серебра.

Некоторые банки позволяют конвертировать серебряные активы с одного ОМС на другой, открытые в различных металлах, а также переводить металл с ОМС в слитки.

Условия работы с ОМС могут также различаться. Например, в Швейцарии необходимо заплатить НДС при открытии ОМС в любом металле, кроме золота, а сам ОМС попадает под программу страхования. В России открытие и обслуживание ОМС обычно бесплатное, но нет возможности межбанковского перевода с одного ОМС на другой. В США владение металлом с помощью ОМС дольше года подпадает под категорию «коллекционирование» с взиманием соответствующего налога в размере 28%.

На мой взгляд, основное преимущество ОМС перед физическим владением – это более низкие или нулевые затраты на обслуживание серебряного счета и на хранение металла.

В остальном, кроме возможности конвертации в физический металл, ОМС – менее удобный аналог контрактов на разницу (CFD).

Серебряные ETF и фьючерсы

Фьючерсы и ETF на серебро – это инструменты, которые торгуются на биржах.

ETF – ценная бумага, покупка которой позволяет получить долю в инвестиционном портфеле. В случае с серебряными ETF, это, с большой вероятностью, доля в портфеле акций серебродобывающих компаний. Пример такого ETF – «iShares silver trust» (биржевой тикер — #SLV). На рисунке представлен его график доходности за последние 5 лет:

Инвестирование через ETF избавляет от необходимости составлять собственный портфель ценных бумаг. Самостоятельная покупка инструментов выйдет дороже, чем покупка ETF с таким же самым набором. Следовательно, инвестор получает возможность получать тот же доход в % при меньшей сумме вложения, необходимой для инвестиции.

Комиссии за управление ETF ниже, чем у взаимных фондов.

Серебряные фьючерсы – это контракт на покупку серебра по определенной цене в будущем. Следовательно, это производный финансовый инструмент, базовым активом которого является серебро. Как инвестиционный объект, он позволяет зарабатывать и на росте, и на падении цены, так как по фьючерсу можно открывать как длинную, так и короткую позицию.

Длительность фьючерсного контракта – 3 месяца. Если не закрыть сделку или не продлить его, будет осуществлена физическая поставка. В нашем случае серебра.

К основным расходам при инвестициях во фьючерсы относятся:

-

комиссия за открытие и закрытие позиции;

-

плата за перенос открытой позиции на следующий день.

Инвестирование в CFD на серебро

Как инвестиционный инструмент, CFD аналогичен фьючерсу: стороны получают прибыль или убыток от разницы цен открытия и закрытия сделки. Основные отличия от фьючерса:

-

второй стороной контракта выступает брокер, а не другой инвестор;

-

бессрочность контракта. У CFD нет даты экспирации. Поэтому CFD более интересны для долгосрочного инвестирования, чем фьючерсы. Их горизонт инвестирования равен длительности контракта (3 месяца).

По расходам, в случае с CFD, не берется комиссия за открытие и закрытие сделки, но есть плата за перенос через ночь.

График серебряного CFD за 5 лет:

Бросается в глаза схожесть с ETF «iShares silver trust», не так ли?

Маржинальные требования у CFD меньше, чем у фьючерсов, из-за большего кредитного плеча. Поэтому для торговли серебром или инвестиций требуется меньший капитал, чем для инвестирования во фьючерсы. В то же время это может быть недостатком для начинающих инвесторов, имеющих сложности с соблюдением риск-менеджмента.

Работать с CFD можно через торговый терминал MetaTrader или через онлайн-терминал на сайте брокера.

Инструмент пригоден для любого горизонта инвестирования, от скальпинга на малых таймфреймах до долгосрочного инвестирования длительностью более года.

Акции серебродобывающих компаний

Покупка акций серебродобывающих компаний – это косвенное инвестирование в серебро. Акции не связаны с металлом напрямую, однако чувствительны к некоторым фундаментальным факторам, которые влияют и на котировки серебра: объемы добычи, ситуация с логистикой.

Рассмотрим несколько крупных добывающих компаний, акции которых торгуются на бирже.

Pan American Silver Corp.

Это Канадская компания, занимающаяся добычей серебра в Латинской Америке. Один из крупнейших добытчиков в мире с рыночной капитализацией более $8 млрд за 2021 год.

First Majestic Silver Corp.

Еще одна компания из Канады. Наряду с серебром занимается добычей золота, и производством серебра в виде слитков. Добывающие мощности сосредоточены в Мексике и США.

Wheaton Precious Metals Corporation

Биржевой тикер – #WPM. Компания также зарегистрирована в Канаде. Занимается оптовыми покупками металла у других добывающих компаний. Основные закупки серебра осуществляет из рудников Мексики (40%) и Португалии (20%).

7 причин вложить деньги в серебро

Первый шаг к положительному результату инвестирования – объективный взгляд на ситуацию. Серебро можно использовать как для заработка, так и для сохранения средств, но не в каждый момент времени и не при любой экономической ситуации. Рассмотрим аргументы «за» инвестиции в серебро.

Сохранение капитала

В среднесрочной перспективе инвестирование в инструменты, основанные на серебре, позволяют, как минимум, обогнать инфляцию. К тому же, в период геополитической неопределенности или мировых кризисов спрос на серебро как на инвестиционный актив возрастает, что способствует росту его цены.

Драгоценные металлы, вроде серебра или золота, используются инвесторами как сейф для капитала в периоды повышенной инфляции.

Серебро как хедж при валютных сделках

Серебро находится в обратнопропорциональной зависимости: чем сильнее доллар, тем больше вероятность снижения цены серебра. Поэтому для целей хеджирования первую сделку можно открыть по доллару, а затем рассмотреть открытие противоположной сделки по серебру.

Безопасное вложение

Серебро обладает внутренней стоимостью, так как является материалом, который используется в промышленности. В частности, для производства микросхем, медицинского оборудования, ювелирных изделий. Пока это происходит, его цена не может упасть до нуля.

Диверсификация портфеля

Сильная корреляция у серебра есть только с американским долларом и с U.S. Treasuries – облигациями федерального займа (ОФЗ). Поэтому вложения в любой из инструментов, связанных с серебром, можно использовать для диверсификации при практически любом составе инвестиционного портфеля.

Высокая волатильность

Серебро, как и любой металл, славится широкими ценовыми движениями. Это дает инвестору возможность заработать нужный процент прибыли быстрее, чем на низковолатильных инструментах вроде индекса SP 500.

Широкий выбор инструментов

В серебро можно инвестировать напрямую через слитки, монеты и другие изделия, и обезличено через ОМС, фонды и производные финансовые инструменты, и косвенно через акции компаний, связанных с серебром, а также через производные инструменты этих акций.

Цена

Среди металлов, доступных для инвестирования, у серебра самая низкая цена. Соотношение цен золота и серебра примерно 1 к 85. Поэтому оно доступно как для небольших, так и для крупных инвестиций.

7 причин не инвестировать в серебро

Теперь поговорим о том, чего не напишут в восторженных интернетных статьях на тему кажущейся простоты этого объекта инвестирования. Некоторые недостатки видны даже при беглом анализе ценового графика серебра. Разберем, с чем может можно столкнуться при вложениях как в физическое, так и в биржевое серебро.

Большие ценовые просадки

Исторически серебро несколько раз теряло в цене более 50% за короткий промежуток времени. На выход из таких просадок может потребоваться несколько лет, что психологически дискомфортно. Для более быстрого восстановления может потребоваться «докупать на падениях», но это существенно увеличит риски.

В сравнении с облигациями, доходность которых подстраивается под инфляцию, их еще называют флоатеры, потенциал прибыли у серебра выше. Но у флоатеров почти нулевой риск просадок. И по итогам года даже небольшая, но почти гарантированная доходность по облигациям может перекрыть потенциально отрицательную доходность вложений в серебро.

Скорость падения цены

Обвалы цен на серебро не только большие, но и быстрые. Это характерно для высоковолатильных инструментов. Инвестор может не успеть закрыть сделку согласно правилам риск-менеджмента, и тогда его убыток будет больше запланированного.

Изменчивость рынка

В отличие от индексов, у цен серебра редко бывают ярко выраженные длительные тренды. Как следствие, для него не подходит стратегия «покупай и держи»: инвестору необходимо обладать достаточной компетенцией, чтобы выбрать нужный горизонт инвестирования и не попасть в длительный период противоположного ценового движения.

Низкая частота трендов

У серебра импульсная динамика ценовых движений: за большим и быстрым ростом или падением, следует, как правило, длительный период ненаправленного движения. Серебро может находиться в «боковике» годами и поэтому будет пригодно только для краткосрочных сделок. Таким образом, от средств, вложенных среднесрочно или долгосрочно, не будет отдачи.

Многофакторность

На котировки влияет как промышленный, так и инвестиционный спрос. Таким образом, для корректного средне- и долгосрочного прогнозирования требуется отслеживать и анализировать большое количество факторов: состояние экономики США, силу/слабость американского доллара, ситуацию в горнодобывающей отрасли, инфляцию, динамику цен золота – и это лишь малая часть. Как следствие, свести эти данные к определенному инвестиционному решению, покупать или продавать серебро, довольно сложно.

Издержки

Физическое серебро продается с наценкой к цене на бирже. Наценка на слитки может достигать 3%, а на монеты – 10%. В случае со слитками, скорее всего, придется платить за хранение. Таким образом, вложения в физическое серебро, скорее всего, станут долгосрочной инвестицией.

Низкая ликвидность

На биржевом рынке серебра нет больших объемов торгов. В случае крупной покупки может потребоваться искать продавцов на более высоких ценовых значениях, что ухудшит среднюю цену открытия сделки.

Также из-за низкой ликвидности на биржевом серебре широкий спред предопределяет стратегию инвестора в сторону ловли трендов и отказа от контр-трендовых сделок.

Какие есть инвестиционные альтернативы серебру?

В первую очередь золото. По структуре ценообразования оно похоже на серебро тем, что зависит как от промышленного, так и от инвестиционного спроса. В случае с золотом, инвестиционный спрос преобладает над промышленным. Таким образом, распределение инвестиционного капитала между золотом и серебром диверсифицирует вложения: серебро будет в большей степени откликаться на ситуацию в промышленности, а золото — на настроения инвесторов. Золото, как и серебро, можно приобрести в виде слитков и монет, которые, конечно, будут дороже серебряных.

В качестве объекта инвестирования можно использовать и платину — это драгоценный металл, который используется в промышленности и ювелирном деле. Однако из-за узкого рынка сбыта и дефицита, по сравнению с золотом и серебром, рынок платины низколиквиден, существенно повлиять на ее котировки может не только глобальная экономическая ситуация, но и изменения даже в одном секторе экономики. Например, в автомобилестроении, где белый металл активно используется. С другой стороны, низкая ликвидность приводит к высокой волатильности. Таким образом, в некоторых случаях платина может быть хорошим вложением из-за большой потенциальной прибыли, но оно будет сопряжено с высокими рисками.

Также в качестве альтернативы рассматривают палладий. Как и у серебра, промышленный спрос здесь доминирует над инвестиционным. Он еще менее ликвидный и еще более волатильный, чем платина, так как рынок его применения еще более узок, а запасов в мире в 15 раз меньше, чем платины. Ни спроса, ни предложения, в общем. Если вообще рассматривать палладий как объект вложений, рекомендую присмотреться к краткосрочному инвестированию.

Нефть (WTI, Brent) – тоже неплохой вариант. Инвестировать можно как через производные инструменты, так и опосредованно через акции нефтедобывающих компаний. К примеру, фьючерсы на нефть обладают хорошей ликвидностью и при этом волатильны. Так как инвестиционный спрос практически отсутствует, нефть удобно анализировать фундаментально. Основное влияние на цену оказывают текущие объемы добычи и соответствующие решения ОПЕК о планах на будущее.

Инвестиции в акции и криптовалюты я бы не причислял к альтернативам серебра, так как они не имеют внутренней стоимости, в отличие от других металлов или материалов. Да, и акции, и криптовалюты могут использоваться для инвестирования, но они в большей степени являются спекулятивными инструментами, а значит не поддерживаются спросом со стороны реального сектора экономики. Вторая причина в том, что их цены будут в большинстве случаев «следовать за рынком», а значит, эти инструменты нельзя использовать как «тихую гавань» в период экономических потрясений.

Что лучше для инвестирования – серебро или золото?

Серебро и золото – первые металлы, которые стали объектом вложений не только со стороны производителей, но и со стороны инвесторов. Палладий и платина пока далеки от показателей инвестиционного спроса на серебро и золото. Более того, исторически серебро выступает «догоняющим» металлом: после начала роста у золота серебро часто выдерживает «театральную паузу», после чего порой даже превосходит рост золота в процентном соотношении. Давайте определим, какой металл интереснее с инвестиционной точки зрения.

Необходимая величина капитала

Цена золота выше, чем серебра, поэтому все объекты прямого инвестирования: слитки, монеты, производные финансовые инструменты, в случае с золотом будут в разы дороже. Аналогичные инвестиции в серебро требуют меньше денег, а значит, у инвестора будет больше возможностей для диверсификации.

Ликвидность

Золото более ликвидно на бирже, поэтому более выгодно для крупных инвестиций. Высокая ликвидность также дает возможность и для краткосрочного, и для долгосрочного инвестирования, в то время как оправданный горизонт инвестирования у низколиквидного серебра средне- и долгосрочный.

Волатильность

Внутри дня оба инструмента являются волатильными. Но волатильность серебра выше на средне- и долгосрочном отрезке, а волатильность золота за последние 20 лет была немногим выше индекса SP 500.

Стабильность

Максимальная историческая просадка у золота составила около 45% против 76% у серебра. Следовательно, золото больше подходит для стратегии «купи и держи» и является более стабильны объектом инвестирования.

Диверсификация портфеля

Цену серебра в большей степени определяет промышленный спрос, а у золота – инвестиционный. Таким образом, цена серебра будет в большей степени коррелировать с фондовым рынком, в частности, с акциями добывающих и производственных компаний, чем золото. Следовательно, вложения в золото лучше диверсифицируют портфель, чем в серебро.

Сейчас хороший или плохой момент для вложения в серебро?

Котировки серебра с марта 2022 года находятся в нисходящем тренде, который с июля 2022 года стал замедляться. Однако фундаментальная картина не располагает к росту цены: сильный доллар и вероятное дальнейшее повышение ставки ЦБ для борьбы с инфляцией предполагают увеличение стабильности экономики США, а значит, «уходить в металлы» инвесторам пока будет неинтересно.

С другой стороны, в течение года на рынке серебра ожидается сохранение стабильного спроса со стороны компаний, связанных с альтернативными источниками энергии, электроникой, ювелирным делом, розничной торговлей серебряными изделиями.

С учетом этих фактов, вкладывать деньги в серебро или связанные с ним инструменты в данный момент рискованно, но в некоторой степени обоснованным. Для консервативного инвестирования момент не подходящий, так как текущая фундаментальная картина и динамика цен предполагают, скорее, дальнейшее падение.

Для открытия короткой позиции по серебру и связанных с ним инструментов текущая ситуация также не располагает: технически с момента начала падения в марте 2022 года серебро находится в своем нижнем диапазоне цен. Следовательно, в текущий момент более вероятна восходящая коррекция, чем продолжение нисходящего движения. С фундаментальной точки зрения короткая позиция по серебру в текущий момент обоснована: в США пытаются жестко пресекать инфляцию на фоне сильного доллара, что в совокупности оказывает давление на котировки металла.

FAQ по инвестициям в серебро

Нет комментариев. Ваш будет первым!