$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSБиржа: Учимся зарабатывать на рынке |

| Автор блога: | mik |

|

Все рубрики (905) |

|

Полезно знать! (166) |

|

+1

mik → 20 июня 2025

|

Как Повысить Свой Финансовый IQ: Основные Навыки для Роста КапиталаРаскрываем суть финансового интеллекта (финансового IQ) как набора критически важных навыков для успеха в инвестициях и бизнесе. Вы узнаете о четырех ключевых компонентах: понимании бухгалтерского учета для анализа компаний, разработке эффективной инвестиционной стратегии, знании законов рынка (спроса и предложения) и базовых юридических знаниях для защиты своих активов и избежание ошибок. Освоение этих элементов – фундамент финансовой безопасности и роста капитала.

Раскройте Свой Финансовый Интеллект: Ключ к Успеху в Деньгах

Нет комментариев

юридические знания для бизнеса, формирование инвестиционного плана, финансовый интеллект, финансовый iq, финансовая грамотность, финансовая безопасность, управление личными финансами, спрос и предложение, рост капитала, повысить финансовый iq, основы инвестирования, компоненты финансовой грамотности, инвестиционная стратегия, избежание юридических ошибок, защита активов, законы рынка, бухгалтерский учет для инвесторов, анализ финансовых отчетов

|

|

+1

mik → 20 июня 2025

|

Психология волатильности: Почему мы покупаем на пиках и продаем в ямахОбъясняем природу волатильности на фондовом рынке как следствие массового поведения инвесторов ("стадного инстинкта"), сравнивая график цен с синусоидой. Раскрываем, как психология человека заставляет покупать на росте и продавать на падении, усиливая колебания. Ключевой вывод: только финансовая дисциплина позволяет инвестору преодолеть эмоции и избежать следования за толпой, минимизируя риски.

Волны рынка: Понимание волатильности и силы дисциплины |

|

+1

mik → 18 июня 2025

|

|

Инвестиции без Выбора Акций: Сила Портфеля по Марковицу Развенчиваем миф о необходимости выбора "идеальных" акций для инвестиционного успеха. Основываясь на революционной работе нобелевского лауреата Гарри Марковица, объясняем, что ключ к долгосрочной доходности лежит в грамотном распределении активов и диверсификации портфеля. Вместо поиска "иголки в стоге сена" (отдельной акции) важно построить надежный "стог" (портфель), где поведение целого важнее частного. Подчеркиваем важность дисциплины, управления рисками (волатильностью, просадками) и недоверия к "хайповым" советам, утверждая, что настоящий успех на рынке — это скучная, но проверенная стратегия Марковица.

Инвестиции без Головной Боли: Как Портфель Марковица Заменяет Поиск "Идеальных" Акций

Нет комментариев

финансовая дисциплина, управление рисками, современная портфельная теория, сложный процент, риск и доходность, распределение активов, просадка портфеля, пассивное инвестирование, ошибки инвесторов, инвестиционный портфель, инвестиционные стратегии, здравый смысл в инвестициях, долгосрочные инвестиции, диверсификация, гарри марковиц, выбор акций, волатильность, бпиф, stock picking

|

|

+1

mik → 16 июня 2025

|

Как ROE помогает выбрать лучшую компанию для вложений: РуководствоОбъясняем показатель рентабельности собственного капитала (ROE). Вы узнаете, что такое ROE, как его рассчитать и почему он важен для инвесторов. Разберем, как с помощью ROE сравнивать компании и оценивать эффективность использования их капитала, рассмотрим реальные примеры доходности и обсудим ключевые плюсы и ограничения этого финансового мультипликатора для принятия взвешенных инвестиционных решений. |

|

+1

mik → 16 июня 2025

|

|

Раскрываем влияние эмоций на оценку финансовых рисков и принятие решений на рынке. Объясняем, почему негативные ожидания усиливают восприятие риска, как эмоции ставят новичков в невыгодное положение по сравнению с опытными игроками, и приводим удивительный пример о более рациональной оценке риска людьми с повреждениями определенных зон мозга. Основной вывод: контроль над эмоциями – критически важный навык для успешного трейдинга.

Цикл Рыночных Эмоций: Как Чувства Управляют Вашими Финансовыми Рисками

Нет комментариев

эмоции на рынке, цикл рыночных эмоций, риск-менеджмент в инвестициях, психология трейдинга, принятие решений в трейдинге, поведенческие финансы, оценка финансовых рисков, орбитофронтальная кора мозга, новички против опытных трейдеров, математика против эмоций, контроль эмоций трейдера, когнитивные искажения в трейдинге, иррациональные страхи на рынке, влияние эмоций на решения

|

|

+1

mik → 15 июня 2025

|

Паттерн "Три Индейца" в Трейдинге: Расшифровка Сигналов для Прибыльных РешенийОткройте для себя паттерн "Три индейца" (или "Три касания") – простой, но мощный инструмент технического анализа. Узнайте, как три касания цены трендовой линии подают четкие сигналы: предупреждают о развороте текущего тренда или подтверждают его силу для продолжения движения. Научитесь читать этот паттерн на бычьем и медвежьем рынке, чтобы принимать обоснованные торговые решения.

Распознаем Тренд: Сила Паттерна "Три Индейца"

Нет комментариев

фигуры технического анализа, три касания, три индейца, трендовая линия, торговые сигналы, технический анализ, сигналы тренда, разворот тренда, продолжение тренда, подтверждение тренда, паттерн три касания, паттерн три индейца, медвежий тренд, линии сопротивления, линии поддержки, графические паттерны, бычий тренд, анализ ценовых минимумов, анализ ценовых максимумов

|

|

+1

mik → 15 июня 2025

|

Консолидация на Рынке: Как Распознать Тишь Перед Бурей в ТрейдингеРаскрываем суть фазы консолидации (боковика, флэта) на финансовых рынках. Вы узнаете, почему в этот период резко падает волатильность, как крупные участники рынка накапливают или распределяют позиции и почему консолидация неизбежно заканчивается мощным направленным движением цены. Понимание этой фазы критически важно для своевременного входа в сделку и управления рисками.

Консолидация на Рынке: Затишье Перед Решающим Рывком

Нет комментариев

ценовой диапазон, флэт, фаза консолидации, трейдинг, торговля в боковике, технический анализ, стратегии консолидации, резкое движение цены, распределение позиций, пробой уровня, низкая волатильность, накопление позиций, маркет-мейкеры, крупные игроки, консолидация, идентификация консолидации, выход из консолидации, боковое движение рынка

|

|

+1

mik → 15 июня 2025

|

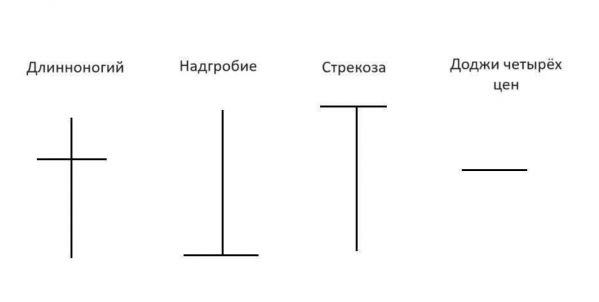

Паттерн Доджи в Трейдинге: Гид по Интерпретации и ПрименениюОбъясняем суть свечного паттерна "Доджи", возникающего при совпадении или незначительном отличии цен открытия и закрытия. Раскрываем, как доджи сигнализирует о рыночной нерешительности и потенциальном развороте тренда, независимо от конкретной разновидности паттерна. Особое внимание уделяется ключевым факторам, которые значительно усиливают надежность сигнала доджи: расположение возле важных уровней поддержки/сопротивления, закрытие у экстремумов (Надгробие, Стрекоза), предшествующее сильное движение цены и подтверждение состояния перекупленности по индикаторам, таким как RSI. Статья дает практические рекомендации для трейдеров, как использовать доджи в своем

Доджи: Расшифровка Паттерна Нерешительности на Графике

Нет комментариев

японские свечи, цена открытия и закрытия, уровни поддержки и сопротивления, торговые сигналы, технический анализ для начинающих, стрекоза dragonfly doji, сигналы разворота тренда, свечные паттерны, свечной график, свечной анализ, разворотные паттерны, подтверждение сигнала, перекупленностьперепроданность, нерешительность рынка, надгробие gravestone doji, индикатор rsi, доджи

|

|

+1

mik → 13 июня 2025

|

|

Исследуем парадокс: почему инвесторы продолжают доверять финансовым прогнозам, несмотря на их низкую точность. Объясняем это психологическими факторами: страхом перед неопределенностью рынка и склонностью искать ложные закономерности, а также стадным инстинктом («присоединиться к толпе экспертов»). Ключевой инсайт: ценность представляет не сам прогноз, а консенсус рынка – общее мнение участников. Делимся личной стратегией: анализ расхождений между консенсусом, рыночными настроениями (сентиментом) и скрытыми факторами (политика) для поиска инвестиционных возможностей, когда «что-то не так».

Почему Финансовые Прогнозы Часто Ведут Нас в Тупик

Нет комментариев

финансовые прогнозы, страх неопределенности, стадное поведение, сбываются ли прогнозы, психология инвестиций, прогнозы экспертов, принятие решений инвесторами, почему прогнозы ошибаются, поведение инвестора, непредсказуемость рынка, консенсус рынка, когнитивные искажения, как использовать прогнозы, инвестиционные прогнозы, инвестиционные ошибки, анализ рынка, альтернативные инвестиционные стратегии

|

|

+1

mik → 13 июня 2025

|

Открытие Сделки: Простой Алгоритм для Начинающих Трейдеров с Акцентом на РискОтвечаем на фундаментальный вопрос новичков о правильной последовательности открытия сделки на рынке. Подробно разбирается, как технический анализ приводит к установке стоп-лосса, как определить комфортный размер риска в деньгах и почему критически важно заранее задавать соотношение потенциальной прибыли к убыткам (минимум 1:3). На понятном примере показано, как соблюдение этих правил ведет к прибыльности даже при небольшом проценте успешных сделок.

Открытие Сделки: Простой Алгоритм для Начинающих Трейдеров с Акцентом на Рик Перестаньте действовать наугад! Освойте базовый порядок действий для защиты капитала. |