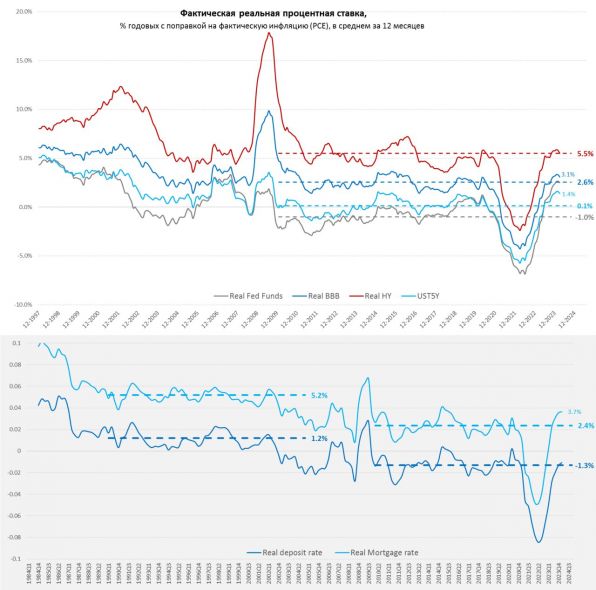

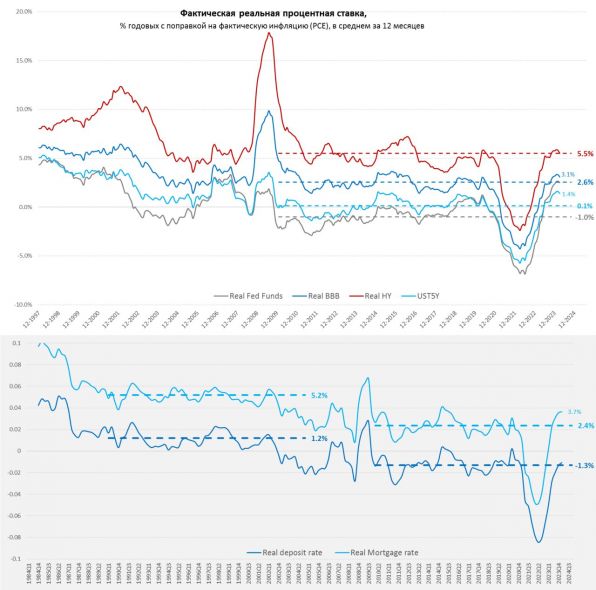

На неделе глава ФРС указывал, что текущая политика является ограничительной, с одной стороны, это может быть и так - фактическая реальная ставка ФРС за последние 12 месяцев составляла 2.5% против -1% в доковидную десятилетку, но ...

✔️ Компании с рейтингом BBB могли занять в последний год под инфляция +3.1 п.п., что немного выше среднего уровня за доковидную десятилетку (инфляция + 2.6 п.п.);

✔️ Компании с «мусорным» рейтингом могли занять в последний год под инфляция +5.5 п.п., что сопоставимо со средним уровнем за доковидную десятилетку;

✔️ Население размещало депозиты в среднем под инфляция -1.1 п.п, что сопоставимо со средним уровнем за доковидную десятилетку (инфляция - 1.3 п.п.);

✔️ Ограничительными условия можно назвать для: ипотеки, где средняя ставка равна инфляция +3.7 п.п (было инфляция +2.4 п.п.) и для Минфина США, где средняя ставка по UST 5Y равна инфляция +1.4 п.п (было в среднем инфляция +0 п.п.).

Безусловно, это только одна грань оценки, когда фактические ставки дисконтируются на фактическую инфляцию. Но она хорошо отражается в поведении (депозиты/ипотека) ... и отражает чрезмерный бюджетный аппетит.

ФРС это все ставит в ситуацию "шпагата", когда формально политика жесткая, но фактически влияние асинхронно, компании и население еще "доедают" ковидный жирок, получая повышенный фискальный стимул... а бюджет уже трещит и не может не занимать. По-хорошему Пауэллу в такой ситуации ничего не остается как сидеть и ждать (что он и делает, хотя и с трудом). но любой значимый локальный всплеск инфляции для ФРС сейчас - это страшный сон ... именно поэтому Пауэлл был таким нервным на последней пресс-конференции.

Источник @truecon

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS