Движение денег в фонды денежного рынка США

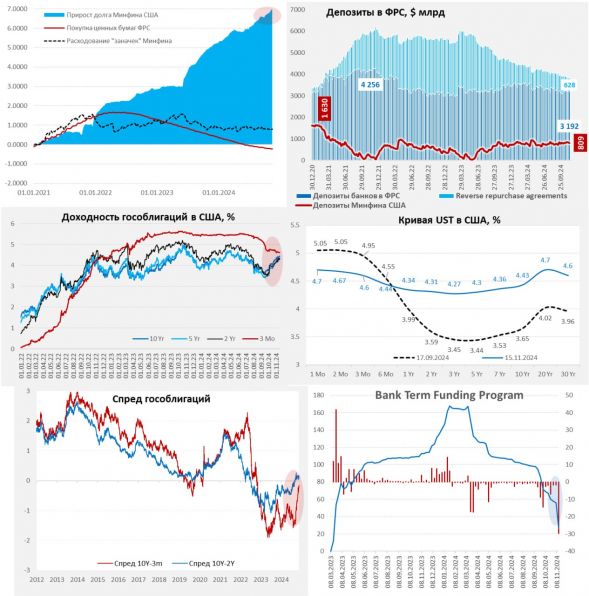

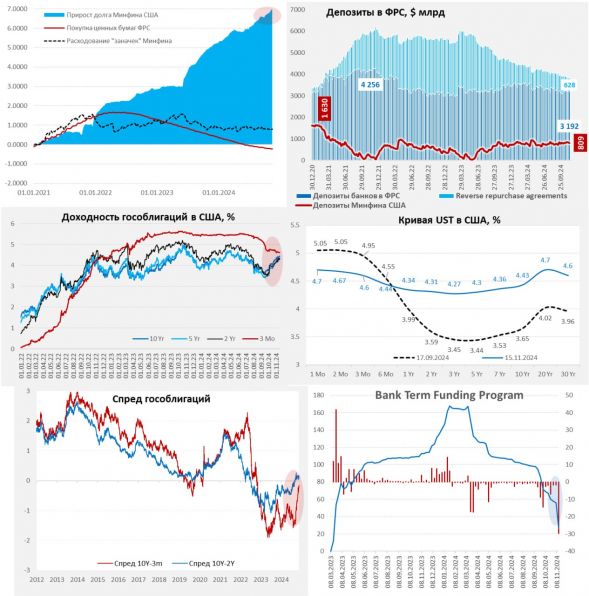

На этой неделе на денежном рынке США произошли интересные события. Банки погасили значительную часть остатков от программы BTFP сразу на 29,7 миллиарда долларов, оставив в программе всего 26,4 миллиарда долларов. ФРС не проводила значимых операций.

Минфин США постепенно возвращал доллары в финансовую систему со счёта в ФРС, потратив 31 миллиард долларов и планируя добавить ещё около 110 миллиардов долларов ликвидности до конца года. Это говорит о том, что правительство стремится поддерживать стабильность финансовой системы.

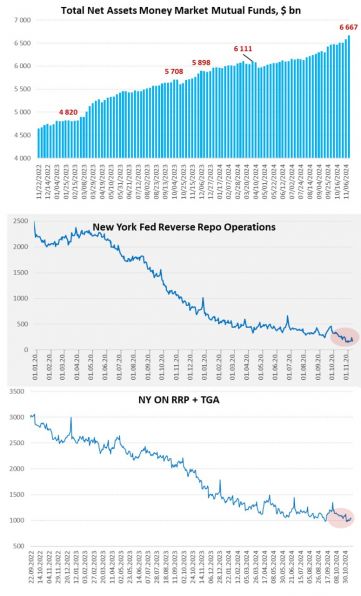

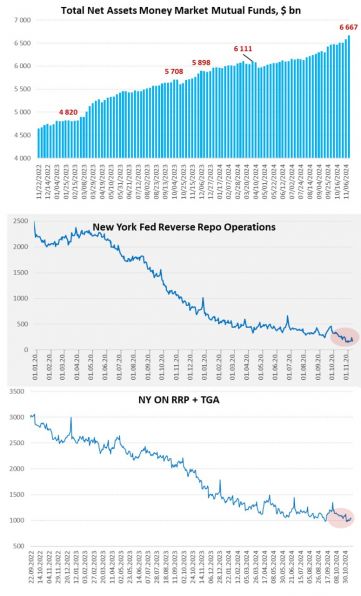

Объём обратного РЕПО ФРБ Нью-Йорка подскочил за неделю к среде на 60 миллиардов долларов до 238 миллиардов долларов — нехарактерная динамика для середины ноября. Виновниками стали фонды денежного рынка, в которые деньги текут без остановки. За неделю приток составил 81,6 миллиарда долларов, увеличив общую сумму до 6,67 триллиона долларов. Институциональные инвесторы на волне неопределённости предпочитают наличные деньги. Только за две недели в MMF было внесено 161 миллиард долларов — рекорд с весны 2023 года, когда трясло банки. К пятнице объём RRP снова сократился на 66 миллиардов долларов, возможно, из-за перекладки в короткий госдолг.

Председатель Федеральной резервной системы (ФРС) США Джером Пауэлл сделал заявление, которое немного напугало рынки: «экономика не подаёт никаких сигналов о том, что нам нужно срочно снижать ставки». Он также подчеркнул важность независимости ФРС и объяснил, что в случае проблем на рынке госдолга ФРС будет покупать долгосрочные ценные бумаги, чтобы поддержать финансовую стабильность.

Из-за некоторого оттока долларовой ликвидности и заявлений Пауэлла рынки загрустили, а кривая госдолга США продолжала уплощаться, сузившись до диапазона 4,3–4,7% на всех сроках. Пока рынок долга США не очень понимает, куда двигаться. Однако все продолжают верить, что их всегда будут спасать, поэтому спреды корпоративных облигаций переписываются на минимальных значениях.

Источник TruEcon