После того, как ФРС достаточно болезненно отреагировала на рост доходности гособлигаций, стало все больше поводов говорить о том, что США ближе подходят к ситуации фискального доминирования.

«Фискальное доминирование может возникнуть при высоких уровнях госдолга и бюджетного дефицита, когда денежно-кредитная политика направлена не на борьбу с инфляцией, а на предотвращение суверенного дефолта.»

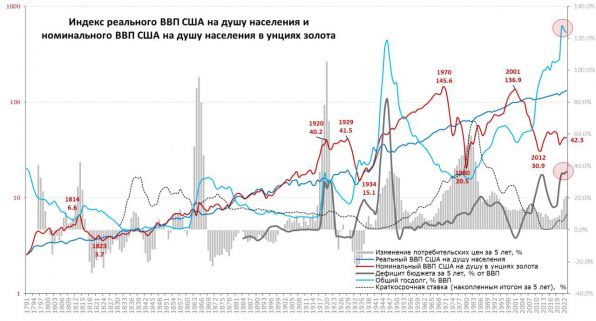

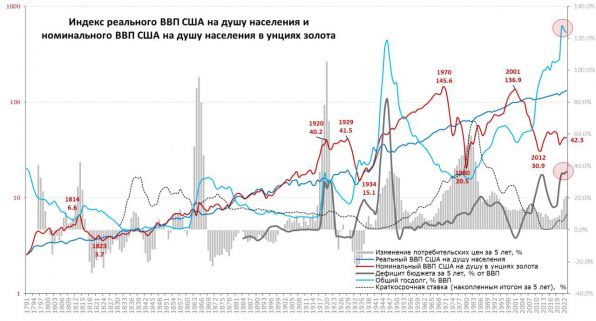

Пока мы, конечно, не говорим о суверенном дефолте, но то, что бюджетная история влияет на решения ФРС все более очевидно. Когда Д.Пауэлл говорит о том, что рост доходности гособлигаций приводит к ужесточению условий, он не упоминает, что около 45% всего рыночного долга сейчас – это государственный долг правительства и штатов, чего не было с 1960-х. То есть, ужесточение, в значительной мере, происходит для государства. При таком долге и дефицитах пространство для монетарных властей сильно сужается, особенно при необходимости реакции на новые инфляционные шоки.

Года три назад писал про «Отказ центральных банков от независимости (https://t.me/truecon/269)», последующие события в общем-то показывают, что ЦБ теряют свою независимую позицию. Почему ставка ФРС 4% на долгосрочном горизонте являются проблемой.Потому, что при такой ставке средняя стоимость обслуживания госдолга будет стремиться к 5...5.5% годовых (сейчас по факту ~3%), или 6-7% ВВП только на проценты – это загоняет бюджет в долговую спираль, если США не вернутся к первичному профициту бюджета. Стоимость частного долга будет стремиться к 7...9% годовых, или 10-13% ВВП перераспределится через проценты, что будет создавать проблемы в условиях сильного дисбаланса доходов/долгов. И все это при ставке ФРС около 4% на долгосрочном горизонте.

В такой ситуации места для маневра у ФРС не так много, по крайней мере без серьезной консолидации бюджета, которая пока вряд ли возможна по многим причинам, социальным, политическим и экономическим.

Источник @truecon

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS