К слову о трансмиссии ДКП, которую будут обсуждать в Джексон Хоул на неделе и тому, что компании США неплохо переживают ставку более 5% в США. В общем-то здесь стоит вспомнить график реальных ставок.

Реальная ставка для бизнеса пока практически такая же, как была до Ковида: 5.4% (High Yield) и 3.2% (BBB). Вряд ли это можно назвать слишком жесткой политикой (в эти ставки зашиты еще и риски). Занимали компании не очень активно, накопив хороший жирок на госстимулах и много заняв дешево в Ковид, фактически по более-менее высоким ставкам (>3%) в облигациях они заняли около ~1/4 долга в бодах.

Для ипотеки - да, жесткая ми здесь охлаждение сильное. Для Минфина США ДКП жесткая, но последнему все все-равно - Йеллен просто оплачивает любые счета (а это в общем-то тоже чьи-то доходы). Сама ФРС уже за два года напечатала н покрытие своих убытков почти $200 млрд (а это прибыль финсектора).

С точки зрения сбережений - средние ставки по депозитам пока так и остались ниже инфляции, а норма сбережения близка к минимальной. Американцы очень мало сберегают - здесь можно сказать никакой трансмиссии, отчасти т.к. высокие ставки до американцев не доходят.

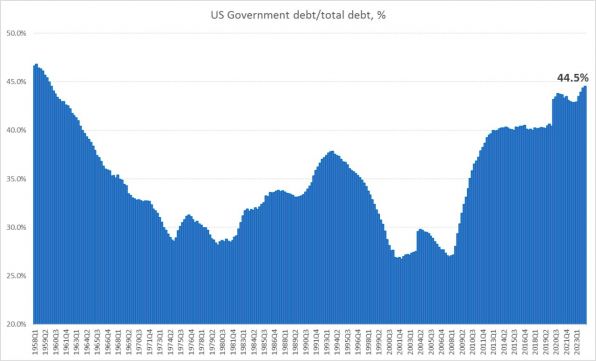

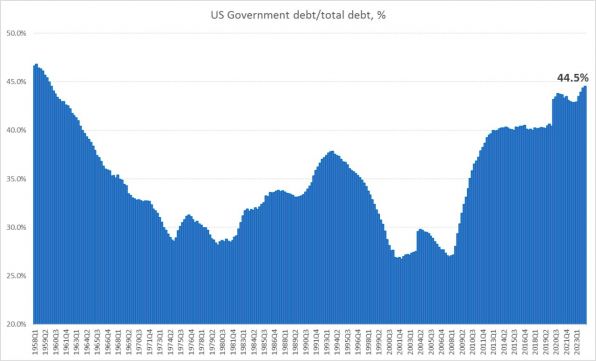

Есть и еще один момент, который, видимо играет роль - это сильное доминирование госдолга в экономике, сейчас его доля в общем долге достигла 44.5% ВВП - максимум с 1960 года.

На фоне замедления роста экономки и роста доходов, а также исчерпания накопленного "жирка" эффект от текущих ставок будет накатывать, видимо, все сильнее (причем с инерцией) приводя к ужесточению ДКП. Хотя "бездонный" бюджет может и это сглаживать. Но пока очевидно, что ужесточение значительно медленнее транслируется в экономику.

P.S.: Был, конечно, инцидент с региональными банками, Но Йеллен с Пауэллом его щедро выкупили, по сути добавив прибыли финсектору на $150-250 млрд.

Источник @truecon''

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS