В обзоре по инфляции, Банк России оценил рост цен в июне на уровне 9.3% (SAAR), что ниже майских 10.7% (SAAR). В принципе ничего неожиданного, комментарий Банк России особо не изменился с мая:

«В целом инфляционное давление пока не демонстрирует устойчивого снижения … необходимо поддерживать жесткие денежно-кредитные условия в течение более продолжительного времени, чем прогнозировалось в апреле.»

Еще один обзор «О чем говорят тренды», демонстрирует чуть более жесткую риторику:

«Проинфляционные риски повысились... Для возвращения инфляции к цели, а экономики – к сбалансированному росту требуется, чтобы денежно-кредитные условия (ДКУ) во втором полугодии были более жесткими, чем в первом полугодии, а также поддержание жестких ДКУ продолжительное время»

Но, если читать это вместе c еще одной цитатой ...

«Вместе с тем, процентные ставки в экономике также заметно возросли в последнее время, отражая повышение инфляционных рисков. Даже с учетом роста инфляционных ожиданий это повышает уровень жесткости ДКУ по сравнению с предшествующими месяцами.»

... то в общем-то мы скорее видим, что условия уже более жесткие, чем в первом полугодии, если смотреть на реальные ставки по ОФЗ-ИН, то они сейчас от 9.3% коротком горизонте до 7.4-7.6% - на длинном горизонте, что означает крайне жесткие условия.

Инфляция, тем временем, прошла пик и, ожидаемо, приходит постепенно в норму: недельная инфляция составила 0.11% н/н и 9.2% г/г, недельные темпы соответствуют ~5% с учетом сезонности (SAAR).

Инфляционные ожидания выросли (https://www.cbr.ru/Collection/Collection/File/49350/inFOM_24-07.pdf) с 11.9% до 12.4%, но это эффект повышения тарифов на ЖКХ, причем инфляционные ожидания тех, кто имеет сбережения снизились до 10.2%, а без сбережений выросли до 14.5%.

Макроэкономический опрос (https://www.cbr.ru/statistics/ddkp/mo_br/) Банка России зафиксировал резкий сдвиг прогнозов по инфляции с 5.5% до более реалистичных 6.5% на конец года, а прогноз по средней ставке на текущий год с 15.9% до 16.8%. Прогноз по средней ставке на 2025 год взлетел с 12.4% до 15% (Higher for longer), на 2026 год – с 9.4% до 10.6%. Консенсус уверовал в реальную ставку ~10% на горизонте 2 лет подряд, что выглядит явно чрезмерным... и ставку 18% до конца 2024 года. Горячие головы уже и о 20% заговорили.

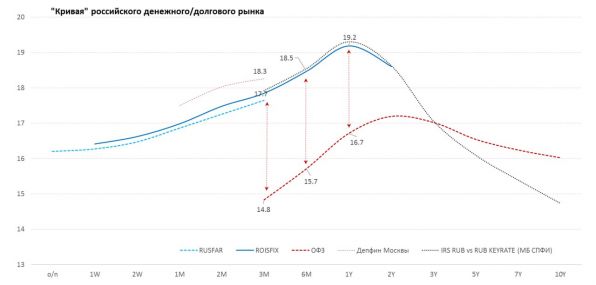

Денежный рынок достаточно истерично задрал ставки в небо ... 19.2/3% на год - да легко, выглядит немного абсурдно на фоне того, что еще пару месяцев тому назад было 16%... а что изменилось, кроме несбывшихся мечт? - да особо ничего.

При всем этом мы уже видим, что потребительский импульс начинает остывать, кредитный импульс – в ближайшие месяцы сильно притормозит, зарплатный импульс – есть намеки на торможение, инфляционный импульс - ожидаемо остываем, сберегательная активность отменная.

Честно говоря, в такой ситуации, а все идет более-менее по траектории ожиданий, я даже не вижу необходимости повышать ставку в июле (правильнее подождать сентября), можно было бы просто значимо (~4 п.п) повысить прогноз по ставке на 2025/26 годы и оценку нейтральной ставки. Но ... рынок не поймет же, он уже 18% запрайсил на, поэтому компромиссный вариант 17% и повышение прогнозов по ставке пока рационально остается базовым...

Источник @truecon

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS