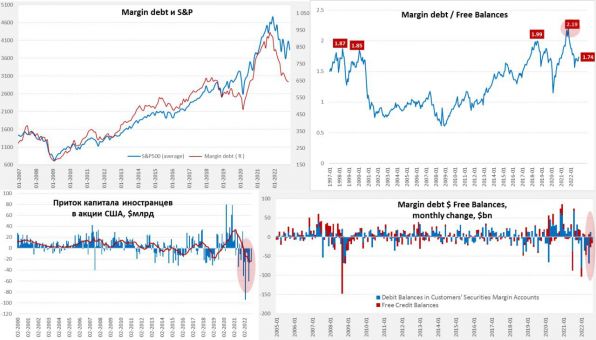

Давно не смотрел динамику маржинальных позиций на американском рынке, отчасти потому как нового там особо не происходило – с лета рынок ушел в болото и начал «пилить». Но к концу года сложилась определенная картинка – маржинальный долг в ноябре сократился до $644 млрд, сползая по $10-15 млрд в месяц. С пиковых уровней он сократился на $292 млрд, или 31% и сопоставим с максимумами 2018 года - рынок неплохо зачистили. Но S&P 500 в основном болтался в районе 3900-4000 +/-, корреляция была потеряна летом. Это никак не связано с поведением иностранных инвесторов, если верить Минфину США – они системно распродавали американские акции последние 10 месяцев (самая длительная и мощная распродаж за много десятилетий на $325 млрд).

Что еще интересно – это «кэш» на счетах, последние пять месяцев свободных средств на балансах инвесторов становилось все меньше, причем темпы их сокращения опережали темпы сокращения маржинальных позиций. Это даже привело к некоторому росту соотношения Margin debt / Free Balances до 1.7, а по маржинальным счетам до 3.9 – это по сути и есть кредитное плечо рынка. Вот только стоимость этого плеча из-за роста ставок сильно выросла и теперь оно перманентно съедает депозиты. Прошли те времена, когда кредит был бесплатным и с плечами можно было сидеть почти вечно, ожидая роста.

Почему рынок держится, хотя и маржинальные позиции и приток денег иностранцев сокращается? Ответ здесь прост: рекордные прибыли компаний, которые транслируются в байбэки и дивиденды. Бизнес сам себя выкупает, т.к. до сих пор удавалось перекладывать издержки в цены. Именно потому DJI хорошо себя чувствует, S&P 500 – так себе, а NASDAQ – уныл и печален, т.к. здесь большинство тех, у кого, ни дивидендов, ни байбэков, только надежды на рост... но за поддержание позиций по этим «надеждам» теперь приходится платить 5-10% годовых, а это больно после 10 лет блаженства нулевых ставок.

Нюанс в том, что прибыли компаний своего пика уже достигли и начинают сокращаться, совокупная прибыль после налогов достигла 12% ВВП, превысив $3 трлн в годовом исчислении, после чего начинает заворачивать вниз. До экспериментов Гринспена/Бернанке/Йеллен/Пауэлла, которые начались после 2000 года, эта прибыль колебалась около 6% ВВП (+/- 2 п.п), фискаотно-монетарные эксперименты и глобализация (в т.ч. монополизация) подняли ее до 8-12% ВВП ( в т.ч. за счет зарплат американцев), но и это, похоже, разворачивается. Учитывая, что американский бизнес направляет более 90% на байбэки и дивиденды (91% по данным S&P в первые три квартала 2022 года), запаса увеличения выплат при ухудшении ситуации с прибылью (а тем более в рецессию) здесь особо нет. В зарплатах особого резерва нет – рынок труда дефицитный, в налогообложении прибыли – тоже, т.к. оно и так составляют 1.3% от ВВП и скорее налоги будут расти. Можно за счет долга и накопленной ликвидности – но долг становится дорогим, ликвидность уже активно расходуется и тает на глазах.

Хотя «разгрузка» маржинальных позиций – это скорее позитив для перспектив рынка, но одновременная потеря кэша – это риск неустойчивости при любом шоке (рынок не высвобождает «кэш», он его утилизирует). Пока рынок держат прибыли и байбэки, если они будут сокращаться – впереди печаль. Честно говоря, смотрится это все не очень позитивно ... если, конечно, J&J не придут на помощь.

Источник @truecon