Ликвидность, бюджет и ФНБ ... #Россия #инфляция #экономика #Кризис #ставки #БанкРоссии

Как-то много вопросов накопилось вокруг операций предоставления ликвидности Банка России, бюджета и ФНБ.

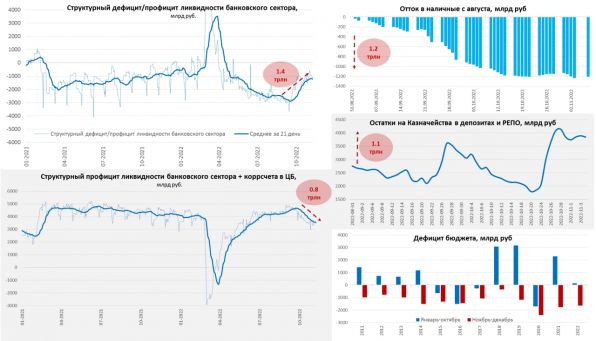

Ликвидность. Что произошло в последние пару месяцев:

1️⃣ На фоне очередной паники в наличные из банков ушло ~1.2 трлн руб. в наличные, хотя динамика уже вернулась к норме, но 1.2 трлн остались в наличных, что резко сократило профицит банковской ликвидности.

2️⃣ Плановое повышение нормы обязательных резервов (после их резкого снижения весной), привело к росту обязательных резервов с 1.7 до 2.4 трлн руб., что сократило структурный профицит ликвидности на 0.7 трлн руб.

3️⃣ Ситуацию чуть поправил бюджет, временно разместив на счетах/РЕПО в банках около 1.1 трлн руб. свободной ликвидности (нетто 0.9 трлн т.к. 0.3 трлн руб. он занял на рынке, 0.26 – взял из ФНБ).

Ситуация с ликвидностью, вернее ее ухудшение отражается на ставках, как в премии RUONIA над ставкой ЦБ, так и в росте депозитных ставок, а на выходе и доходности ОФЗ (и премий при размещении), стоимости кредита.

⚠️ Фактические рыночные ставки сейчас смещены вверх от ключевой.

Ликвидность «высохла» - ставки выросли (ставки на сроки больше месяца прилично отклонившись от ставки ЦБ), если Минфин хочет занимать – они будут занимать относительно дорого (как и другие участники рынка).

❗️Первая проблема в том, что перетоки ликвидности внутри финсистемы сейчас ограничены (рисками/инфраструктурой и т.п.), потому общий профицит ликвидности в системе должен быть выше, чтобы она эффективно функционировала на переходном этапе. Вторая проблема связана с первой и оттоком депозитов в "кэш" - очень короткие рубли в системе есть (до месяца), а чуть длиннее – уже проблема.

К концу года эта проблема частично «вылечится», т.к. традиционно дефицит бюджета (в этом году ~1.5...2 трлн руб.) приходится на декабрь, но у бюджета есть выбор финансировать этот дефицит из ФНБ (это сейчас чистой воды эмиссия), или занимать на рынке (длинных денег в системе крайне мало, т.к. нет пенсионных денег) фактически у банков, но они сами привлекают дорого и коротко. Активное использование ФНБ не очень нравится Банку России, т.к. если ликвидности станет слишком много и ее придется абсорбировать – то придется держать выше ставки (или еще больше закручивать обязательные резервы, что плохо структурно). Да и Минфин по идее не очень должен рваться активно использовать ФНБ при текущих курсах.

❗️Почему ФНБ (без продажи валюты на рынке) – это эмиссия? Когда ФНБ пополнялся – бюджет брал у компаний рубли, которые потом возвращал через покупку валюты, потому эта операция нейтральна и не увеличивает количество рублей. Сейчас же потратив рубли – он просто возьмет их у ЦБ, отдав (технически) со своих счетов валюту. В принципе ничего страшного в этом тоже нет, если в пределах разумного – это «подлечит» проблему с ликвидностью, но это ничто иное как рублевая эмиссия.

Минфин может занимать, но, в текущей ситуации, это будет дороговато (даже флоутерами придется давать премии), короткие рубли стоят не сильно дороже денег ЦБ, но уже начиная от месяца все сильно дороже. Отсюда и премии, чем длиннее долг – тем они будут больше (без пенсионных денег так везде). На самом деле для Банка России тоже должно быть не очень комфортно, т.к. говорит о потере контроля над ставками. Частично эту проблему и решает более длинная ликвидность от ЦБ: аукцион месячных РЕПО от Банка России прошел на «ура!» и банки набрали 1.39 трлн под 7.6% годовых, что напрямую сигнализирует о недостатке такой ликвидности. Но сократили недельные привлечения от Банка России.

Доп.: Бюджет за 10 месяцев 2022 года остался в профиците ~138 млрд руб. (оперативные данные), в октябре он был исполнен с профицитом ~84 млрд руб., но профицит здесь только за счет 416 млрд руб. дополнительного НДПИ от Газпрома (в ноябре-декабре они тоже будут). По году дефицит ожидается около 1.5..2 трлн руб. и весь он будет в ноябре-декабре. Логично если часть его будет профинансирована из ФНБ (это просто подравняет ликвидность), а часть через выпуск долга. Собственно, 300 млрд Минфин занял за последние пару недель, по его же данным 259 млрд руб. высвободил из ФНБ в октябре и сложил все это пока в банки – пропорция вполне просматривается.

Какого-то значимого влияния на инфляцию все это иметь не будет, т.к. это скорее донастройка ликвидности и поиск инструментов финансирования дефицита.

Нет комментариев. Ваш будет первым!