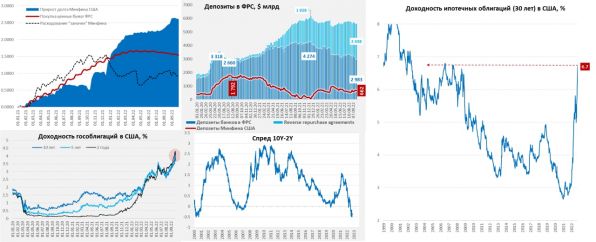

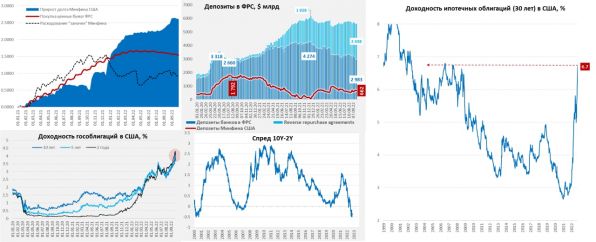

На неделе ФРС продолжила сокращать свой портфель ценных бумаг, в этот раз он сократился на $18.8 млрд, из которых $16.7 млрд – это ипотечные бумаги. Особенности ипотечного портфеля в том, что он сокращается раз в 4-5 недель, это как раз такая неделя.

Учитывая, что фактически прошел весь сентябрь можно констатировать, что у ФРС по-прежнему ничего не получается по объемам, за 4 недели портфель удалось сократить только на только на $34 млрд из плановых $95 млрд, из них $23 млрд – это гособлигации и $11 млрд – ипотека. Причем в реальности ситуация еще хуже, т.к. из $23 млрд гособлигаций более половины пришлось на краткосрочные векселя ($13 млрд). С начала QT удалось сократить портфель на $123.5 млрд – около половины планового объема, из которых $99 млрд – это гособлигации.

Но даже это, конечно, вместе с достаточно жесткими сигналами по ставкам, обваливает долговой рынок на неделе двухлетки достигали 4.3% годовых, а десятилетние бумаги подходили к 4% годовых. Ипотечные ставки улетели в 6.7% годовых – максимумы с 2007 года, ипотечный рынок начинает скукоживаться❗️. Начали расти спреды по корпоративному долгу – доходность «мусорных» облигаций достигла 9.4% - начинает потряхивать. Но, увидев, как Банк Англии «дает заднюю», даже не начав QT, рынок чуть расслабился – надеясь, что ФРС, как только тряхнет, даст задний ход. На самом деле, уже сейчас, ФРС фактически не может выполнить обещанное по объемам QT.

Минфин США подкинул немного долларов, потратив $28 млрд со счетов в ФРС, но практически все это ушло в обратные РЕПО, что традиционно происходит перед квартальной отчетностью, в итоге средства банков на счетах в ФРС, впервые с ноября 2020 года упали ниже $3 трлн. В общем и целом, долларов стало еще немного поменьше и рынки продолжили грустить, но сейчас рынки будут пытаться понять что дальше, т.к. многие ориентиры потеряны... но вера в то, что ФРС в какой-то момент даст заднюю вселяют в рынки надежду.

Источник @truecon