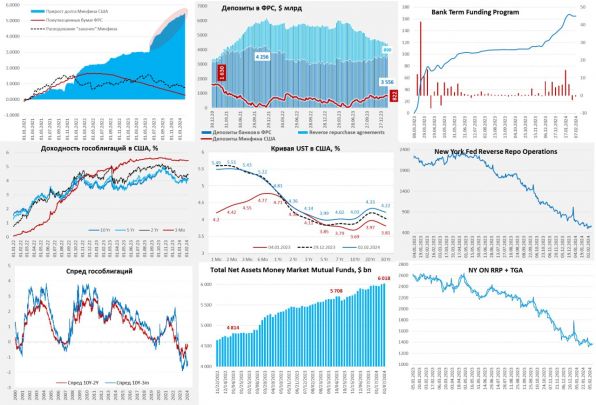

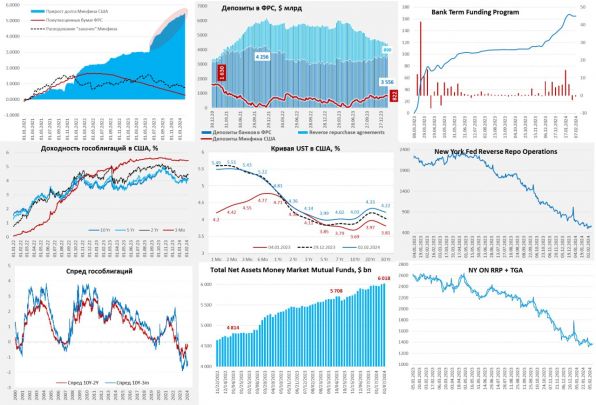

Прошедшая неделя прошла под флагом притока долларов в систему и резкого роста резервов банков. ФРС сделала паузу в QT, в дополнение к этому, к среде резко сократились объемы RRP ($87 млрд) и Минфин потратил со счетов $44 млрд. Еще $13 млрд пришло в систему за счет сокращения средств на счетах госагентств (обычно это ипотечные агентства). Итогом стал рост средств на счетах банков в ФРС на внушительные $144 млрд. В реальности доллары в систему упали еще в конце предыдущей недели, после чего было небольшое сокращение, но в целом резервы банков держатся выше $3.5 трлн.

Минфин США бойко занимает, аукционы по облигациям прошли неплохо, но расчеты по ним в основном 15 февраля. Неплохо они прошли отчасти из-за роста доходности на ~15 б.п. за неделю по длинным бумагам. Йеллен хочет занять в I-II кварталах $962 млрд, из которых: $197 млрд векселями, а $765 млрд – облигациями... а пока около взяли $260 млрд и более $220 млрд - векселя.

До июля Минфин США будет много занимать именно купонными облигациями, особенно во втором квартале. При такой ситуации кривая доходности должна уплощаться, особенно при продолжении QT. Хотя, вполне возможно, Йеллен ждет сворачивания QT - это будет явно сигнализировать о согласованности действий Минфина и ФРС. Сокращение выпуска векселей может остановить сокращение RRP и приток ликвидности в систему... но пока ликвидности много.

Источник @truecon

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS