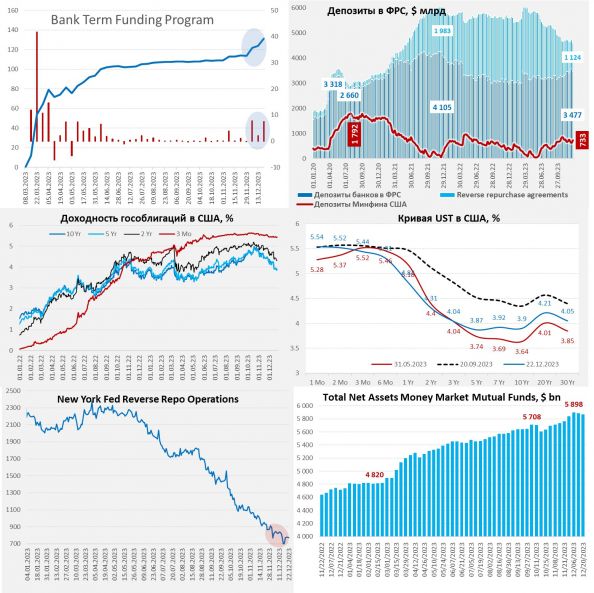

На неделе ФРС вернулась к QT и сократила портфель ценных бумаг на $20.8 млрд, но сокращение активов было слабее (-$15.5 млрд), т.к. банки продолжают все активнее использовать антикризисную программу кредитования ФРС BTFP, которая позволяет занимать доллары под облигации по номинальной стоимости. На неделе банки заняли через BTFP еще $7.6 млрд, доведя долг перед ФРС до $131.5 млрд, после небольшой встряски на денежном рынке банки набрали уже $17.5 млрд. При этом, ФРС стабильно недобирает по объемам QT и никакими $95 в месяц там не пахнет, за 4 недели $67 млрд.

Бюджет США на неделе собирал налоги, что привело изъятию из системы сразу $102 млрд, сокращение обратных РЕПО немного сгладило ситуацию ($28 млрд), но у банков стало на $90.5 млрд меньше кэша, причем ситуация ухудшалась к середине недели. Хотя ликвидности даже после этого много – остатки у банков $3.48 трлн и это выше, чем было осенью, но оттоки могли несколько ухудшить настроения к середине текущей недели. Возможны еще оттоки в последнюю неделю года.

Если смотреть в целом, то с октября мы скорее видим смягчение денежно-кредитных условий, резервы в ФРС растут, ожидания по ставкам снизились. Правда Минфину США приходится давать приличные премии к фьючерсам на ставку ФРС, чтобы профинансировать дефицит и вытащить доллары из RRP... но это уже проблема Йеллен и бюджета.

P.S.: В ноябре ускорился рост з/п до 6.2% г/г – в частном секторе, 8% г/г – в госсекторе.

Источник@truecon