Банк России опубликовал ноябрьский обзор банковского сектора

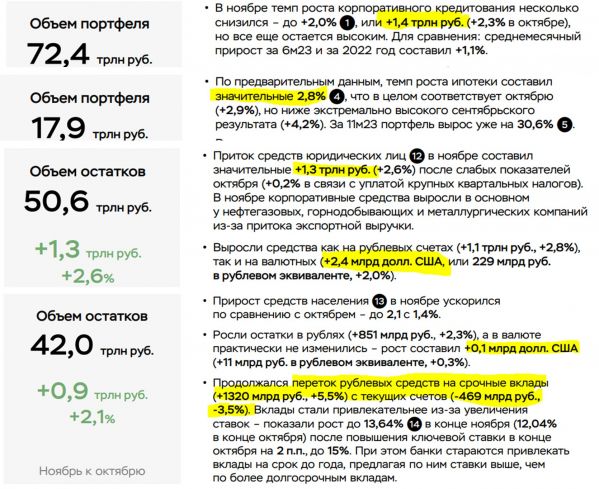

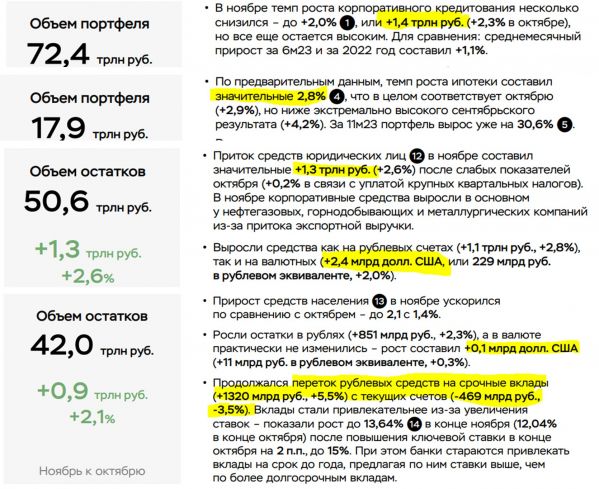

✔️ Кредиты компаниям продолжали активно расти +2.0% м/м, а годовой рост ускорился до 20.5%г/г, за месяц кредит вырос на 1.4 трлн руб., если в прошлый раз кредит толкали вверх «крабы», то теперь разовые сделки выкупа активов. В ноябре рос не только рублевый кредит (1.08 трлн руб.), но и валютный на $3.7 млрд в дружественных валютах.

✔️ Ипотечный кредит продолжает рост за счет льготных программ +2.8% м/м и +30.6% г/г, выдачи все же стали немного скромнее (727 млрд руб.), но значительная их часть – это льготные кредиты (540 млрд руб.). Потребкредит замедлил рост до 1.0% м/м и 15.9% г/г, из-за ужесточения регулирования.

✔️ Депозиты компаний активно прибавляли как в рублях на 1.1 трлн руб. (+2.8% м/м), так и в валюте на $2.4 млрд (2.0% м/м), в итоге общий прирост депозитов составил 2.6% м/м и 15.3% г/г.

✔️ Депозиты населения еще больше ускорили рост, реагируя на рост ставок +2.1% м/м и +20.4% г/г, прибавив 0.85 трлн руб., около 0.3 трлн пришло из сокращения наличных. Продолжается агрессивный переток средств с текущих счетов (-469 млрд руб.) на срочные (+1.32 трлн руб.) в основном до года. Валютные депозиты сильно не изменились ($0.1 млрд), но это первый с лета 2022 года, когда они не сокращались – население вывезло не всю валюту, которую купило.

✔️ Банки нарастили портфель ОФЗ на ~100 млрд руб., из которых 60 млрд руб. – покупки на первичном рынке, 40 млрд руб. – на вторичном рынке, что является одним из факторов устойчивости рынка ОФЗ. Активно ОФЗ скупали НФО (~70% первичных выпусков).

В целом сбережения уже активно отреагировали на рост ставок и здесь все очевидно, кредит пока особо не реагирует, переезжая на плавающие ставки в надежде на скорое снижение ключевой, потому влияние роста ставок на объемы кредитования пока скорее незначительное.

Источник @truecon

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS