$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSАпрельский Отток Капитала из США: Почему Ослаб Доллар и Кто Продавал Активы?

Апрельский Отток Капитала: Почему Доллар США Потерял Позиции?

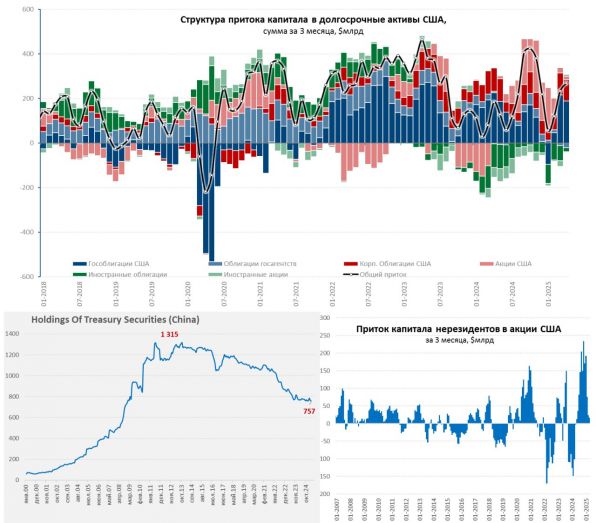

Апрель стал непростым месяцем для привлечения иностранного капитала в США. Данные показывают значительный отток средств из долгосрочных американских активов, достигший $50.6 миллиардов. Хотя активные продажи американцами своих зарубежных инвестиций на $42.8 млрд частично смягчили удар, итоговый чистый отток капитала все же составил $7.8 млрд.

Основные Направления Распродаж: Облигации и Акции

Наибольшее давление испытал рынок государственных облигаций США (казначейских бумаг), откуда иностранные инвесторы вывели $40.8 млрд. Фондовый рынок также не остался в стороне – продажи акций составили $18.8 млрд. Важно отметить, что сильные притоки в феврале и марте (суммарно $188.7 млрд в госдолг) показывают, что апрельский спад стал заметным, но пока не долгосрочным разворотом тенденции. Именно недостаточный приток для покрытия значительного торгового дефицита стал ключевым фактором ослабления доллара в апреле.

Кто Продавал? Центробанки, Частники и Страны-Лидеры

Картина продаж была неоднородной. Центробанки и суверенные фонды проявили беспрецедентную активность в избавлении от американских акций, выведя рекордные $33.2 млрд. Частный сектор, в свою очередь, сосредоточился на распродаже государственного долга (-$46.8 млрд). Среди стран-крупных держателей продолжил сокращать позиции Китай, продав казначейских облигаций на $7.3 млрд, а общий объем американских бумаг в его портфеле уменьшился на $23.9 млрд.

Однако главным "двигателем" апрельского оттока стала Канада. Канадские инвесторы сократили вложения в активы США на внушительные $80.8 млрд, из которых $57.7 млрд пришлось именно на госдолг. Несмотря на масштабы продаж, канадские портфели остаются значительными – около $2.5 трлн. Основным покупателем, частично компенсировавшим этот отток, выступила Великобритания, увеличившая свои вложения на $67.6 млрд.

Последствия: Давление на Доллар и Сдвиги в Ликвидности

Ключевой вывод апреля: снижение иностранного спроса на американские активы в условиях сохраняющегося высокого торгового дефицита – основная причина падения курса доллара. Примечательно, что на этот раз иностранные инвесторы сократили не только вложения в долгосрочные бумаги, но и позиции в краткосрочной долларовой ликвидности (банковские депозиты, векселя), что усилило давление на валюту.

Контраст с Маем: Агрессия Домашних Инвесторов

Резкий контраст апрельской осторожности иностранцев продемонстрировали в мае сами американские инвесторы. Они развернули агрессивную скупку акций, активно используя заемные средства ("маржинальные плечи"). Прирост маржинального долга за май составил колоссальные $70.4 млрд, став вторым по величине в истории. Это означает, что подъем рынка в маю во многом обеспечивался "выкупом с плечом" американскими участниками.

Риски Маржинальной Торговли

В результате такой активности общий объем маржинального долга на рынке взлетел до $921 млрд. Еще более тревожным сигналом стало соотношение этого долга к объему наличных средств на брокерских счетах, которое подскочило до 5.2 – максимума за последние три месяца. Это указывает на возросший уровень риска и потенциальную уязвимость рынка в случае коррекции.

По материалам TruEcon

Похожие статьи:

Фундаментальный анализ рынков → EURUSD: Почему Доллар Слабеет и Торговый План на Неделю от 10.06.2025

Новости → Россияне охладели к доллару. Надолго ли?

Фундаментальный анализ рынков → Разворот тренда EURUSD: Где искать точки входа на этой неделе?

Инвестиции → Краткосрочная торговая идея Forex: NZD/USD – игра на понижение сформировался медвежий сигнал пинбар

Статьи → Как тарифы Трампа в 2025 году повторяют ошибки прошлого: уроки Смута–Хоули и Никсона

Нет комментариев. Ваш будет первым!