Отчет по доходам/расходам американцев в августе вышел внешне ровно – располагаемые доходы выросли на 0.4% м/м и 1.5% г/г, потребительские расходы выросли тоже на 0.4% м/м, но 8.2% г/г. Но инфляция составила 0.5% м/м, т.е. и реальные располагаемые доходы на душу населения, и потребительские расходы в августе немного сократились (на 0.1% м/м), причем реальные доходы вот уже много месяцев держатся около уровней декабря 2019 года, расходы же на 5.9% выше. Инфляция съедает весь номинальный рост доходов.

Самое интересное в данном отчете в пересмотрах статистики, после которых оказалось, что инфляция в США была чуть выше, чем считали ранее и достигала по PCE 7% г/г в июне. Но еще более интересное в том, что в сторону повышения были пересмотрены потребительские расходы, а доходы сильно не изменились, в итоге норма сбережения в США оказалась не 5%, а всего 3.0-3.5%, что сопоставимо с уровнями перед кризисом 2008 года❗️Это означает, что вот уже не первый месяц денежные сбережения близки к нулю (различные неденежные imputations обычно завышают сбережения на ~3 п.п.).

Рост фонда з/п в августе немного притормозил 0.3% м/м и 9.5% г/г, но вместе со сбережениями и кредитами это позволяет пока без проблем поддерживать достаточно высокий постковидный уровень потребления: в товарах спрос немного деградирует, но в услугах продолжает расти. Причем нельзя сказать, что совокупное потребление американцев в реальном выражении растет (уже год не растет), но и сокращать они его не торопятся, компенсируя рост цен зарплатами/сбережениями/кредитами. Пока потребитель продолжает демонстрировать тотальную индифферентность к потугам ФРС охладить спрос.

На выходе: у ФРС, не смотря на всю агрессивность ужесточения, пока не получается как-то значимо повлиять на поведение американского потребителя.

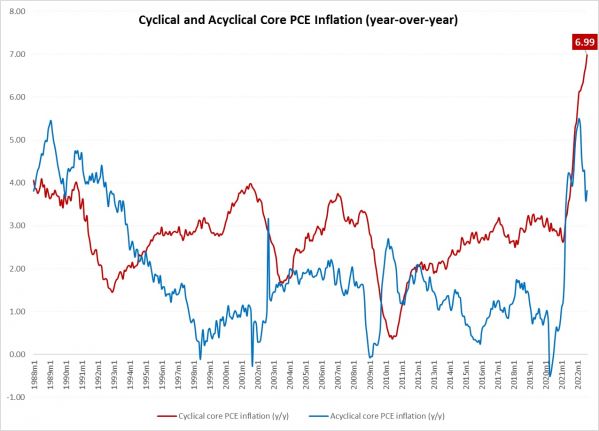

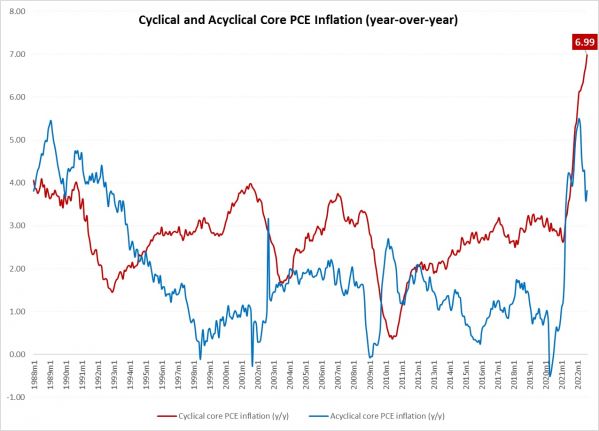

- в августе циклические компоненты базовой инфляции (РСЕ без энергии и продуктов питания) по оценкам ФРБ Сан-Франциско еще больше ускорили свой рост (6.99% г/г).

Источник @truecon