$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSСобираем антикризисный портфель

В последние несколько недель инвесторы всего мира заняты проблемой минимизации рисков и сокращением убытков. Похоже, рынок будет штормить еще довольно продолжительное время. Что делать в такой ситуации? Нужно собрать так называемый антикризисный инвестиционный портфель. О том, как это сделать, и на что обратить внимание, речь пойдет ниже.

Что значит диверсифицировать портфель

Диверсификация портфеля означает включение в него разнообразных активов, относящихся к разным классам. Это позволяет снизить общий риск, который складывается из рисков всех активов, поскольку в кризисных условиях часть из них может просесть больше, а другая меньше. Признаками хорошо диверсифицированного портфеля можно назвать следующие:

- В него входят разные типы активов, от валюты и акций до золота и облигаций. Еще больше повысить надежность портфеля может диверсификация внутри групп активов.

- Портфель подвергается периодической ребалансировке в зависимости от изменения рыночной ситуации путем добавления, исключения или изменения процентного соотношения активов.

- При выборе того или иного актива обращают внимание не только на уровень риска, но и на комиссии, которые придется платить, чтобы снизить затраты на содержание портфеля.

Какие активы для портфеля выбрать

Активы для инвестиционного портфеля можно разделить на группы, отличающиеся объемом генерируемого ими денежного потока. Так, разделить активы можно по доходности.

- Группа фиксированной доходности. Она включает активы, доходность по которым неизменна. Такие активы получили название безрисковых, поскольку инвестор всегда может рассчитывать на получение определенных выплат к конкретной дате. К числу таких активов можно отнести облигации и банковские депозиты.

- Группа условно постоянной доходности. Такие активы стоят между активами с фиксированной доходностью и рисковыми активами. Часто их называют «квазиоблигациями». Хотя они могут генерировать фиксированную прибыль, их природа отличается от природы облигаций. Это могут быть, например, дивидендные акции, если дивидендная доходность по ним стабильна. Но они неспособны генерировать стабильный денежный поток и отличаются более высокой волатильностью, чем облигации – то есть являются более рискованными. К этой же группе относятся и структурные облигации, которые могут гарантировать минимальную фиксированную доходность, сопоставимую с их безубыточностью.

- Группа рисковых активов. Такие активы отличаются высоким уровнем неопределенности и высокой волатильностью. В первую очередь речь идет об акциях. Они демонстрируют резкую амплитуду колебаний и используются в спекулятивных целях. Высокая волатильность практически в любой момент может как поднять акции в зону прибыльности, так и опустить их в зону убытка. Отдельно следует выделить акции компаний, работающих в «защитных» секторах экономики, которые обладают большей стабильностью и могут рассматриваться как защитные активы. Это бумаги самых крупных компаний, которые постоянно увеличивают размер дивидендов как минимум 25 лет.

Куда вкладываться в условиях кризиса

Лучшими объектами для инвестирования в условиях кризиса являются защитные активы. Если в портфеле несколько защитных активов, то это значительно повышает его кризисную устойчивость. Самыми популярными защитными активами можно назвать:

- Драгоценные металлы, прежде всего золото. В условиях кризиса золото всегда привлекает внимание инвесторов, учитывая его монетарную функцию. Ему не грозит обесценивание, поскольку напечатать его, как бумажные деньги, невозможно. Это сохраняет ценность драгоценного металла. Рекомендации специалистов сводятся к долгосрочным инвестициям в золото (от 5 лет). Кроме золота стоит присмотреться и другим металлам: серебру, платине и палладию. Однако такие вложения обладают большим уровнем спекулятивности, поскольку цены на них более волатильны.

- Облигации. Хотя акции позволяют больше и быстрее заработать, они могут демонстрировать серьезную просадку, если на рынке разразится кризис. Поэтому инвесторы предпочитают часть средств вкладывать в более стабильные и надежные облигации. Их котировки отличаются стабильностью и предсказуемостью. Так, по облигациям федерального займа (ОФЗ) государство выплачивает стабильный доход, который в среднем выше, чем выплаты по депозитам. Поэтому в кризисных условиях облигации рассматриваются как основной защитный актив.

Примеры антикризисных портфелей

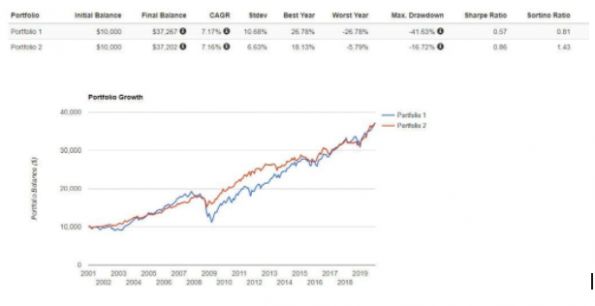

Эффективность антикризисного портфеля зависит от опыта инвестора и его способности хорошо разбираться в рыночных условиях. Если же знаний и опыта недостаточно, можно воспользоваться одной из моделей антикризисных портфелей. Часто они демонстрируют лучшие результаты, чем авторские портфели.

Одной из эффективных моделей антикризисного портфеля можно назвать модель Дэвида Свенсона, получившую название «ленивого» портфеля. Он состоит из следующих активов:

- Акции Соединенных Штатов (30%);

- Акции развитых стран, исключая Штаты (15%);

- Акции развивающихся стран (5%);

- Гособлигации США (15%);

- Акции TIPS (15%);

- REIT (20%).

Можно назвать оптимальный состав классического антикризисного портфеля, который на протяжении многих лет гарантирует высокую эффективность:

- Облигации (50%);

- Акции (25%);

- Золото, товары, недвижимость (25%)

Такой портфель не боится штормов на финансовых рынках. Однако, формируя свой портфель, следует учитывать нынешние реалии и экономические тенденции. Учитывая, сегодняшнюю ситуацию, классическую модель можно немного видоизменить, наполнив его:

- Акциями (25%);

- Краткосрочными гособлигациями или кэшем (25%);

- Долгосрочными корпоративными облигациями (20%);

- Дивидендными аристократами (20%);

- Товарами (10%).

От себя мы бы добавили еще сервис по копированию сделок, например, как у AMarkets. Выбрав ряд стратегий от различных трейдеров, с различными рисками, у вас получится аналог антикризисного портфеля.

Портфель с минимальным риском

Хотя избежать потерь в кризисных условиях, скорее всего, не удастся, нужно стремиться к тому, чтобы их минимизировать. Это легче сделать, если кризис можно предсказать, но если он окажется «черным лебедем», то просадка по активам может оказаться неожиданной. Иногда в таких условиях специалисты рекомендуют просто переждать. Лучшие результаты в отношении минимизации рисков демонстрирует классический портфель. Его структура как нельзя лучше способствует сохранению устойчивости в кризисный период.

Падение рынка не является чем-то из ряда вон выходящим, поэтому нужно знать, как вести себя в подобной ситуации. Для снижения риска объем защитных активов в портфеле не должен быть ниже 10%. При этом следует помнить, что слишком большой объем защитных активов может провоцировать снижение доходности портфеля.

По материалам AMarkets

Нет комментариев. Ваш будет первым!