$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSРЕЙТИНГ ЛУЧШИХ УК в США в сфере АКТИВНОГО управления взаимными фондами

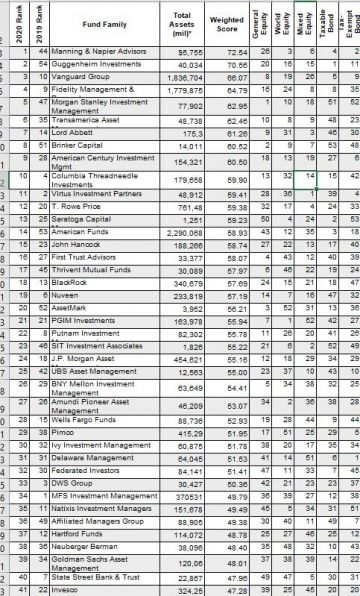

Barron’s публикует РЕЙТИНГ ЛУЧШИХ УК в США в сфере АКТИВНОГО управления взаимными фондами. Позиция в рейтинге зависит от места фондов среди конкурентов по доходности за год и размера их активов, а также результатов всех фондов по каждой УК. Интересная история каждого их пяти победителей рейтинга по результатам 2020 г., позволившая им выиграть.

1-е место – 50-летняя УК Manning & Napier из Рочестера, штат Нью-Йорк. С 1988 г. одной из первых стала создавать взаимные фонды распределения активов и фонды жизненного цикла. Главный фактор успеха – удача в стратегии распределения активов. Фонды под ее управлением вошли в кризис 2020 г. в марте с большой долей облигаций, а сразу во время отскока – повысили долю акций в своих портфелях. На рынке акций менеджеры Manning & Napier сосредоточились в первую очередь на покупке или увеличении своих позиций в «профильных» компаниях, таких как Amazon.com (AMZN), PayPal Holdings (PYPL) и ServiceNow (NOW).

2-е место – УК Guggenheim Investments, специализирующаяся на вложениях в облигации. После обвала рынка они увеличили доли вложений во вновь выпущенных облигациях компаний со значительно более высокой доходностью, чем прежних выпусков облигаций.

214 специалистов по инвестициям с фиксированным доходом, которые трудятся в Гуггенхайме в основном в Санта-Монике, Калифорния, и Нью-Йорке, работают в четырех группах, каждая из которых специализируется на макроэкономике, построении портфеля, анализе безопасности и управлении портфелем.

3-е место – Vanguard, который управляет 1,7 трлн долларами в активно управляемых фондах, равномерно распределенных между акциями и фиксированным доходом. Особенность активного управления в Vanguard со времен Богла – УК не занимается отбором ценных бумаг собственными силами, основная часть активных фондов акций компании управляется внешними консультантами. Работа с субадвайзерами позволяет Vanguard находить лучших специалистов в любой области и сохранять низкие затраты, - говорит Кейтлин Кафлин, директор и глава отдела анализа портфеля Vanguard.

В фоне Vanguard International Growth Fund (VWILX) с активами 71 млрд долл. субадвайзоры Schroder Investment Management и Бэйли Гиффорд обеспечили почти 60% -ную прибыль в 2020 году благодаря долгосрочным позициям в ведущих компаниях, таких как Alibaba Group Holding (BABA), Tencent Holdings (TCEHY) и Tesla (TSLA).

4-е место – заняла УК FIDELITY, которая в отличие от Vanguard отбирает акции в портфели фондов собственными силами. Fidelity имеет один из крупнейших внутренних исследовательских отделов в бизнесе - сотни аналитиков по акциям и кредитных аналитиков совместно проверяют большую часть своих активно управляемых активов на сумму 2,5 триллиона долларов. Обычно в год исследовательская группа Fidelity проводит более 13 000 личных встреч с компаниями - процесс, который прошлой весной стал виртуальным за считанные дни.

Результаты Fidelity могли бы оказаться выше, но подвел огромный по активам Contrafund (FCNTX). Интересная интерпретация причины его неудачи. проблема Contrafund в 2020 году, согласно письму акционерам фонда его менеджера Уилла Даноффа: «слишком много Berkshire Hathaway (BRK.A) и недостаточно Apple».

5-е место – УК Morgan Stanley Investment Management начала участвовать в рейтинге только в 2019 г. В подразделении по управлению активами Morgan Stanley нет центрального отдела инвестиционных исследований или главного инвестиционного директора. Более 20 автономных команд, специализирующихся на широком спектре государственных и частных рынков, управляют активами на 781 миллиард долларов.

Доходность Morgan Stanley Institutional Growth (MSEQX) с активами 20 млрд долл. составила 115%. Как и многие другие лидеры в 2020 году, он одним из первых инвестировал в компании, которые извлекли выгоду из внезапного перехода ко всему цифровому - Zoom Video Communications (ZM) и Shopify (SHOP).

Жаль, что у нас нет даже подобных несложных количественных рейтингов, позволяющих лучше узнавать об успешных стратегиях и сравнивать линейки фондов УК между собой. Основной смысл рейтингов – устранять информационную асимметрию на рынке и делать процесс инвестирования более осмысленным.

Похожие статьи:

Статьи → История о том, как пионер бизнеса ETFs - State Street Global Advisors (SSGA) – растерял свое преимущество на рынке данных

Новости → Фонды взаимного инвестирования. Как все начиналось

Статьи → Статистика о различиях рынков ETFs в США и в Европе

Новости → Чем опасно пассивное инвестирование?

Статьи → Новый тренд независимых робоэдвайзоров - курс на обслуживание HNWI.

Нет комментариев. Ваш будет первым!