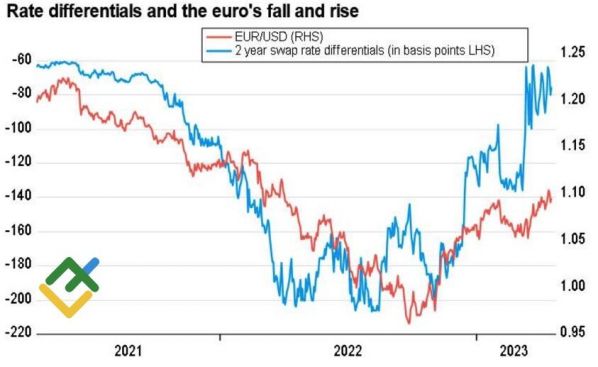

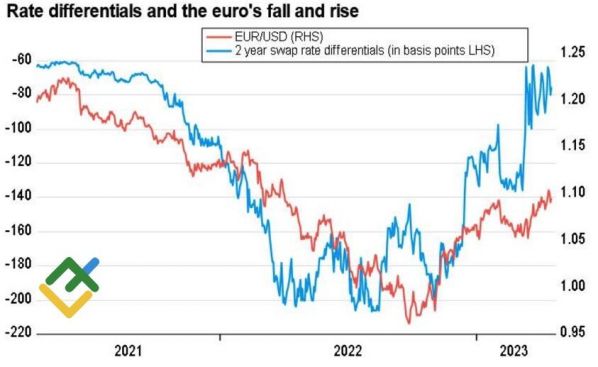

Сужение дифференциалов доходности облигаций США и Германии приводит к переливу капитала из Штатов в Европу и к росту котировок EURUSD. В основе данного процесса лежит дивергенция в монетарной политике ЕЦБ и ФРС.

Фундаментальный прогноз по доллару на неделю

Как не лезет из кожи вон американский доллар, чтобы доказать свою состоятельность, против ставок не попрешь. Удержание инфляции в Британии выше отметки 10% позволило срочному рынку прогнозировать повышение Банком Англии ставки РЕПО с 4,25% до 5%. Эксперты Bloomberg ожидают от ЕЦБ увеличения стоимости заимствований еще на 75 б.п до 3,75%. Даже если ФРС будет долго мариновать ставку по федеральным фондам на пике в 5,25%, это не спасет «медведей» по EURUSD.

Citi отмечает, что банковские потрясения в Европе сошли на нет, не оставив явного следа в перспективах экономического роста еврозоны, что дает повод «ястребам» ЕЦБ призывать к повышению ставок. Судя по динамике композитного PMI, ВВП валютного блока будет расширяться выше тренда, а промышленное производство в первом квартале должно вырасти на 1,3%, что является максимальной скоростью с конца 2021. Это позволяет Citi пересмотреть прогноз по валовому внутреннему продукту на 2023 с 1% до 1,3% и ожидать повышения ставки по депозитам до 4%. По мнению компании, она останется там до середины 2024.

Член Управляющего совета Изабель Шнабель не может сказать, что произойдет на следующей встрече и особенно на следующих встречах ЕЦБ. Центробанк не знает, где будет конечная точка. Все определят данные. При этом нахождение базовой инфляции в еврозоне на рекордно высоком уровне говорит само за себя. Франкфурт намерен и дальше повышать ставки, дифференциал доходности 10-летних облигаций США и Германии, достигший в настоящее время наименьшего уровня с апреля 2020, продолжит сужаться, а EURUSD - расти. То же самое касается инструментов срочного рынка, с точки зрения которых, евро недооценен по сравнению с американским долларом.

Динамика EURUSD и дифференциала процентных свопов

Источник: Reuters.

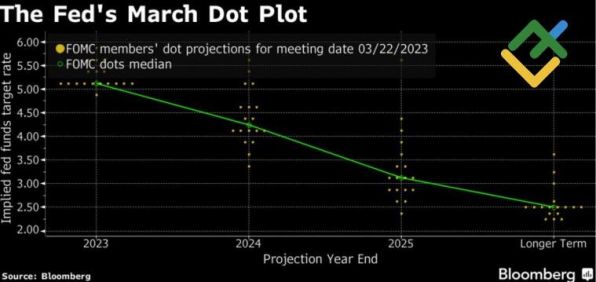

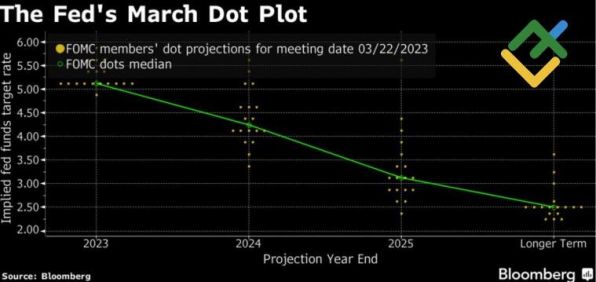

О том, что ФРС не намерена заходить слишком далеко, сказал Джон Уильямс. Президент ФРБ Нью-Йорка уверен, что центробанк достигнет ограничительной позиции и сохранит ее достаточно долго, чтобы снизить инфляцию до долгосрочной цели 2%. В соответствии с последними прогнозами FOMC, это означает, что ставка по федеральным фондам будет повышена до 5,25% и останется там, по меньшей мере, до конца 2023. Уильямс ожидает снижения инфляции до 3,5% на финише года. При этом таргет в 2% может быть достигнут и в следующем году.

Прогнозы FOMC по ставке по федеральным фондам

Источник: Bloomberg.

У доллара США вырвали жало, но зубы у него пока остались. И они по-прежнему острые. Начни неожиданно ускоряться американская инфляция, не окунись Штаты в рецессию или появись на карте мира еще одно слабое звено среди крупных экономик, гринбэк тут же нанесет удар.

Торговый план по EURUSD на неделю

Таким образом, несмотря на сохранение «бычьих» перспектив у EURUSD на средне- и долгосрочном горизонте инвестирования, краткосрочно с основной валютной парой может происходить все, что угодно. И мы должны быть готовы вставать как в длинные позиции на прорыве сопротивления на 1,098, так и продавать евро против доллара США в случае успешного штурма поддержки на 1,092.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS