Чем выше взбирается доходность казначейских облигаций, тем ниже падают фондовые индексы США. Необычная связь, при которой инвесторы сбрасывают с рук как долговые бумаги, так и акции. Торговый план по S&P 500.

Фундаментальный прогноз по S&P 500 на неделю

Если вы воспринимаете Berkshire Hathaway как микрокосм американской экономики, то восстановление фондовых индексов за счет акций технологических компаний вполне реально. Прибыль компании Уоррена Баффета в размере $35,9 млрд. настолько потрясла инвесторов, что позволила S&P 500 вырасти после нескольких дней снижения. Однако успехи «быков», вероятнее всего, останутся локальными. Рынок акций США переоценен, а ралли доходности трежерис рискует продолжиться.

Когда все хорошо, инвесторы покупают акции и продают облигации. В результате между фондовыми индексами и доходностью трежерис возникает прямая связь. В 2022-2023 все иначе. Месячная корреляция достигла отметки -0,86%, минимальной с 1996. Главной причиной является монетарная рестрикция ФРС. При этом ожидания, что ставки по долгам останутся на плато на протяжении длительного периода времени, являются не единственной причиной ралли доходности трежерис и коррекции S&P 500.

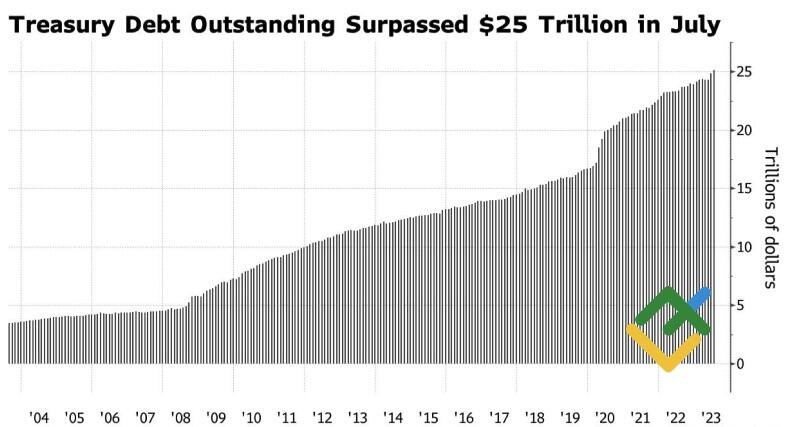

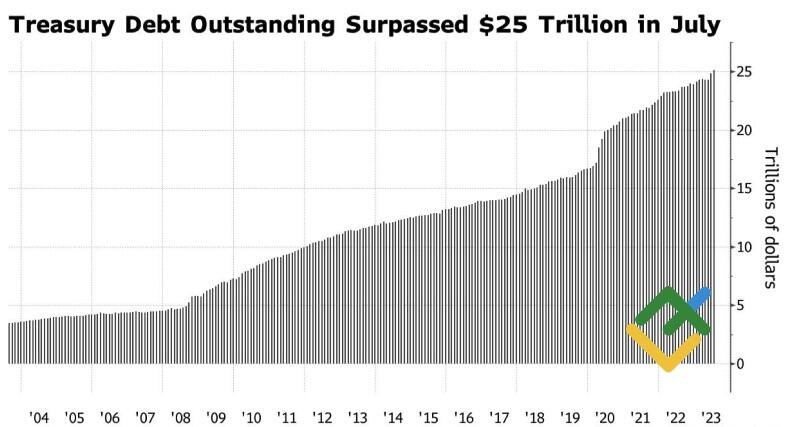

Размер непогашенной задолженности Казначейства США в конце июля подскочил выше $25 трлн. Показатель превысил отметку $15 трлн. в 2018 и $20 трлн. в 2020. Он растет стремительно быстро и требует новых займов. При этом объявление Минфина об аукционах на $103 млрд. стало одним из факторов ралли доходности трежерис и падения фондовых индексов США.

Динамика непогашенной задолженности Казначейства

Источник: Bloomberg.

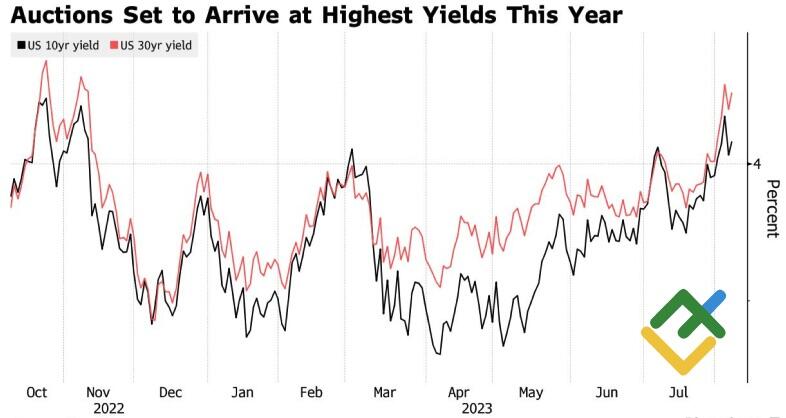

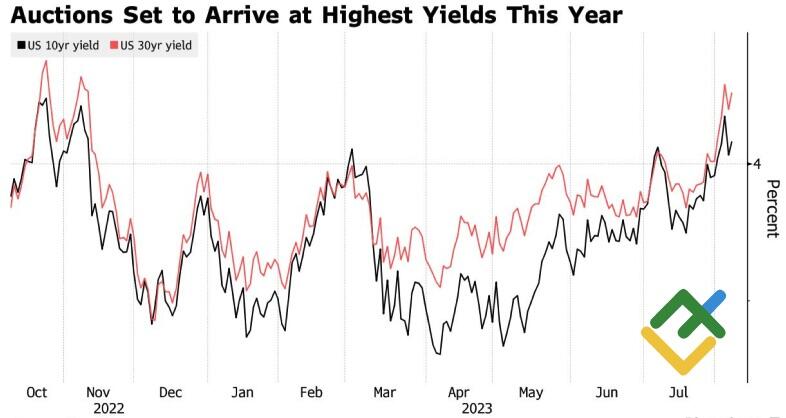

Принципиально важным является более быстрый рост ставок по долгосрочным долгам, чем по краткосрочным. Первые реагируют на состояние экономики США. На рынке все чаще говорят о мягкой посадке. Если так, зачем держать 10-ти или 30-летние бумаги? По мнению основателя Pershing Square Билла Экмана, если инфляция в Штатах стабилизируется на уровне 3%, доходность 30-летних трежерис должна подскочить до 5,5%.

Динамика доходности казначейских облигаций США

Источник: Bloomberg.

Текущая конъюнктура долгового рынка США приводит к снижению инверсии кривой доходности. Очень опасный момент для экономики. Именно в такие периоды происходили рецессии. Самоуспокоенность инвесторов по поводу мягкой посадки может в конечном итоге обернуться спадом. А они, как известно, приходят внезапно. Бизнес-цикл никто не отменял, и в основе коррекции S&P 500 лежит переоценка перспектив сокращения ВВП.

Насколько велики эти риски? Многое будет зависеть от длительности удержания ставки на плато. Одно дело, если она снизится до 3,5-4% к концу 2024. Другое, если останется на отметке 5,5% или продолжит расти. Рынки забыли о прогнозах FOMC о повышении стоимости заимствований до 5,75% на фоне замедления июньской инфляции до 3%. Однако если в июле она ускорится до 3,3%, цикл монетарной рестрикции ФРС может возобновиться уже в сентябре.

Торговый план по S&P 500 на неделю

Увеличение темпов роста инфляции станет неприятной новостью для S&P 500. Коррекция имеет неплохие шансы продолжиться, поэтому наращиваем сформированные от 4563 шорты. В качестве таргетов выступают отметки 4440, 4410 и 4360.

Аналитика litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS