В тихом омуте черти водятся. Несмотря на спокойную динамику USDCHF и EURCHF, напряжение в парах нарастает. Это связано как с ростом волатильности на Forex, так и с монетарной политикой. Торговый план

Фундаментальный прогноз по франку на месяц

Нежелание Национального банка Швейцарии поддерживать собственную валюту интервенциями, как это было в 2023, и снижение им ключевой ставки на 25 б.п до 1,5% в марте превратило франк в аутсайдера. Тем более, что деэскалация конфликта между Израилем и Ираном подорвала спрос на активы-убежища, а рост волатильности иене привел к использованию «свисси» в качестве основной валюты фондирования. Однако после релиза данных по швейцарской инфляции «медведи» по USDCHF и EURCHF стали показывать зубы.

Кто начинает, тот и проигрывает. Такой принцип работает во время цикла монетарной экспансии. Неожиданное снижение ставки SNB обрушило франк, ведь срочный рынок начал закладывать ожидания продолжения начатого на каждом из трех оставшихся заседаний центробанка в 2024. Взлет швейцарской инфляции с 1% до 1,4% в апреле поставил под сомнения такую траекторию ключевой ставки и охладил пыл «быков» по USDCHF и EURCHF.

Динамика инфляции в Швейцарии и ставки SNB

Источник: Reuters.

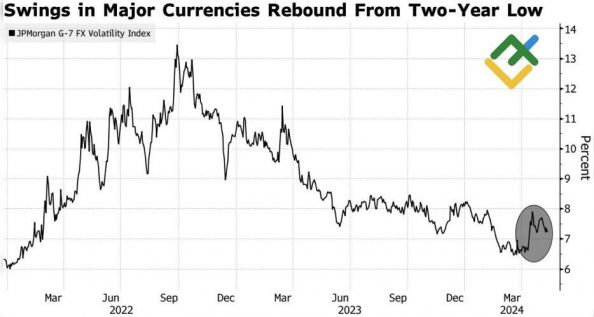

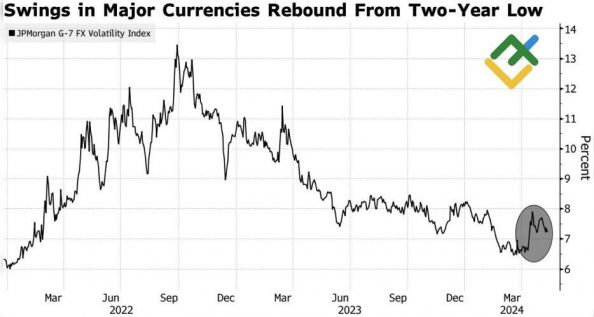

Ускорение потребительских цен подталкивает Национальный банк к осторожности, а деривативы – к пересмотру прогнозов. И такое происходит не только в отношении Швейцарии, но и других стран-эмитентов валют G10. Рынки постоянно переоценивают траектории движения ключевых ставок, что повышает волатильность на Forex. Неплохая новость для франка как валюты фондирования.

Динамика волатильности валют G10

Источник: Bloomberg.

Вместе с тем, высокий глобальный аппетит к риску, по-прежнему одна из самых низких инфляций в Европе и слабость экономики Альпийской страны позволяют говорить, что «свисси» так и останется аутсайдером на Forex. Так, розничные продажи сократились в марте на 0,1% при прогнозе роста показателя до 0,2%, а деловая активность в производственном секторе упала до 41,4, минимальной отметки с октября 2023.

Спасти «медведей» по USDCHF может лишь замедление американской инфляции, что будет расценено как очередной сигнал об охлаждении экономики США. Это увеличит шансы трех актов монетарной экспансии ФРС в 2024 и станет основанием для масштабных продаж гринбэка против основных мировых валют.

А вот с консолидацией EURCHF, о продолжении которой говорит Credit Agricole, можно поспорить. Компания считает, что пара проведет в торговом диапазоне 0,97-1 оставшуюся часть года, так как потрясений в мировой экономике пока не видно, внутренний поток новостей носит спокойный характер, а франк не стал серьезно укрепляться из-за ускорения швейцарской инфляции до 1,4%. На мой взгляд, между еврозоной и Швейцарией намечается дивергенция в экономическом росте, так как валютный блок будет получать преференции благодаря слабости своей денежной единицы в 2023. Кроме того, евро – это прокси-валюта, и восстановление мировой экономики создаст для нее попутный ветер.

Торговый план по USDCHF и EURCHF на месяц

Таким образом, после достижения целевого ориентира на USDCHF на 0,92 следовало выйти из лонгов. Переключаемся на покупки EURCHF на прорыве сопротивления на 0,9835. В качестве первоначальных таргетов выступают отметки 1 и 1,02.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS