Дональд Трамп оказался не таким уж страшным. Вместо универсальных тарифов он склоняется к взаимным, делает отсрочки и ведет переговоры. Стоило ли так агрессивно продавать EURUSD? Рынки сомневаются. Порассуждаем и составим торговый план.

Ключевые факты

Джером Пауэлл назвал при каких условиях ФРС снизит ставки.

На рынках имеет место отступление Трамп-торговли.

Тарифы могут разогнать инфляцию и замедлить ВВП США.

Близкие к прогнозам CPI – повод для ралли EURUSD к 1,0425 и 1,0455.

Фундаментальный прогноз по доллару на сегодня

Размер имеет значение. Уверенность рынка, что тарифы Дональда Трампа разгонят инфляцию и усилят американскую исключительность, постепенно проходит. Джером Пауэлл во время выступления перед Конгрессом всячески обходил эту тему, это усилило сомнения инвесторов в достижении EURUSD паритета. Да и масштаб не тот! Президент обещал 60%-е тарифы против Китая, а ограничился 10%. Мексика и Канада получили отсрочки, а универсальные пошлины в 10-20%, вероятнее всего, будут заменены взаимными.

Трамп-торговля отступает, а вместе с ней и «медведи» по EURUSD. Инвесторы все больше убеждаются: тарифы замедлят ВВП США, как это было во время первого президентского срока республиканца. Риски потери американской исключительности оказывают давление на доллар. Гринбэку не помогает ни намерение ФРС долго удерживать ставки на высоком уровне, ни сильная экономика. По словам Джерома Пауэлла, ее хорошее состояние позволяет центробанку не торопиться с ослаблением денежно-кредитной политики.

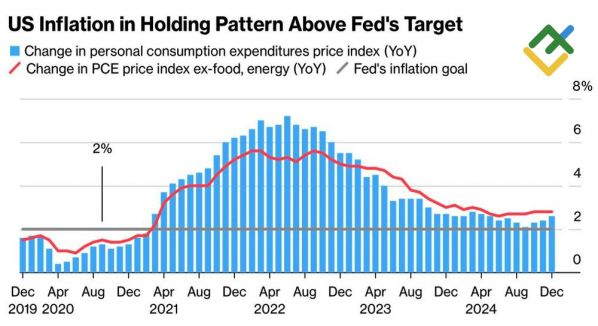

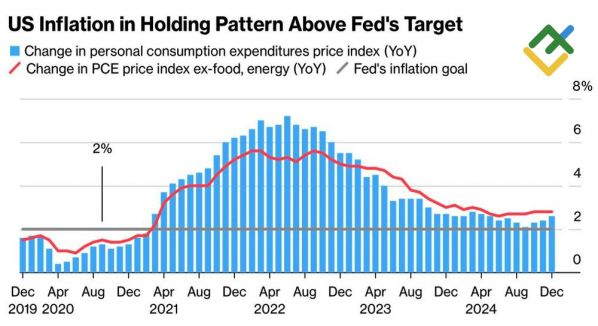

Но есть и оборотная сторона медали. Когда экономика сильна, компании могут с легкостью повысить цены, не обращая внимание на шантаж потребителей, что те не будут платить. Обычно ускорение инфляции имеет место в начале года, как, например, в 2024, когда увеличение темпов роста CPI и PCE заставило ФРС отложить планы по старту цикла монетарной экспансии до сентября. История может повториться в начале 2025.

Динамика американской инфляции

Источник: Bloomberg.

Эксперты Bloomberg ожидают увеличения индекса потребительских цен на 0,3% м/м в январе, что станет пятым таким показателем за последние 6 месяцев. Инфляция явно стала на якорь, что заставляет срочный рынок ожидать снижения ставки по федеральным фондам только в июле. В теории, на фоне ослабления денежно-кредитной политики ЕЦБ это должно подставлять плечо «медведям» по EURUSD. По факту инвесторы принимают во внимание другой сценарий развития событий.

В преддверии вступления в силу тарифов Дональда Трампа фронтальная загрузка импорта растет. В результате чистый экспорт начнет вычитать из ВВП приличную сумму. Планы Белого дома по сокращению численности госаппарата рискуют охладить рынок труда. А по словам Джерома Пауэлла, ФРС вернется к снижению ставок, если инфляция снизится быстрее, чем ожидалось, или рынок труда неожиданно ослабнет.

Торговый план по EURUSD на сегодня

Федрезерв все делает правильно. Он держит паузу, чтобы прояснить картину с политикой Дональда Трампа и оценить последствия для экономики. В такой ситуации лишь существенное превышение прогнозов по январским CPI станет поводом для продаж EURUSD в направлении 1,012. Сопоставимые с ожиданиями цифры рискуют запустить коррекцию к $1,0425 и $1,0455 и позволят покупать евро.

Не является ИИР Источник Litefinance