Первые признаки замедления экономики США не являются доказательством, что дальше все будет еще хуже. К тому же ФРС не торопится со снижением ставок, а призрак Дональда Трампа уже витает над Forex. Торговый план по EURUSD.

Фундаментальный прогноз по доллару на неделю

Любая теорема требует доказательств. Особенно на Forex, где события носят вероятностный характер, и никто не знает, куда именно пойдут валютные курсы. Идея слома нисходящего тренда по EURUSD была основана на предположении, что экономика США будет замедляться, и это заставит ФРС снизить ставку по федеральным фондам более, чем два раза в 2024. Основными рисками данного сценария называли ускорение американской инфляции и победа Дональда Трампа на президентских выборах в ноябре.

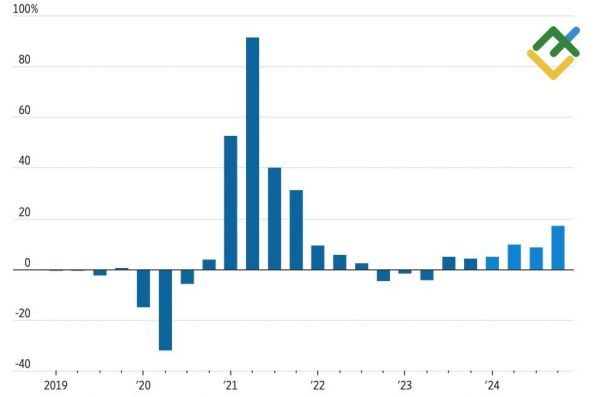

На все нужно время, но пока доказательства оставляют желать лучшего. О состоянии здоровья экономики США можно судить не только по макростатистике, но и по фондовому рынку. Согласно FactSet, в первом квартале прибыль на акцию для отчитавшихся компаний S&P 500 выросла на 5,2%, что выше ожидаемых Уолл-стрит 3,4%. Во втором квартале ожидается рост показателя до 9,8%, что лучше предыдущей оценки в 9%. Рост корпоративной прибыли свидетельствует: двигатель экономики работает и работает прекрасно.

Динамика прибыли на акцию для компаний S&P 500

Источник: Wall Street Journal.

Неудивительно, что S&P 500 начал расти вместе с долларом США, это обусловлено одним и тем же драйвером – американской исключительностью.

Вопрос, насколько снизит ФРС ставки, далеко не решен. По словам Нила Кашкари, если процесс дезинфляции начнет набирать обороты или рынок труда существенно ослабнет, центробанк смягчит денежно-кредитную политику. Пока же президент ФРБ Миннеаполиса наиболее вероятным сценарием развития событий видит удержание стоимости заимствований на отметке 5,5%. Подобная риторика поспособствовала росту доходности трежерис и подтолкнула вниз котировки EURUSD.

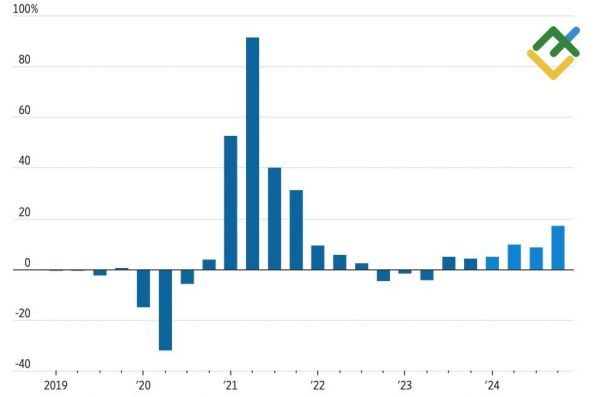

Forex начинает испытывать приступы головокружения от приближающихся президентских выборов в США. Это хорошо видно по спредам 6-ти и 3-месячной волатильности. Первая учитывает дату голосования в ноябре. Взлет дифференциала наиболее ощутим в китайском юане, так как Дональд Трамп пообещал обложить 60%-ми пошлинами весь импорт Поднебесной. Однако и спред волатильности по евро взлетел до максимальной отметки с ноября 2021. Республиканец настаивает на 10%-м тарифе на поставки из-за рубежа для ЕС, и Кристин Лагард предупредила, что в Европе должны подготовиться к потенциальным пошлинам и жестким решениям.

Динамика спреда волатильности по евро

Источник: Bloomberg.

С другой стороны, рост немецкого экспорта в США на 3,6% и в Китай на 3,7% в марте свидетельствует, что еврозона начинает получать преференции от улучшения зарубежного спроса. При этом президент Бундесбанка Иоахим Нагель утверждает: высокая инфляция может задержаться в валютном блоке из-за структурных факторов, включая геополитику и переход на новые экологические стандарты производства. Это наводит на мысль, что ЕЦБ не станет торопиться с монетарной экспансией.

Торговый план по EURUSD на неделю

Предположение о смене тренда по EURUSD было смелым, но оно требует доказательств. Пока котировки держатся выше 1,07, шансы есть, хотя покупки выглядят все более рискованными.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS