Крайне сомнительно, чтобы после повышения ставок в июле инвесторы дождались от ФРС и ЕЦБ сигналов о будущих шагах центробанков. Эти лишит их гибкости, если инфляция пойдет не туда, где ее рассчитывают увидеть.

Фундаментальный прогноз по евро на неделю

Рынок бросает то в жар, то в холод. EURUSD отмечается лучшим недельным ралли за полгода после чего камнем падает со скалы. История показывает, что доллар США обычно растет до достижения пика ставкой по федеральным фондам, после чего попадает в лавину распродаж. Замедление инфляции до 3% убедило инвесторов, что пик близко. Однако убедила ли динамика потребительских цен ФРС? Рынок начинает в этом сомневаться и возвращается к гринбэку.

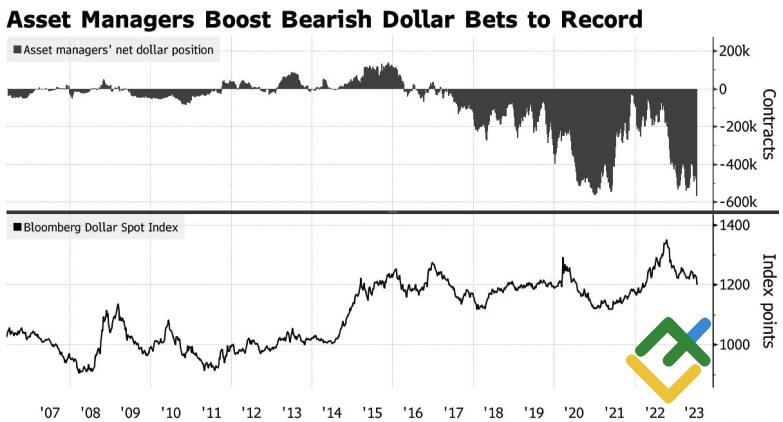

Результатом резкого сокращения темпов роста CPI США в июне стали рекордные нетто-шорты управляющих активами по американскому доллару против 8 основных мировых валют на неделе к 18 июля. Наиболее быстро спекулянты продавали гринбэк против евро и фунта, а затем начали сворачивать свои позиции, опасаясь «ястребиной» риторики ФРС на заседании 25-26 июля. Итог – впечатляющие американские горки по EURUSD.

Динамика индекса USD и спекулятивных позиций по доллару США

Источник: Bloomberg.

Основной вопрос – признает ли Федрезерв свою ошибку в прогнозах по ставке? Большинство членов FOMC ожидали ее роста до 5,75%, что предполагает еще два акта монетарной рестрикции в 2023. На самом деле продолжения цикла ужесточения денежно-кредитной политики не требуется. Экономика США еще не в полной мере ощутила на себе всю силу повышения стоимости заимствований на 500 б.п с начала цикла. А последствия наверняка будут. Особенно с учетом того факта, что ставки десятилетиями находились на нулевых уровнях, а то, что сделал центробанк, иначе как сейсмическим сдвигом не назовешь.

Вряд ли Джером Пауэлл и его коллеги захотят говорить о паузе или о завершении цикла монетарной рестрикции. Неопределенность в риторике позволит им сохранить гибкость. А что если инфляция неожиданно начнет ускоряться? ФРС боится наступить на старые грабли – в 1970-х слишком она рано расслабилась уверовав в победу над инфляцией. И экономика США поплатилась за это двойной рецессией.

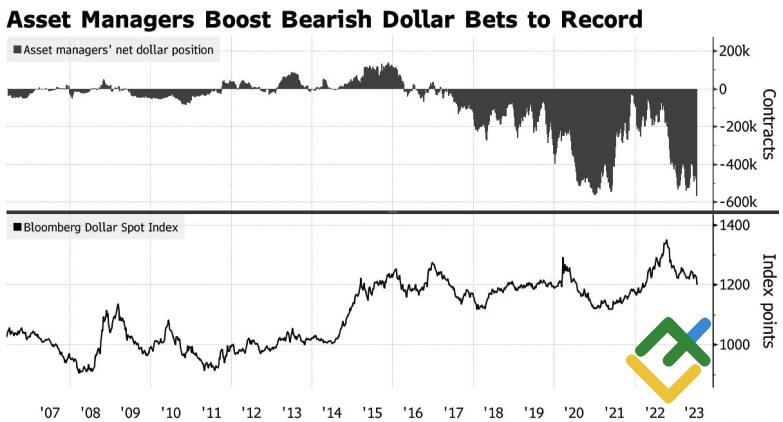

Сигналов о будущих шагах не будет. Как со стороны Федрезерва, так и со стороны ЕЦБ. Европейский центробанк начинает понимать, что EURUSD зашла слишком высоко. Ее июльский пик не оправдан с точки зрения дивергенции в экономическом росте. К тому же номинальный эффективный курс евро достиг рекордного уровня. Это убивает экспорт, делает еврозону еще слабее и ставит палки в колеса процессу ужесточения денежно-кредитной политики.

Динамика номинального эффективного курса евро

Источник: Bloomberg.

Неудивительно, что даже такой «ястреб» Управляющего совета как голландец Клаас Кнот начинает говорить, что повышение ставки по депозитам в сентябре не гарантировано.

Торговый план по EURUSD на неделю

Достаточно ли фактора окончания монетарной рестрикции ФРС для восстановления восходящего тренда по EURUSD? На мой взгляд, нет. Каждый цикл ужесточения денежно-кредитной политики уникален, особенно текущий. К тому же в любом правиле есть исключения. Для ралли евро требуется позитив от мировой экономики. Пока же ловим момент для перехода от сформированных от 1,12 шортов к лонгам на снижении пары в направлении 1,106.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS