Американская инфляция приближается к таргету в 2%, однако ФРС не будет спешить с ослаблением денежно-кредитной политики в январе. Центробанк подождет до марта? Торговый план по EURUSD.

Фундаментальный прогноз по доллару на неделю

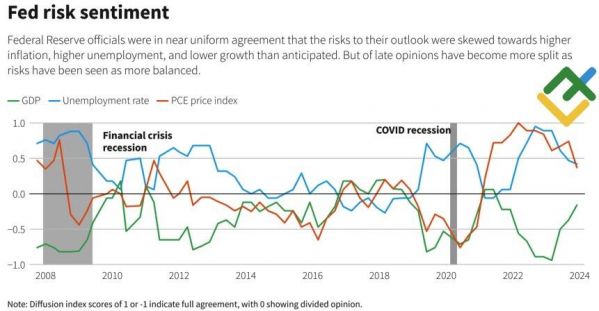

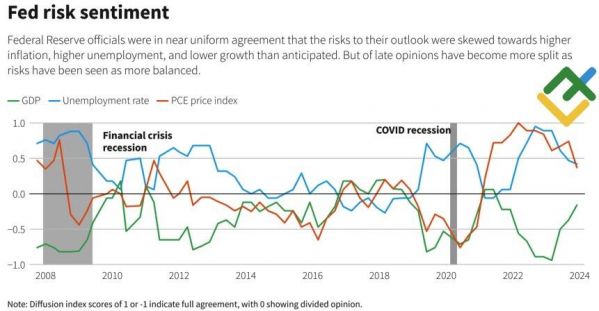

Когда инфляция возвращается к таргету в 2%, все труднее понять, зачем ФРС удерживать ставки на высоком уровне. Индекс расходов на личное потребление в декабре замедлился до 2,6%, базовая индикатор – до 2,9%. На трех и шестимесячной основе он упал до 1,5% и 1,9%, соответственно. Устойчивый прогресс инфляции на пути к 2% признала главный экономический советник президента США Лаэль Брейнард. Однако рынки все еще колеблются, выдавая 50%-ю вероятность ослабления денежно-кредитной политики в марте и тем самым поддерживая «медведей» по EURUSD.

Если PCE будет расти теми же темпами в месячном исчислении, что и за 6 из последних 7 месяцев, то уже в апреле в годовых цифрах получится таргет в 2%. Неудивительно, что ФРС начинает нервничать. Центробанк очень много работал над снижением инфляции, он не хочет упустить цель в последнюю минуту.

Динамика американской инфляции

Источник: Wall Street Journal.

С другой стороны, есть риски, что PCE начнет рисовать новый пик. Возобновление проблем с цепочками поставок и сильный рынок труда могут заново разогнать инфляцию. Федрезерв же не желает снижать ставки, чтобы затем их начать поднимать. К тому же улучшение финансовых условий в виде роста фондовых индексов, падения доходности трежерис и ослабления доллара США по сравнению с началом осени делают за центробанк часть работы. Экономика стимулируется, что усиливает риски увеличения темпов роста потребительских цен.

Обычно ФРС прибегает к монетарной экспансии, когда экономика слаба. Однако разгон ВВП на 3,3% в четвертом квартале говорит об обратном. Регулятору нужно быть крайне осторожным, чтобы не сделать и без того горячую экономику раскаленной.

Динамика ВВП, безработицы и инфляции в США

Источник: Reuters.

В такой ситуации многое будет зависеть от рынка труда. Снижение темпов роста занятости в январе и феврале и/или существенное замедление средних зарплат откроют дверь для старта ослабления денежно-кредитной политики ФРС в марте. Это нанесет серьезный удар по доллару США. Поэтому отчет о рынке труда – более важное событие недели, чем заседание FOMC. Принимаемые на нем решения довольно просты. Центробанк вероятнее всего избавится от формулировки, что ставки скорее вырастут, чем упадут, и таким образом откроет дверь для монетарной экспансии.

EURUSD рискует пойти на север раньше, если Федрезерв предстанет перед финансовыми рынками «голубем». Впрочем, и у «медведей» есть важный козырь – потенциальная коррекция фондовых индексов США. 10 секторов S&P 500, за исключением технологий, торгуются в среднем на 15% ниже своих исторических максимумов. И если 6 крупнейших акций откатятся до своих 200-дневных скользящих средних, широкий фондовый индекс рухнет на 5%, что еще сильнее снизит евро.

Торговый план по EURUSD на неделю

Таким образом, тревоги и печали EURUSD понятны. Основной валютной паре пора бы в рай, на север, но грехи не дают. Вероятнее всего, борьба за уровни 1,085 и 1,08 продолжится. По крайней мере, до заседания FOMC. Стоит ли принимать поспешные решения?

Аналитика Litefinance