Как долго продлится откат EURUSD? Несмотря на силу восходящего тренда, покупать падающие кинжалы никому не хочется. Следует ли дождаться признаков истощения коррекционного движения? И что лежит в его основе?

Фундаментальный прогноз по доллару на неделю

Инфляция и рецессия. Эти две темы продолжают доминировать на финансовых рынках, однако на экваторе весны они начали рассматриваться под другим углом. Насколько терпеливыми ФРС и другие центробанки будут к высокой инфляции? И готовы ли они терпеть спад в экономике? От ответов на эти вопросы зависит траектория движения ставки по федеральным фондам – показателя, на который равняются все. Фондовые индексы, казначейские облигации и доллар США.

Почти две третьи инвесторов в активы с фиксированным доходом, участвующих в опросе Bank of America, считают, что Федрезерв согласится на рост цен на 2-3%, если это будет означать предотвращение рецессии. В январе лишь 42% респондентов считали, что центробанк пойдет на такое. Пятая часть инвесторов и вовсе ожидает, что ФРС проявит терпение к инфляции на уровне 3-4%. По сути это означает, что Джером Пауэлл и его коллеги не будут повышать стоимость заимствований, а возможно даже снизят ее, если экономика США столкнется со спадом, а PCE продолжит находиться выше таргета в 2%. Такой рыночный нарратив приводит к ралли EURUSD.

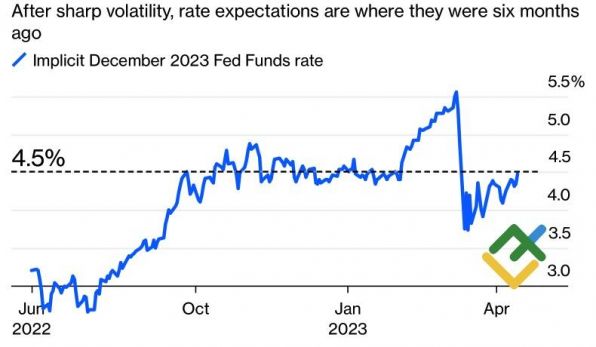

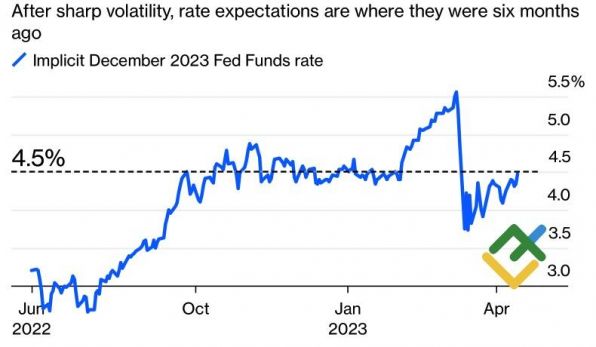

Однако есть и другое мнение. Дескать, эпоха, когда центробанк при наступлении рецессии сразу же включал режим ослабления денежно-кредитной политики, закончилась. Он будет терпеть сокращение ВВП, если для этого придется замедлить инфляцию до требуемых 2%. Такое мировоззрение инвесторов привело к росту предполагаемой ставки по федеральным фондам к концу года с 3,75% до 4,5%, что легло в основу отката EURUSD.

Динамика ожидаемой ставки ФРС к концу 2023

Источник: Bloomberg.

Иными словами, срочный рынок ранее прогнозировал снижение стоимости заимствований от своего пика в 5,25% на 150 б.п, а теперь – на 75 б.п. Если эта цифра упадет до нуля, как предполагает последняя оценка FOMC, доллар США должен еще больше укрепится.

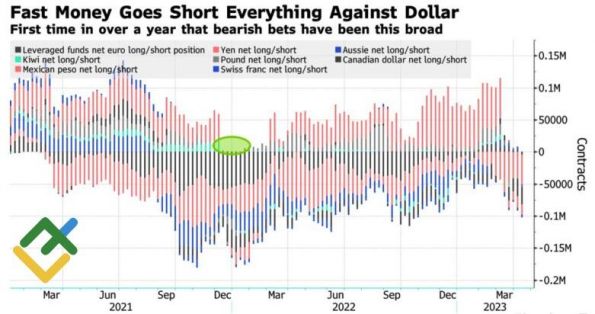

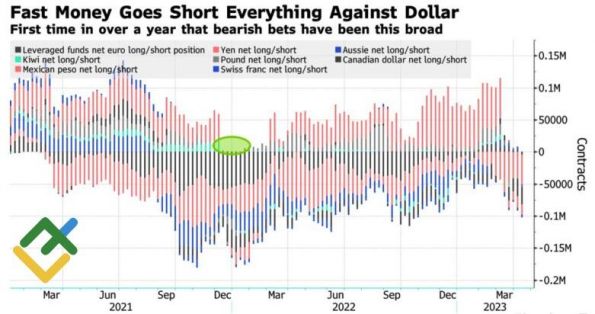

На это, похоже, начинают делать ставку хедж-фонды, которые на неделе к 11 апреля свернули короткие позиции по гринбэку против основных мировых валют. И их стратегия отыгрывает – EURUSD идет в откат.

Динамика спекулятивных позиций по доллару против основных мировых валют

Источник: Bloomberg.

К счастью поклонников евро, динамика основной валютной пары зависит не только от ставки по федеральным фондам. На стороне «быков» по EURUSD стоят фондовые индексы США, которые росли в 5 из 6 последних случаев окончания монетарной рестрикции ФРС в среднем на 19% в течение последующих 12 месяцев с момента достижения стоимостью заимствований своего пика, а также Китай.

Торговый план по EURUSD на неделю

В первом квартале экономика Поднебесной расширилась на 4,5%, превзойдя прогноз экспертов Bloomberg в 4%, и в дальнейшем, вероятнее всего, продолжит набирать обороты. Для ориентированной на экспорт еврозоны и ее валюты это хорошая новость. Дивергенции в экономическом росте и в монетарной политике продолжают играть на стороне EURUSD, позволяя утверждать, что восходящий тренд остается в силе. Даже если «медведи» сумеют прорвать поддержку на $1,09-1,091, отбой от $1,0835, $1,08 и $1,0765 позволит купить евро по привлекательной цене.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS